|

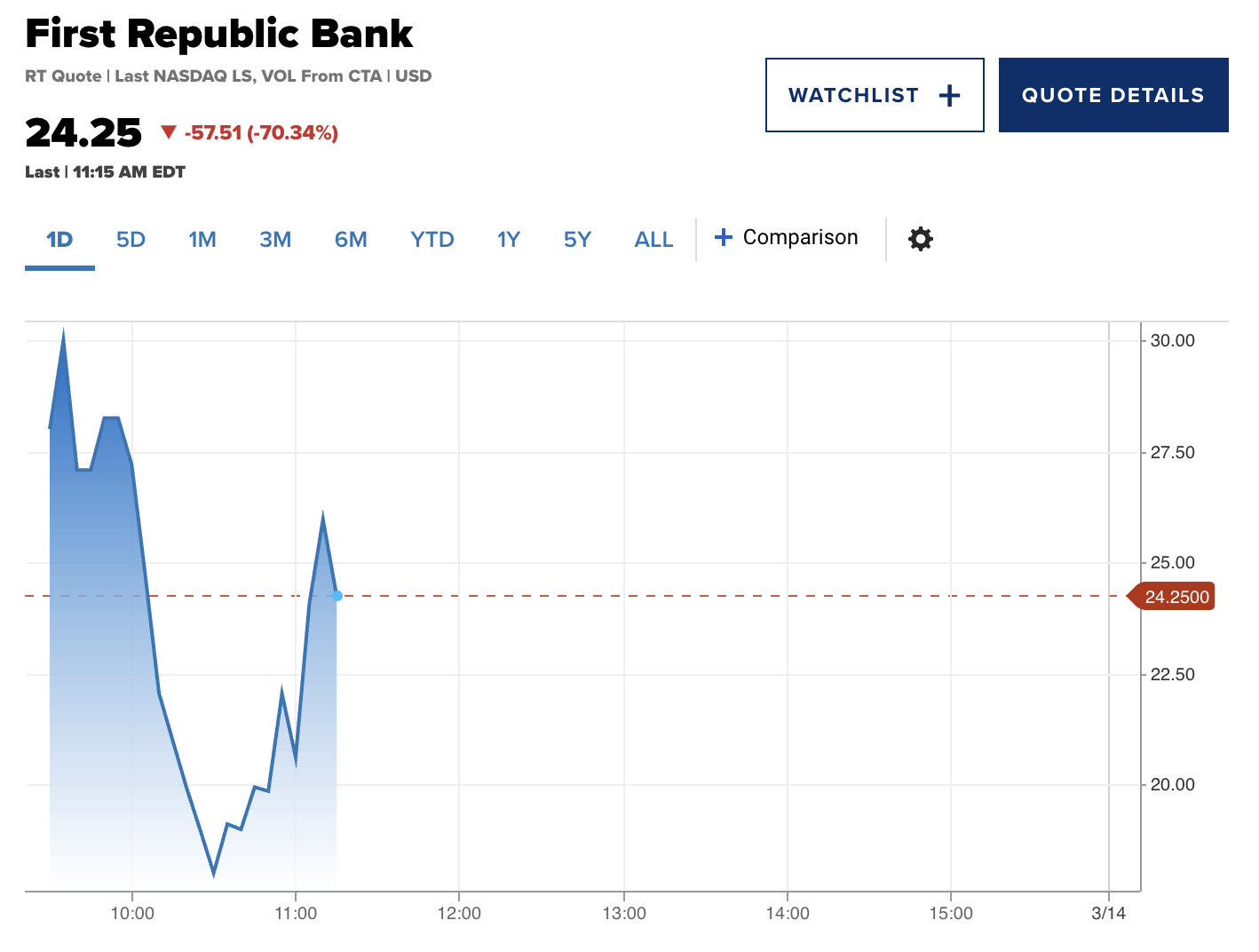

Cổ phiếu First Republic lao dốc hơn 70% bất chấp động thái bơm tiền từ Fed

First Republic dẫn đầu đà lao dốc của nhóm ngân hàng trong ngày 13/03, bất chấp những động thái hỗ trợ bất thường từ giới chức Mỹ trong ngày trước đó.

Trong ngày 12/03, Fed, FDIC và Bộ Tài chính Mỹ tuyên bố sẽ đảm bảo cho tất cả người gửi tiền ở Silicon Valley Bank và Signature Bank, đồng thời cung cấp thêm vốn cho các ngân hàng đang gặp vấn đề.

Vậy mà cổ phiếu First Republic sụt hơn 70% trong phiên 13/03 sau khi đã giảm 33% trong tuần trước. PacWest Bancorp lao dốc 42%, còn Western Alliance Bancorp mất hơn 70% khi nhóm cổ phiếu ngân hàng địa phương rơi không phanh. Cổ phiếu Zions Bancorporation sụt 39%, còn KeyCorp rơi 23%. Các cổ phiếu tài chính khác cũng gặp áp lực, như Bank of America lùi 6%, còn Charles Schwab sụt 18%.

Đà giảm vẫn diễn ra bất chấp việc Fed đã tạo chương trình cho vay mới để cung cấp các khoản vay kỳ hạn tới 1 năm cho các ngân hàng có vấn đề. Ngoài ra, Fed còn nới điều kiện với công cụ cửa sổ chiết khấu. Điểm quan trọng nhất là NHTW đảm bảo cung cấp đủ tiền để các ngân hàng đáp ứng bất kỳ yêu cầu rút vốn nào.

Fed và JPMorgan bơm vốn cho ngân hàng First Republic

Trong ngày 12/03, ngân hàng First Republic cho biết tình hình tài chính đã khả quan hơn sau khi được Fed và JPMorgan bơm vốn.

Với lượng vốn mới, First Republic có 70 tỷ USD tiền mặt chưa sử dụng. Con số này chưa bao gồm lượng tiền mà First Republic được phép vay thông qua chương trình mới của Fed. Trước đó, ngân hàng này chịu nhiều áp lực sau sự sụp đổ của Silicon Valley Bank (SVB) và giá cổ phiếu rớt mạnh.

“Tình hình vốn và thanh khoản của First Republic rất khả quan. Hiện vốn của First Republic đang trên ngưỡng yêu cầu của các ngân hàng có mức an toàn vốn cao”, Chủ tịch điều hành và Tổng Giám đốc của First Republic cho biết trong tuyên bố chung.

Đây là đợt bơm vốn đầu tiên của Fed dành cho các ngân hàng tầm trung gặp rắc rối sau sự vụ của SVB trong tuần trước.

Đợt lao dốc của nhóm cổ phiếu ngân hàng địa phương trong ngày 13/03 diễn ra sau khi SVB bị buộc phải đóng cửa và trở thành vụ phá sản lớn thứ hai kể từ sau cuộc khủng hoảng năm 2008. Vấn đề quan trọng là tỷ lệ tiền gửi chưa bảo hiểm lên tới 90%. Ngoài ra, các ngân hàng tầm trung khác cũng có nguy cơ bị rút tiền hàng loạt.

"Chúng tôi tin rằng các ngân hàng địa phương có độ đa dạng thấp và có cơ sở tiền gửi không có bảo hiểm lớn đang có nguy cơ bị rút vốn hàng loạt nhưng không nhanh như đã diễn ra ở SVB. Họ có lẽ có thời gian để huy động vốn từ thị trường vốn, chẳng hạn như từ FHLB. Trong môi trường mong manh như hiện nay, chúng tôi tin các ngân hàng nên cẩn trọng về tác động tiêu cực tiềm ẩn từ việc nâng lãi suất huy động để giữ chân người gửi tiền", Keith Horowitz, Chuyên viên phân tích tại Citi, cho biết.

Vũ Hạo (Theo CNBC)

FILI

|