|

Những mảng tối của nợ ngân hàng năm 2022

Tỷ lệ nợ xấu trên dư nợ vay của các ngân hàng tính đến cuối năm 2022 đã tăng lên mức cao, đúng như các dự báo trước đó và có thể còn cao hơn.

Thông tin từ Ngân hàng Nhà nước (NHNN), tính đến 21/12/2022, tín dụng toàn nền kinh tế đạt 11.78 triệu tỷ đồng, tăng 12.78% so với đầu năm.

Tăng trưởng tín dụng năm 2022 đạt 14.5%, cao hơn hạn mức tăng trưởng tín dụng đặt ra từ đầu năm là 14%, nhưng vẫn thấp hơn so với hạn mức sau khi đã nới room.

Trước đó, đầu tháng 12/2022, Thống đốc NHNN đã ra quyết định điều chỉnh chỉ tiêu tín dụng định hướng năm 2022 thêm khoảng 1.5 - 2% (nới room) cho toàn hệ thống các tổ chức tín dụng. Theo đó, hạn mức tín dụng được nới tăng lên khoảng 15.5 - 16%.

Dù tín dụng được mở rộng, với việc Thông tư 14/2021/TT-NHNN về cơ cấu lại thời hạn trả nợ, miễn giảm phí, giữ nguyên nhóm nợ cho khách hàng bị ảnh hưởng bởi dịch COVID-19 hết hiệu lực từ 30/06/2022 cũng khiến cho ngân hàng đối mặt với khả năng nợ xấu tăng cao sau khi cơ cấu nợ.

Nợ xấu cuối năm 2022 tăng 35% so với đầu năm

|

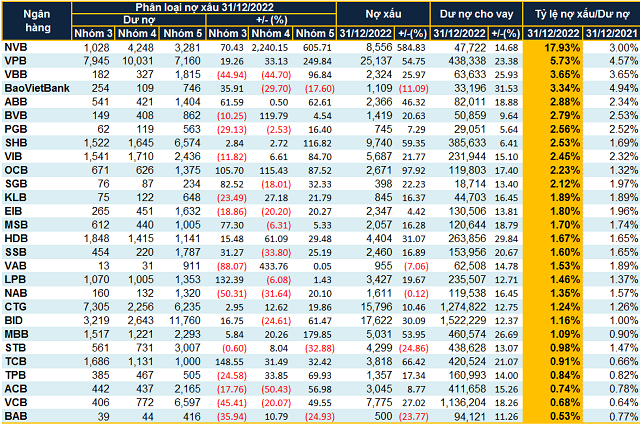

Phân loại chất lượng nợ vay của các ngân hàng tính đến 31/12/2022 (Đvt: Tỷ đồng)

|

Dữ liệu từ VietstockFinance cho thấy dư nợ vay tại 28 ngân hàng đã công bố BCTC đạt hơn 8.55 triệu tỷ đồng tại thời điểm cuối năm 2022, tăng gần 16% so với đầu năm.

Tất cả ngân hàng đều tăng trưởng tín dụng dương với mức bình quân 16.79%. Trong đó, BaoVietBank (+31.53%), HDBank (HDB, +29.84%), MB (MBB, +26.69%) là các ngân hàng có mức tăng trưởng tín dụng cao nhất.

Nợ xấu của 28 ngân hàng tính đến ngày 31/12/2022 chiếm 137,501 tỷ đồng trong tổng dư nợ, tăng gần 35% so với đầu năm. Chỉ có 5/28 ngân hàng có nợ xấu cải thiện gồm Sacombank (STB, -24.86%), BAB (-23.77%), BaoVietBank (-11.09%), VAB (-7.06%) và NAB (-0.12%).

Cơ cấu nợ xấu trở nên tiêu cực hơn khi gia tăng tất cả các nhóm nợ. Tuy nhiên, nợ có khả năng mất vốn tăng cao nhất (+55%), kế đến là nợ nghi ngờ (+25%) và sau cùng là nợ dưới chuẩn (+14%).

Nợ có khả năng mất vốn tăng bằng lần tại một số ngân hàng như NVB (gấp 7 lần), VPBank (VPB, gấp 3.5 lần), MB (gấp 2.8 lần), SHB (gấp 2.2 lần).

Vẫn có 3 ngân hàng ghi nhận giảm nợ có khả năng mất vốn như STB (-32.88%), BAB (-23.77%), BaoVietBank (-17.6%).

Có ngân hàng đưa tỷ lệ nợ xấu trên dư nợ vay tăng lên gần 18%

|

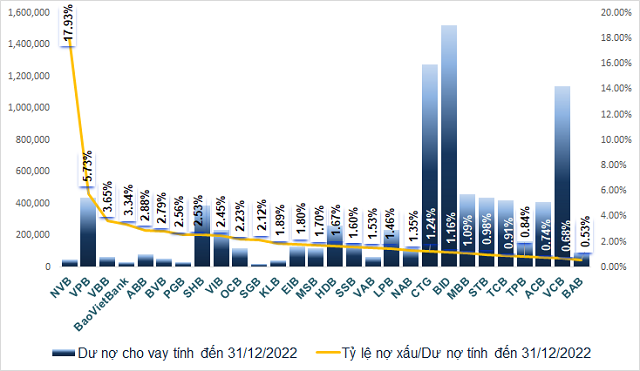

Tỷ lệ nợ xấu/dư nợ vay của các ngân hàng tính đến 31/12/2022 (Đvt: Tỷ đồng)

Nguồn: VietstockFinance

|

Về tỷ lệ nợ xấu trên dư nợ vay, có 17/28 ngân hàng tăng so với đầu năm. NVB có tỷ lệ nợ xấu/dư nợ vay tăng từ mức 3% đầu năm lên 17.93%.

Năm 2022, NVB cũng chủ động xử lý những khoản nợ có vấn đề. Tuy nhiên, tỷ lệ nợ xấu vẫn cao do ngân hàng thực hiện phân loại lại nợ xấu, nợ quá hạn theo đúng tình trạng khoản nợ theo quy định của NHNN, đặc biệt là sau khi Thông tư 14/2021/TT-NHNN liên quan đến cơ cấu lại nợ, giữ nguyên nhóm nợ, miễn giảm lãi suất cho khách hàng do dịch COVID-19 đã hết hạn vào ngày 30/6/2022.

VPBank tăng tỷ lệ nợ xấu trên dư nợ vay từ mức 4.57% đầu năm lên 5.73%. Riêng ngân hàng mẹ, tỷ lệ này tăng từ mức 2.01% lên 2.8%.

Dù tỷ lệ nợ xấu không thay đổi so với đầu năm, nhưng con số của VietBank (VBB) cũng gây chú ý khi đạt mốc 3.65%. Tại ngân hàng này, có sự dịch chuyển rõ rệt từ nợ dưới chuẩn (-45%) và nợ nghi ngờ (-45%) sang nợ có khả năng mất vốn (+97%).

BaoVietBank là nhà băng thứ 4 có tỷ lệ nợ xấu trên 3% dù đã giảm mạnh từ mức 4.94% đầu năm xuống còn 3.34%.

Giảm “đệm dự phòng”, bồi đắp lợi nhuận

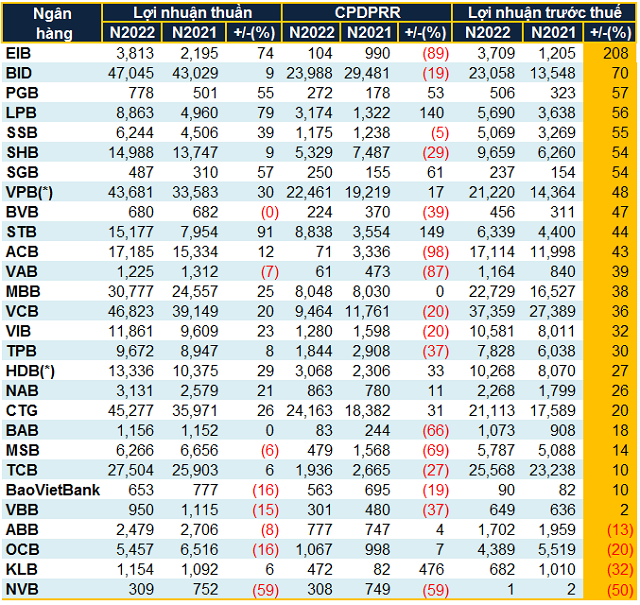

Tính chung cả năm 2022, có 16/28 ngân hàng ghi nhận giảm chi phí dự phòng rủi ro tín dụng mà theo lý giải từ các ngân hàng là do đã thu hồi được nợ nên tỷ lệ dự phòng giảm dần theo.

Xét về tăng trưởng, có đến 24/28 ngân hàng báo lãi trước thuế năm 2022 tăng so với năm trước. Đáng ghi nhận nhất là Eximbank, dù cơ cấu cổ đông lớn có nhiều xung đột, kết quả kinh doanh của ngân hàng này tăng trưởng mạnh nhất hệ thống.

Tăng trưởng hầu hết các nguồn thu giúp lợi nhuận thuần từ hoạt động kinh doanh tăng 74%, thu được gần 3,813 tỷ đồng. Thêm vào đó, trong năm, Eximbank chỉ dành ra gần 104 tỷ đồng để dự phòng rủi ro tín dụng, giảm 90%. Kết quả, Ngân hàng thu được hơn 3,709 tỷ đồng lợi nhuận trước thuế, gấp 3 lần năm trước.

So với kế hoạch 2,500 tỷ đồng lợi nhuận trước thuế được đề ra cho cả năm 2022, Eximbank đã vượt kế hoạch đến 48%.

|

Kết quả kinh doanh năm 2022 của các ngân hàng (Đvt: Tỷ đồng)

Nguồn: VietstockFinance

|

Viễn cảnh tối màu cho nợ xấu?

PGS.TS. Đinh Trọng Thịnh - chuyên gia kinh tế dự đoán ngân hàng năm nay sẽ kinh doanh và tăng trưởng tốt vì về cơ bản, mức tăng trưởng tín dụng khoảng 12% cộng thêm việc các ngân hàng đang đẩy mạnh số hóa, thanh toán không dùng tiền mặt của ngân hàng cũng tăng. Từ đó, dịch vụ ngân hàng số sẽ tăng trưởng mạnh, đem lại những lợi ích cho ngân hàng lớn hơn.

Nợ xấu tất nhiên sẽ gia tăng trong thời gian tới. Từ tháng 7/2022, các ngân hàng đã bắt đầu chuyển nhóm nợ, khoanh nợ nên nợ xấu ngân hàng sẽ gia tăng. Nhưng thực tế, tình hình không quá đáng lo, Ngân hàng Nhà nước (NHNN) đã cảnh báo từ trước và các ngân hàng cũng đã trích lập quỹ dự phòng tương đối lớn trong những năm vừa qua. Vì vậy, dù nợ xấu tăng cao, mức độ nguy hiểm được cho là không đáng kể.

TS. Nguyễn Hữu Huân - giảng viên Đại học Kinh tế TPHCM dự báo lợi nhuận ngân hàng trong năm 2023 sẽ tăng trưởng nhưng đồng thời nợ xấu cũng tăng theo. Ngân hàng top trên sẽ hưởng lợi còn ngân hàng top dưới sẽ rất khó khăn và nợ xấu sẽ tăng cao trong năm nay.

Phía các CTCK cảnh báo xu hướng nợ xấu gia tăng trong năm 2023 giữa những khó khăn của thị trường bất động sản, trái phiếu và tăng trưởng chậm lại của kinh tế.

SSI Research cho rằng, chi phí tín dụng vẫn đang có xu hướng thấp hơn khi giảm xuống 1.3% (từ 1.5% trong năm 2022) do bộ đệm dự phòng tín dụng vững chắc. Theo đó, trong kịch bản cơ sở, khi Nghị định 65 sửa đổi được ban hành, nợ xấu liên quan đến trái phiếu doanh nghiệp sẽ không xuất hiện ngay trong năm 2023, nhưng vẫn là một rủi ro lớn cần theo dõi trong cả năm.

CTCK Yuanta cũng nhận định, năm 2023, tỷ lệ nợ xấu của toàn ngành sẽ tăng nhẹ lên 1.65% (+10 điểm cơ bản so với năm trước), một phần do Thông tư 14/2021/TT-NHNN hết hiệu lực. Ngoài ra, nợ xấu còn có thể tăng lên do các vấn đề liên quan đến ngành bất động sản, khi các điều kiện thanh khoản bị thắt chặt và thị trường trái phiếu doanh nghiệp bị kiểm soát chặt chẽ.

Thực tế, Thông tư 14 đã hết hiệu lực từ tháng 6/2022 và nhiều ngân hàng đã trích lập dự phòng rủi ro cho các khoản nợ tái cơ cấu do ảnh hưởng COVID-19 vượt qua cả 3 năm theo lộ trình.

Rủi ro nợ xấu liên quan chặt với tình hình thanh khoản của các doanh nghiệp bao gồm bất động sản và trái phiếu doanh nghiệp, có thể nói, cùng với lãi suất cao trong môi trường thắt chặt tiền tệ chung, sẽ mang đến những thách thức “chuỗi” cho các ngân hàng bao gồm đảm bảo chất lượng tài sản lẫn giữ đà tăng trưởng.

Cát Lam

FILI

|