|

VietinBank sắp phát hành 9,000 tỷ đồng trái phiếu ra công chúng

HĐQT Ngân hàng TMCP Công thương Việt Nam (VietinBank, HOSE: CTG) ngày 25/11 thông qua việc sửa đổi phương án phát hành, phương án sử dụng và trả nợ vốn thu được từ các đợt phát hành trái phiếu ra công chúng năm 2022.

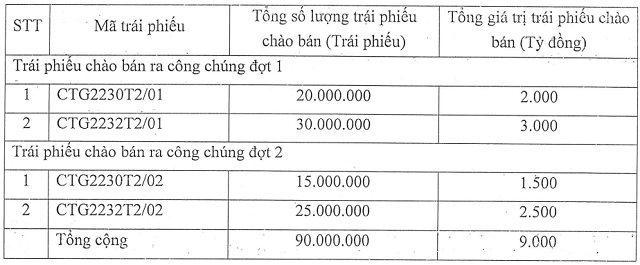

Theo phương án sửa đổi, trái phiếu kỳ hạn 8 năm gồm CTG2230T2/01 và CTG2230T2/02, trái phiếu kỳ hạn 10 năm gồm CTG2232T2/01 và CTG2232T2/02. Tổng số lượng, tổng giá trị trái phiếu chào bán thành 2 đợt. Trong đó, chào bán ra công chúng đợt 1 gồm 2,000 tỷ đồng trái phiếu CTG2230T2/01 và 3,000 tỷ đồng trái phiếu CTG2232T2/01; chào bán đợt 2 gồm 1,500 tỷ đồng trái phiếu CTG2230T2/02 và 2,500 tỷ đồng CTG2232T2/02. Tổng cộng là 9,000 tỷ đồng.

Trường hợp đợt 1 chưa phát hành hết khối lượng chào bán như dự kiến thì phần bán chưa hết được chuyển qua đợt 2 tương ứng theo từng kỳ hạn trái phiếu.

Lãi suất của các trái phiếu trên là lãi suất thả nổi (có điều chỉnh theo định kỳ), áp dụng cho toàn bộ thời hạn của mỗi trái phiếu, tính theo tỷ lệ phần trăm trên năm (%/năm) và được xác định theo công thức: Lãi suất mỗi trái phiếu = lãi suất tham chiếu + biên độ lãi suất.

Lãi suất tham chiếu tính theo bình quân lãi suất tiền gửi tiết kiệm bằng VND, trả sau, kỳ hạn 12 tháng của các ngân hàng VietinBank, VCB, BIDV, Agribank. Biên độ lãi suất được HĐQT giao Tổng Giám đốc/Phó Tổng Giám đốc phụ trách ban điều hành hoặc Phó Tổng Giám đốc phụ trách khối tài chính quyết định và biên độ lãi suất trái phiếu phát hành căn cứ vào điều kiện thị trường và khả năng cân đối vốn của CTG, tại thời điểm đăng ký chào bán trái phiếu bảo đảm tuân thủ và phù hợp với quy định của NHNN.

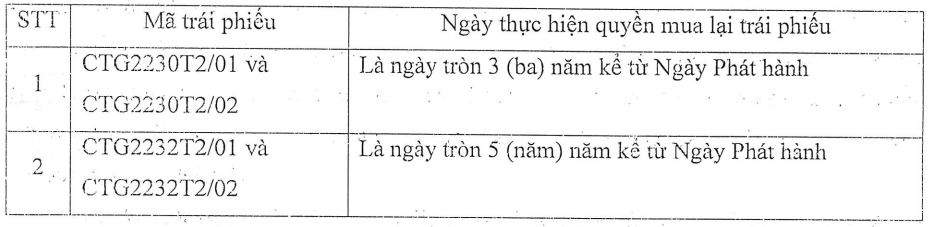

Đối với trái phiếu kỳ hạn 8 năm, CTG thực hiện quyền mua lại trái phiếu sau 3 năm từ ngày phát hành; trái phiếu kỳ hạn 10 năm, CTG thực hiện quyền mua lại sau 5 năm.

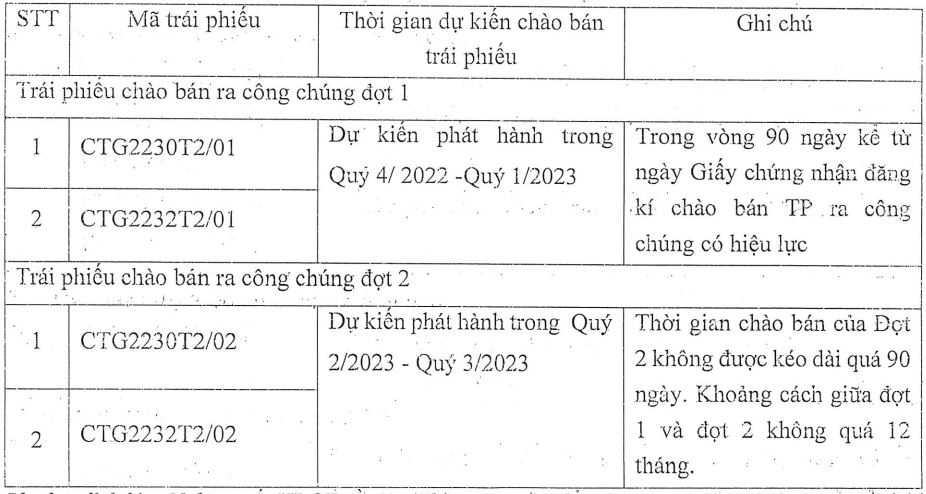

Thời gian phát hành trái phiếu đợt 1 dự kiến trong quý 4/2022 – quý 1/2023, đợt 2 dự kiến trong quý 2/2023 – quý 3/2023.

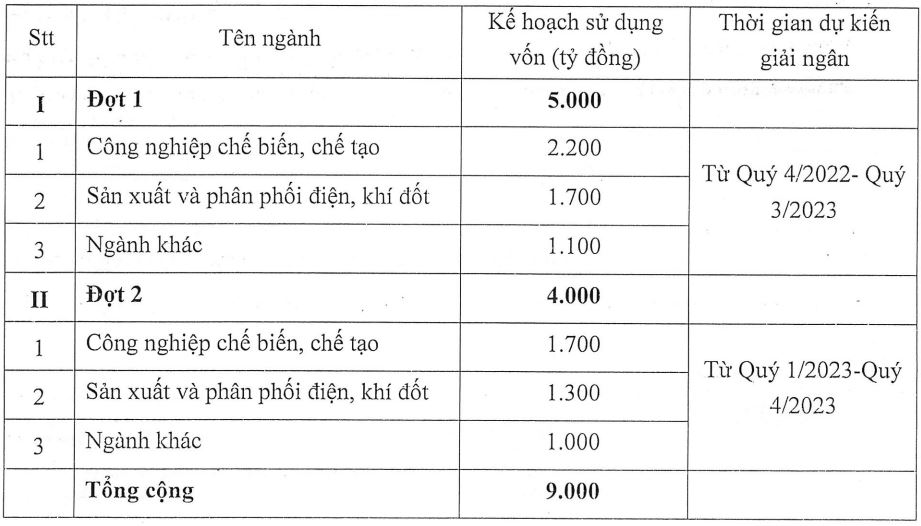

CTG sẽ dùng 9,000 tỷ đồng thu được từ phát hành trái phiếu để tăng quy mô vốn hoạt động, tăng vốn cấp 2 và đảm bảo các tỷ lệ an toàn hoạt động theo quy định của NHNN, đồng thời thực hiện cho vay nền kinh tế (bao gồm các khoản cho vay được giải ngân trước và sau thời điểm phát hành trái phiếu) với các ngành nghề, lĩnh vực dự kiến như sau:

CTG cho biết, mức độ sử dụng vốn sẽ căn cứ theo tiến độ giải ngân cụ thể của từng ngành nghề, lĩnh vực nhằm đảm bảo hiệu quả hoạt động và an toàn hoạt động theo quy định NHNN.

Trường hợp số tiền thu được không đủ để sử dụng cho toàn bộ mục đích dự kiến như trên, CTG sẽ xem xét giải ngân/cho vay theo thứ tự mục đích ưu tiên sau:

- Ưu tiên bố trí vốn giải ngân/cho vay vào các ngành nghề, lĩnh vực tiềm năng được Chính phủ và NHNN khuyến khích phát triển, có quy mô và tỷ trọng vốn giải ngân lớn trong tổng danh mục trên, nhằm bảo đảm đáp ứng, phù hợp với mục tiêu tăng trưởng tín dụng của CTG.

- Các ngành nghề, lĩnh vực có nhu cầu vốn cấp bách đáp ứng các điều kiện giải ngân vốn của CTG và bảo đảm mục tiêu tăng trưởng tín dụng của CTG.

- Các ngành nghề, lĩnh vực đã đáp ứng đầy đủ hồ sơ, thủ tục cấp phép và sẵn sàng triển khai thực hiện.

Ngoài ra, nếu trường hợp số tiền dự kiến thu được từ chào bán không đủ để sử dụng cho toàn bộ mục đích như kế hoạch, CTG có thể sử dụng và bố trí nguồn vốn thông qua các kênh huy động vốn khác như huy động tiền gửi dân cư, tổ chức, phát hành giấy tờ giá khác… phù hợp với quy định pháp luật, nhằm đảm bảo và đáp ứng tối đa nhu cầu giải ngân/cho vay đối với từng ngành nghề, lĩnh vực nghề cụ thể, trên cơ sở bảo đảm mục tiêu cân đối, sử dụng vốn hiệu quả, an toàn của CTG.

Được biết vào ngày 31/08, Ngân hàng đã mua lại trước hạn toàn bộ 180 tỷ đồng trái phiếu CTGL2127011 (phát hành ngày 31/08/2017, đáo hạn ngày 31/08/2027). Ngày 25/10, Ngân hàng mua lại 750 tỷ đồng trái phiếu CTGL2127018. Ngày 14/11, tiếp tục mua lại toàn bộ 2,000 tỷ đồng trái phiếu CTG1727T2/01 (phát hành ngày 14/11/2017, đáo hạn ngày 14/11/2027). CTG dùng nguồn vốn từ hoạt động kinh doanh để mua lại số trái phiếu này.

Thu Minh

FILI

|