|

Tỷ lệ LDR tại các ngân hàng đang thay đổi thế nào?

Tỷ lệ LDR thường được dùng để đo lường rủi ro thanh khoản tại các ngân hàng và theo quy định trong Thông tư 22 thì các ngân hàng phải duy trì mức tối đa là 85%.

Theo Thông tư 22/2019/TT-NHNN, từ ngày 01/01/2020, tỷ lệ dư nợ cho vay so với tổng tiền gửi (LDR) tối đa ở mức 85% đối với ngân hàng quốc doanh và thương mại cổ phần.

Tỷ lệ LDR theo Thông tư 22 bao gồm: Thị trường 1 (giao dịch giữa các định chế tài chính với doanh nghiệp và dân cư) và thị trường 2 (liên ngân hàng, giao dịch giữa các định chế tài chính, giữa NHTW với các định chế tài chính). Do đó, một số ngân hàng có thế mạnh trên thị trường liên ngân hàng (đặc biệt là có các nguồn vốn từ các ngân hàng nước ngoài) sẽ giúp tỷ lệ LDR theo Thông tư 22 thấp hơn tỷ lệ LDR chỉ tính riêng thị trường 1.

Thông thường, tỷ lệ LDR dao động từ 80-85% là mức tốt nhất để ngân hàng tạo ra lợi nhuận mà vẫn có thể kiểm soát được rủi ro.

|

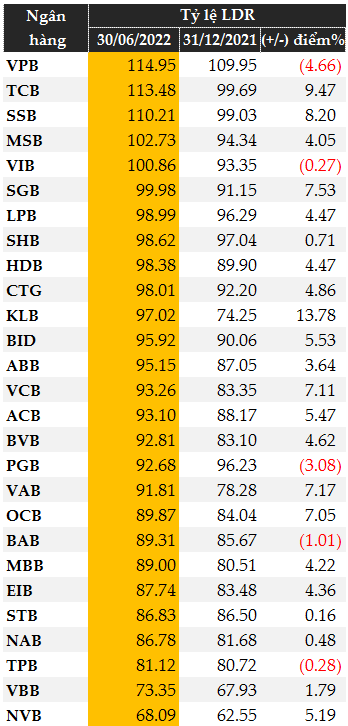

Tỷ lệ LDR tại các ngân hàng tính đến 30/09/2022

(Đvt: %)

(*) Nguồn vốn huy động bao gồm lượng tiền gửi từ khách hàng và lượng tiền huy động từ phát hành giấy tờ có giá

|

Dữ liệu của VietstockFinance cho thấy, tính đến 30/09/2022, có 24/27 ngân hàng có tỷ lệ LDR trên 85%. Đáng chú ý, có ngân hàng đưa tỷ lệ này vượt mức 100% là VPBank (114.95%), MSB (102.73%) và VIB (100.86%)...

Tỷ lệ LDR càng cao cho thấy khả năng sinh lời càng cao nhưng đồng thời rủi ro thanh khoản cũng tăng theo. Tỷ lệ này vượt mức 100% cũng đồng nghĩa với việc các ngân hàng đang cho vay nhiều hơn nguồn vốn huy động về.

Có thể dễ dàng lý giải cho việc tỷ lệ này tại thời điểm cuối quý 3 tăng cao hơn nhiều so với đầu năm là do tăng trưởng tín dụng tăng cao hơn mức tăng trưởng huy động vốn.

Tính đến 30/09/2022, tổng cho vay khách hàng tại 27 ngân hàng là gần 8.26 triệu tỷ đồng, tăng 12.24% so với đầu năm, trong khi đó tốc độ tăng trưởng nguồn vốn huy động (tiền gửi khách hàng và phát hành giấy tờ có giá) là 4.66% với 8.62 triệu tỷ đồng. Tính riêng lượng tiền gửi khách hàng chỉ tăng 4.7%, ghi nhận hơn, 7.79 triệu tỷ đồng.

Chính vì chênh lệch giữa cho vay và huy động, dẫn đến mức tăng tỷ lệ LDR trong suốt thời gian từ đầu năm đến nay và việc khá nhiều ngân hàng có tỷ lệ LDR vượt trần cho phép (85%) cho thấy thanh khoản đang gặp áp lực. Cuộc chạy đua lãi suất huy động thời gian qua cũng đã cho thấy mức độ căng thẳng khi các ngân hàng phải tăng cường bù đắp nguồn vốn cho phần cho vay ra trong 9 tháng đầu năm.

|

Cho vay và huy động tại các ngân hàng tính đến 30/09/2022 (Đvt: Tỷ đồng)

Nguồn: VietstockFinance

|

Tỷ lệ LDR cao gây ra rủi ro lớn cho hệ thống ngân hàng

Chuyên gia kinh tế - PGS.TS. Đinh Trọng Thịnh nhận định tỷ lệ LDR đẩy lên cao là rủi ro cực kỳ lớn cho hệ thống ngân hàng hiện nay. Muốn an toàn, các nguồn vốn huy động phải luôn dư so với vốn cho vay.

Thêm vào đó, nếu ngân hàng thương mại không đáp ứng được các chỉ số an toàn mà NHNN yêu cầu thì sẽ chịu rủi ro rất lớn. Đây cũng đang là một trong những vấn đề các ngân hàng lo lắng trong thời gian tới khi nền kinh tế tăng trưởng vào thời điểm cuối năm lại càng đòi hỏi vốn nhiều, trong khi room tín dụng chỉ có giới hạn.

Trong khi nhu cầu vốn để đáp ứng cho nền kinh tế rất lớn, các ngân hàng cần huy động vốn để đáp ứng lượng vốn cho vay ra, đồng thời phải đảm bảo các yêu cầu về an toàn vốn. Đây đang là vấn đề làm đau đầu ban điều hành ngân hàng giữa bối cảnh thị trường có nhiều biến động.

Để hạ được tỷ lệ LDR về chuẩn cho phép, PGS.TS. Đinh Trọng Thịnh cho rằng, về bản chất NHNN phải điều phối vốn, đáp ứng nguồn cung vốn giá rẻ cho các ngân hàng để từ đó họ có nguồn vốn đủ cung cấp cho nhu cầu tín dụng của nền kinh tế cũng như đáp ứng các chỉ số an toàn vốn và lợi nhuận cho các ngân hàng thương mại.

Trả lời với báo chí gần đây, Thống đốc NHNN Nguyễn Thị Hồng cho biết, xét về bình diện toàn hệ thống, thanh khoản của các tổ chức tín dụng hiện nay vẫn tốt và có dư thừa. Trong tháng 10 vừa qua, thị trường chủ yếu chịu tác động của yếu tố tâm lý và những diễn biến phức tạp của thị trường thế giới. Trước tình hình đó, NHNN đã nhanh chóng, kịp thời thực hiện vai trò điều tiết của mình thông qua triển khai các công cụ, giải pháp để hỗ trợ thanh khoản hệ thống.

Hiện các ngân hàng đều bảo đảm chỉ tiêu an toàn hoạt động theo quy định. Tuy nhiên, để chủ động ứng phó trước các diễn biến phức tạp của kinh tế thế giới, các ngân hàng cũng thấy rằng cần rà soát, đánh giá một cách thận trọng hơn để chủ động có giải pháp cải thiện, bảo đảm an toàn, vững chắc hệ thống. Với vai trò điều hành của mình, NHNN sẵn sàng hỗ trợ thanh khoản, bảo đảm khả năng chi trả của các tổ chức tín dụng, đặc biệt là dịp cuối năm.

Cát Lam

FILI

|