|

Soi nợ trái phiếu của top 20 doanh nghiệp BĐS nhà ở có nợ vay lớn nhất

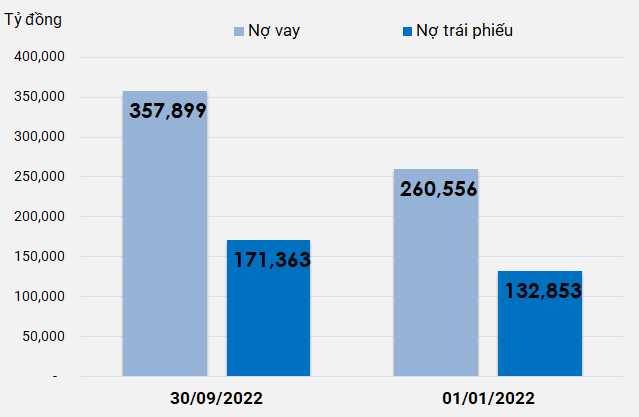

Thống kê từ 20 doanh nghiệp bất động sản nhà ở (trên HOSE, HNX, UPCoM) có nợ vay lớn nhất tính đến hết quý 3/2022 cho thấy, dư nợ trái phiếu chiếm 48% tổng nợ vay, giảm so với con số 51% vào đầu năm.

Dư nợ trái phiếu ngắn hạn, dài hạn đến hạn trả tăng mạnh

Dù tỷ trọng giảm, xét về giá trị thì nợ từ trái phiếu của các doanh nghiệp bất động sản (BĐS) nhà ở tăng gần 29%, lên 171.4 ngàn tỷ đồng.

Dư nợ vay và nợ trái phiếu của 20 doanh nghiệp BĐS nhà ở

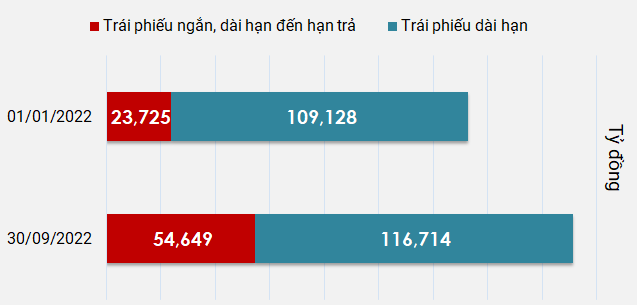

Cơ cấu dư nợ trái phiếu tại thời điểm 30/09/2022 cho thấy áp lực trả nợ trái phiếu của các doanh nghiệp tăng lên đáng kể khi trái phiếu ngắn và dài hạn đến hạn trả là hơn 54.6 ngàn tỷ đồng, tăng đến 130% so với đầu năm; còn trái phiếu dài hạn là 116.7 ngàn tỷ đồng, tăng 7%.

Cơ cấu dư nợ trái phiếu của 20 doanh nghiệp BĐS nhà ở

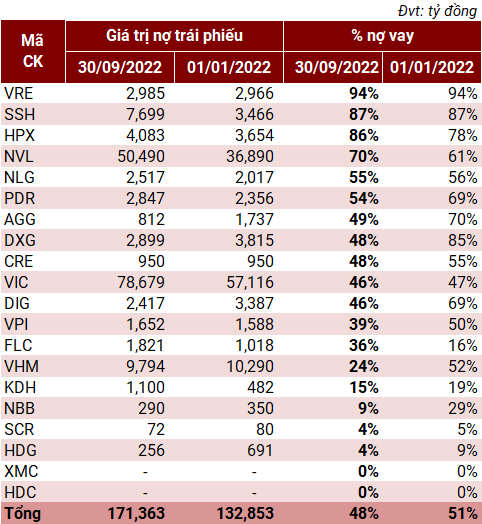

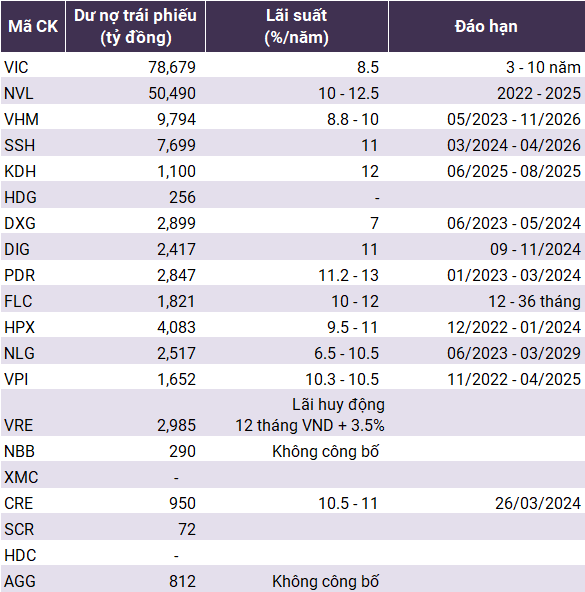

Dữ liệu VietstockFinance cho thấy, có 2 doanh nghiệp là Đầu tư và Xây dựng Xuân Mai (UPCoM: XMC) và Hodeco (HOSE: HDC) không có nợ phát sinh từ trái phiếu, dù nợ vay của 2 đơn vị này đều trên dưới 2 ngàn tỷ đồng.

NBB, CRE, SSH, KDH là những doanh nghiệp tại ngày 30/09 không có số dư nợ trái phiếu ngắn, dài hạn đến hạn trả. Tuy nhiên, so với đầu năm, nợ trái phiếu dài hạn của SSH và KDH lại tăng mạnh lần lượt 125% và 267%, lên gần 7.7 ngàn và 1.1 ngàn tỷ đồng. Trong khi đó, nợ trái phiếu dài hạn của NBB giảm 17%, còn 290 tỷ đồng; của CRE giữ nguyên so với đầu năm, ở mức 950 tỷ đồng.

Ngoài ra, HDG là doanh nghiệp duy nhất không còn nợ trái phiếu dài hạn; trái phiếu ngắn hạn, dài hạn đến hạn trả giảm gần một nửa, còn 256 tỷ đồng.

AGG cũng giảm đáng kể nợ trái phiếu ngắn hạn và dài hạn, lần lượt 29% và 70%, còn 507 tỷ và 305 tỷ đồng. Được biết, các trái phiếu của AGG được bảo đảm bằng các dự án BĐS thuộc AGG và tài sản của bên thứ ba.

Dư nợ trái phiếu của top 20 doanh nghiệp BĐS nhà ở có nợ vay nhiều nhất

Muôn vàn áp lực nợ trái phiếu

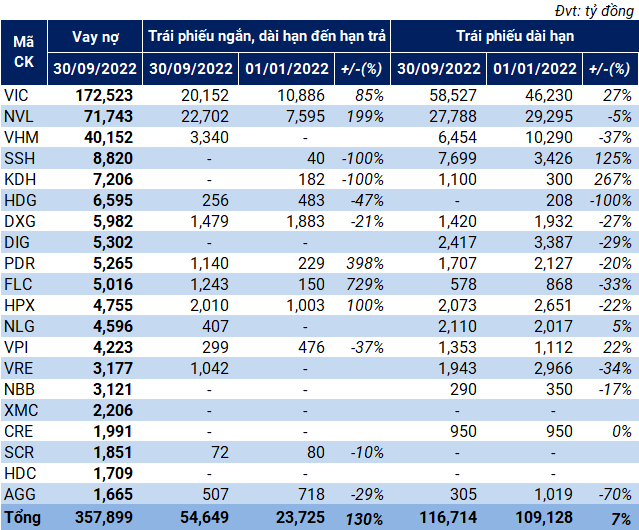

Xét về mức tăng dư nợ trái phiếu trong 9 tháng đầu năm, FLC, PDR, NVL, VHM, VRE, HPX là những doanh nghiệp đang chịu áp lực trả nợ trái phiếu khi dư nợ các khoản trái phiếu ngắn, dài hạn đến hạn trả tăng mạnh so với đầu năm; ngược lại, dư nợ trái phiếu dài hạn giảm. Hầu hết khoản trái phiếu của những doanh nghiệp này đến hạn thanh toán trong năm 2022, 2023; một số có thời hạn kéo dài đến 2024, 2025 hoặc thậm chí đến 2029.

Phân loại dư nợ trái phiếu của top 20 doanh nghiệp BĐS nhà ở có nợ vay cao nhất

Thống kê cũng cho thấy, lãi suất trái phiếu mà các doanh nghiệp huy động thông thường dao động từ 9 - 10.5%/năm, áp dụng cho năm hoặc kỳ tính lãi đầu tiên. Từ năm/kỳ tính lãi tiếp theo, các doanh nghiệp thường áp dụng thả nổi theo lãi suất huy động 12 tháng của VND cộng với biên độ nhất định (thông thường khoảng 3 - 5%/năm), sao cho mức lãi suất không thấp hơn năm/kỳ đầu tiên.

Lãi suất và thời gian đáo hạn trái phiếu của 20 doanh nghiệp BĐS(*)

(*) Lãi suất trái phiếu khảo sát là lãi suất áp dụng cho năm/kỳ tính lãi đầu tiên, dư nợ trái phiếu tính tại ngày 30/09/2022

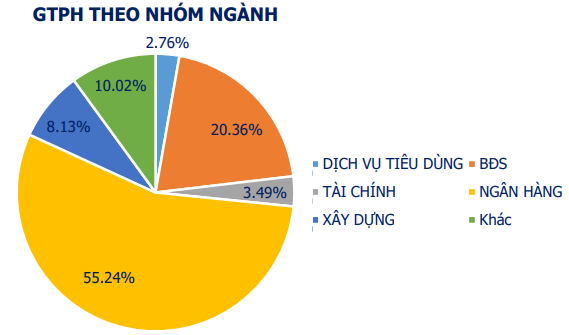

Sau ngân hàng thì bất động sản là nhóm doanh nghiệp huy động trái phiếu nhiều trên thị trường. Báo cáo thị trường trái phiếu tháng 9/2022 của VBMA chỉ ra trong 9 tháng đầu năm, nhóm BĐS đứng thứ hai về giá trị phát hành với hơn 49.7 tỷ đồng, chiếm 20%. Lãi suất phát hành trung bình của nhóm này là gần 10.35%/năm.

Nguồn: Hiệp hội Thị trường Trái phiếu Việt Nam (VBMA)

|

Đối với nhóm ngành BĐS, bên cạnh vốn vay ngân hàng thì trái phiếu là một kênh quan trọng, phù hợp với nhu cầu huy động vốn của doanh nghiệp. Việc vay từ trái phiếu được các doanh nghiệp bảo đảm bằng nhiều tài sản khác nhau, phần lớn là cổ phiếu của doanh nghiệp, dự án bất động sản hoặc tài sản của bên thứ ba. Trong bối cảnh lãi suất ngân hàng tăng liên tục hiện nay, thời gian tới, áp lực thanh toán lãi trái phiếu của các doanh nghiệp BĐS sẽ gặp không ít khó khăn.

Mặt khác, trước những vụ việc liên quan đến trái phiếu doanh nghiệp thời gian qua, ông Nguyễn Chí Nghiêm, Tổng Giám đốc Dat Xanh Tech nhìn nhận, vấn đề cần chú ý giải quyết hiện nay đó là lòng tin đối với doanh nghiệp. Thời gian qua có một phần lỗi của doanh nghiệp, của quản lý Nhà nước chưa được chặt chẽ, từ đó ảnh hưởng đến doanh nghiệp phát hành trái phiếu lành mạnh, ảnh hưởng lòng tin thị trường, khó bán hàng.

Doanh nghiệp có sản phẩm tốt nhưng trong bối cảnh hiện nay ra hàng rất khó khăn, nếu không khéo xử lý sẽ phát sinh những rủi ro không đáng có.

Ông Nghiêm cho rằng, các doanh nghiệp bất động sản Việt Nam cơ bản có tài chính lành mạnh. Vì vậy, Nhà nước cần có các biện pháp, động thái trấn an thị trường, khẳng định minh bạch trong việc hỗ trợ các doanh nghiệp làm ăn đúng quy định pháp luật, chấn chỉnh khi doanh nghiệp chưa làm đúng để đưa vào quỹ đạo phát triển lành mạnh, tránh hình sự hóa các quan hệ kinh tế dân sự. Từ đó, tạo được lòng tin trở lại với thị trường bất động sản. Điều này đặc biệt quan trọng đối với sự phát triển lành mạnh của các doanh nghiệp bất động sản và cả ngành ngân hàng.

Thu Minh

FILI

|