|

Đến thời ngân hàng yếu kém cũng hấp dẫn

Việc nhận chuyển giao bắt buộc một ngân hàng được kiểm soát đặc biệt dự kiến mang lại nhiều ưu đãi cho ngân hàng tham gia khiến các nhà băng yếu kém đang trở nên hấp dẫn.

Đề án tái cơ cấu hệ thống các tổ chức tín dụng gắn với xử lý nợ xấu đã được Ngân hàng Nhà nước đặt ra nhiều năm gần đây. Tuy nhiên, đến nay, trong khi việc xử lý nợ xấu hệ thống ngân hàng đã cho kết quả tích cực, việc cơ cấu lại các tổ chức tín dụng yếu kém vẫn chưa hoàn thành theo kỳ vọng.

Từng có giai đoạn NHNN chủ trương để các nhà đầu tư nước ngoài tham gia tái cấu trúc các ngân hàng yếu kém với nhiều cơ chế mở, như cho phép nhà đầu tư nước ngoài sở hữu 100% vốn ngân hàng yếu kém; hạn chế cấp phép thành lập ngân hàng 100% vốn ngoại… Nhưng thực tế, các nhà đầu tư nước ngoài vẫn không mấy mặn mà tham gia.

Như OceanBank (NHNN mua lại giá 0 đồng hồi tháng 4/2015), năm 2017, nhà băng này cho biết đã làm việc với đối tác nước ngoài để thực hiện tái cơ cấu. Tuy nhiên, đến cuối năm 2021, thương vụ chuyển giao cho đối tác ngoại vẫn chưa thể hoàn tất.

Tương tự, CBBank (NHNN mua lại giá 0 đồng vào tháng 2/2015), năm 2019, Tập đoàn J Trust (Nhật Bản) bày tỏ mong muốn mua lại để tham gia thị trường tài chính Việt Nam. Tuy nhiên, suốt 3 năm qua, thương vụ này vẫn chưa có thêm thông tin mới.

HDBank là ngân hàng mới nhất đưa ra kế hoạch nhận chuyển giao bắt buộc một ngân hàng yếu kém. Ảnh: Chí Hùng.

|

Từ ế ẩm đến hấp dẫn

Tưởng chừng việc tái cơ cấu nhóm ngân hàng yếu kém đã rơi vào bế tắc, nhưng bất ngờ nửa năm gần đây, các ngân hàng này lại trở nên hấp dẫn, không phải với nhà đầu tư ngoại mà với chính nhóm ngân hàng thương mại trong nước.

Mới nhất, HDBank đã công bố tài liệu lấy ý kiến cổ đông về việc tham gia chương trình tái cơ cấu các tổ chức tín dụng của NHNN thông qua nhận chuyển giao bắt buộc một ngân hàng đang được kiểm soát đặc biệt.

Chưa công bố danh tính ngân hàng mục tiêu, nhưng HDBank đã đưa ra kế hoạch góp tối đa 9.000 tỷ đồng vào nhà băng này để trở thành ngân hàng mẹ nắm 100% vốn. Ngoài ra, đây chỉ là mức vốn góp ban đầu, HDBank cho biết số vốn góp có thể được tăng thêm phù hợp với lộ trình của phương án nhận chuyển giao bắt buộc được NHNN phê duyệt.

Thực tế, HDBank không phải ngân hàng trong nước đầu tiên công bố kế hoạch nhận chuyển giao bắt buộc một ngân hàng yếu kém. Trước đó, cả Vietcombank và MBBank cũng đã trình cổ đông kế hoạch tương tự.

Tổng giám đốc một ngân hàng thương mại cổ phần lớn tại Hà Nội cũng đã xác nhận về việc có kế hoạch nhận chuyển giao bắt buộc một ngân hàng yếu kém tại phiên họp Đại hội đồng cổ đông thường niên vào đầu năm nay.

OceanBank là một trong 2 ngân hàng yếu kém đã có phương án xử lý. Ảnh: Quang Thắng.

|

Đến nay, ít nhất 4 ngân hàng thương mại đã bày tỏ mong muốn nhận chuyển giao bắt buộc một ngân hàng yếu kém, tương ứng với 4 nhà băng trong nhóm này gồm 3 ngân hàng được mua lại bắt buộc 0 đồng (OceanBank; CBBank; GPBank) và DongABank.

Báo cáo đánh giá bổ sung kết quả thực hiện Kế hoạch phát triển kinh tế - xã hội năm 2021; tình hình triển khai Kế hoạch phát triển kinh tế - xã hội năm 2022 của Chính phủ công bố hồi tháng 5 cũng cho biết các cơ quan quản lý đã chủ động triển khai nhiều giải pháp để xử lý 3 ngân hàng mua lại bắt buộc (CBBank, OceanBank, GPBank) và DongABank.

Đến nay, Chính phủ đã rà soát, hoàn thiện phương án cơ cấu lại theo định hướng mới, trong đó đã có phương án xử lý đối với 2 nhà băng là CBBank và OceanBank.

Đáng chú ý, trước đó không lâu, Vietcombank và MBBank đã trình cổ đông và được phê duyệt kế hoạch nhận chuyển giao bắt buộc một ngân hàng yếu kém.

Mục tiêu là “room” tín dụng?

Trong kế hoạch tham gia tái cơ cấu các tổ chức tín dụng, lãnh đạo Vietcombank đưa ra một loạt ưu đãi ngân hàng có thể nhận được khi nhận chuyển giao bắt buộc một ngân hàng.

Trong đó, nhà băng này sẽ được ưu tiên cho vay vượt 15-25% vốn tự có; cho vay trung, dài hạn bằng ngoại tệ với các dự án trọng điểm; tăng thị phần phục vụ các dự án vốn tín dụng quốc tế trong thời gian ngân hàng yếu kém chưa hết lỗ lũy kế…

|

"Room" tín dụng là một công cụ cực kỳ quyền lực trong điều hành chính sách tiền tệ của Ngân hàng Nhà nước

Ông Trần Ngọc Báu, Founder & CEO WiGroup

|

Đồng thời, NHNN cũng sẽ cho phép Vietcombank được phát hành trái phiếu dài hạn cho Bảo hiểm tiền gửi Việt Nam; được dùng toàn bộ lợi nhuận sau trích quỹ để trả cổ tức bằng cổ phiếu tăng vốn (trong các năm xử lý lỗ lũy kế của ngân hàng mục tiêu)…

Tương tự, lãnh đạo MBBank cho rằng việc thực hiện thành công phương án nhận chuyển giao bắt buộc sẽ mở ra cơ hội tăng 1,5-2 lần tốc độ phát triển quy mô tài sản, tín dụng, mạng lưới của ngân hàng.

Trong đó, MBBank sẽ tối ưu được mạng lưới kênh phân phối (dự kiến khoảng 401 điểm sau chuyển giao), cùng với các điều kiện được ưu tiên phát triển mạng lưới trong tương lai. Điều này giúp ngân hàng tiết kiệm thời gian và chi phí đầu tư, tăng độ bao phủ phục vụ khách hàng theo chiến lược đã đề ra.

Ngoài ra, quy định của NHNN cũng cho phép trong thời gian thực hiện phương án nhận chuyển giao bắt buộc, các ngân hàng sẽ được xử lý phần vốn góp, cổ phần dưới các hình thức phù hợp hoặc sáp nhập theo phương án được phê duyệt.

Đây cũng là những lý do HDBank đưa ra để thuyết phục cổ đông phê duyệt kế hoạch nhận chuyển giao bắt buộc một ngân hàng của mình.

Bên cạnh đó, lãnh đạo MBBank và HDBank đều khẳng định chính sách cổ tức, phân phối lợi nhuận sẽ không bị ảnh hưởng bởi phương án chuyển giao bắt buộc, do ngân hàng mục tiêu được hạch toán độc lập và không hợp nhất kết quả kinh doanh vào ngân hàng mẹ trong quá trình thực hiện phương án chuyển giao bắt buộc.

Đặc biệt, điểm chung lớn nhất được các nhà băng này đưa ra chính là việc NHNN sẽ không giới hạn tăng trưởng tín dụng với các ngân hàng tham gia tái cơ cấu nếu đáp ứng tỷ lệ an toàn vốn theo quy định.

Việc hướng tới hạn mức tăng trưởng tín dụng cao này còn cấp thiết hơn trong bối cảnh chỉ tiêu tín dụng đang đóng vai trò quan trọng giúp các ngân hàng tăng trưởng quy mô và lợi nhuận.

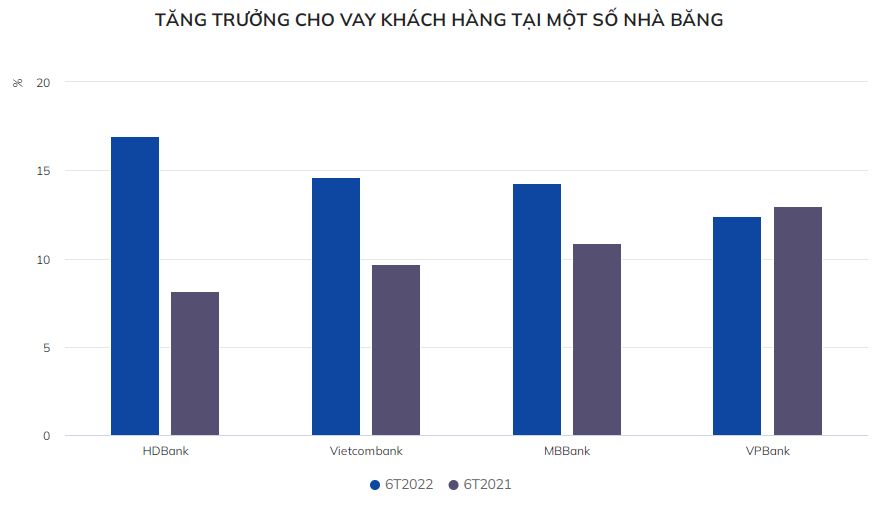

Trong những năm gần đây, Vietcombank, MBBank, HDBank đều là những nhà băng có tốc độ tăng trưởng tín dụng cao hơn bình quân ngành. Nửa đầu năm nay, nhóm ngân hàng này cũng ghi nhận tăng trưởng tín dụng gần chạm trần NHNN cho phép.

Việc NHNN chưa quyết định nới “room” tín dụng cho nhà băng nào khiến cả Vietcombank, MBBank và HDBank đều rơi vào trạng thái khát “room” tín dụng từ cuối quý II và đầu quý III.

Ông Trần Ngọc Báu, Founder và CEO của WiGroup, cho biết tại mỗi thời điểm “room” tín dụng sẽ được sử dụng theo những cách khác nhau, tuy nhiên, chỉ tiêu này luôn là một công cụ cực kỳ quyền lực trong điều hành chính sách tiền tệ.

Trong bối cảnh lợi nhuận ngành ngân hàng vẫn phụ thuộc 70-80% vào mảng cho vay, “room” tín dụng chính là động lực chính hỗ trợ tăng trưởng các nhà băng.

Công ty Chứng khoán SSI cho rằng cần có những ưu đãi đủ lớn để các ngân hàng khỏe có động lực tham gia vào kế hoạch tái cơ cấu các tổ chức tín dụng yếu kém của NHNN.

Bên cạnh những lợi ích chung như không hợp nhất báo cáo tài chính; không cộng khoản góp vốn, khoản vay với ngân hàng mục tiêu khi tính hệ số an toàn vốn (CAR); không trích lập dự phòng… SSI cho rằng việc được bổ sung hạn mức tăng trưởng tín dụng hàng năm là một trong những ưu đãi quan trọng các ngân hàng tham gia tái cơ cấu nhận được.

Quang Thắng

ZING

|