|

Kỳ vọng gì ở cổ phiếu "trụ" CTG, HPG và GAS?

Dựa theo định giá, triển vọng kinh doanh và rủi ro đi kèm, KBSV khuyến nghị mua CTG giá mục tiêu 38,400 đồng/cp. Với kỳ vọng GAS hưởng lợi từ việc thiếu hụt nguồn cung, VNDirect đưa ra giá mục tiêu 143,100 đồng/cp. SSI duy trì đánh giá khả quan với HPG, giá mục tiêu 50,600 đồng/cp.

Mục tiêu cuối năm 2022 CTG đạt 38,400 đồng/cp

Theo CTCK KB Việt Nam (KBSV), trong quý 1/2022, CTG có thu nhập lãi thuần đạt 10,146 tỷ VND (giảm 2.4% so với quý trước, giảm 4.7% so với cùng kỳ); lãi trước thuế quý 1/2022 cải thiện tốt so với quý trước, đạt 5,822 tỷ VND (tăng 58.3% so với quý trước, giảm 27.8% so với cùng kỳ). Tăng trưởng tín dụng được đẩy mạnh trong quý 1/2022, đạt 9.1% so với đầu năm.

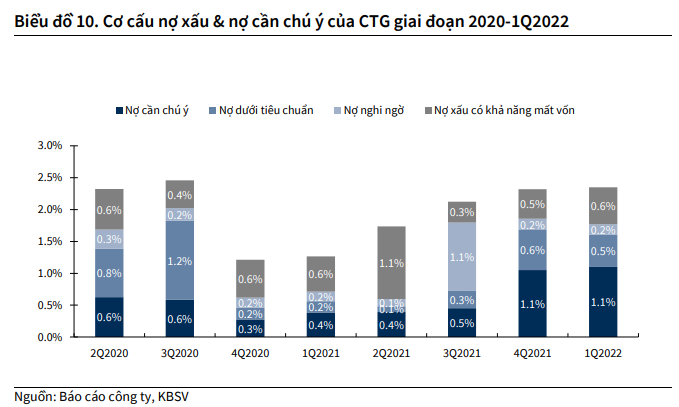

Tỷ lệ nợ xấu không có nhiều thay đổi, đạt 1.25%, giảm 1 điểm cơ bản so với quý trước, tuy nhiên nợ nhóm 5 tăng mạnh từ 0.46% lên 0.58%. Trong kì, CTG tiếp tục đẩy mạnh trích lập dự phòng 4,426.7 tỷ đồng (tăng 1.1% so với quý trước, tăng 227.9% so với cùng kỳ); tỷ lệ bao phủ nợ xấu đạt 197.3%, cao thứ 4 hệ thống ngân hàng.

Năm 2022, CTG thông qua kế hoạch lãi trước thuế tăng 15%, tổng tài sản tăng 5-10% so với năm trước, tăng trưởng tín dụng đạt 10-12% tùy vào hạn mức từ NHNN cấp. Tỷ lệ nợ xấu duy trì dưới 1.8%, trích lập dự phòng dự kiến 12-15 ngàn tỷ đồng.

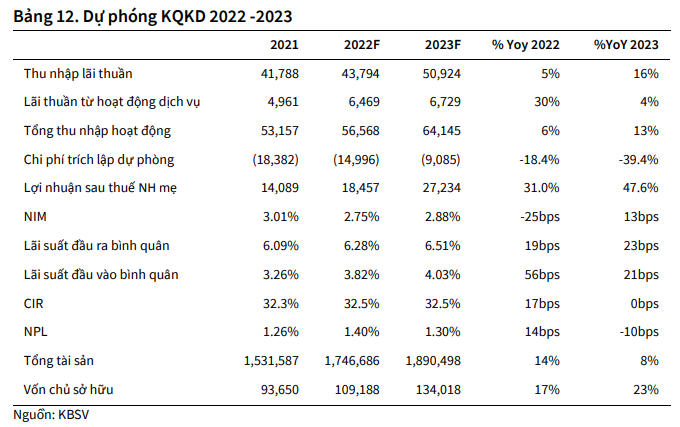

KBSV dự phóng cho CTG trong năm 2022 như sau: Tăng trưởng tín dụng đạt 11.2% trong năm 2021 khi các doanh nghiệp đẩy mạnh vay nợ để hồi phục sau dịch Covid-19 cùng với kì vọng NHNN nới trần tín dụng cho CTG.

Ước tính NIM 2022 giảm 25 điểm cơ bản so với năm trước, đạt 2.75% với kì vọng CASA được cải thiện bù đắp một phần cho áp lực tăng lãi suất đầu vào do ảnh hưởng của thanh khoản và lạm phát. NPL đạt 1.4%, tăng 14 điểm cơ bản sau khi CTG ghi nhận đúng nhóm nợ đối với nợ tái cơ cấu theo thông tư 14/2021/TT-NHNN. Chi phí trích lập dự phòng gần 15 ngàn tỷ đồng, giảm 18.4% so với năm trước. Lợi nhuận sau thuế năm 2022 đạt 18,550 tỷ đồng, tăng 30.5%.

KBSV khuyến nghị giá mục tiêu cho năm 2022 là 38,400 đồng/cp.

Xem thêm tại đây

GAS khả quan với giá mục tiêu 143,100 đồng/cp

GAS ghi nhận lãi ròng quý 1/2022 tăng trưởng gần 69% so với cùng kỳ lên 3,429 tỷ đồng.

Trong báo cáo khuyến nghị, CTCK VNDirect đánh giá việc thiếu hụt nguồn cung than ngắn hạn sẽ giúp GAS được hưởng lợi. Theo EVN, nguyên liệu đầu vào cho các nhà máy nhiệt điện than của EVN chỉ đạt 76.8% kế hoạch trong quý 1/2022. Các nhà máy này sẽ đối mặt với tình trạng thiếu hụt nguồn cung trong thời gian tới do khó khăn trong việc tìm kiếm nguồn thay thế (nguồn nhập khẩu) khi tình trạng giá than đang ở mức cao bởi cuộc khủng hoảng Ukraine.

Do đó, điện khí sẽ là nguồn điện khả thi có thể bù đắp cho nhiệt điện than nhờ việc tự chủ nguồn cung trong nước, điều đó sẽ mang lại lợi ích cho GAS trong những tháng sắp tới. Sản lượng tiêu thụ khí khô của GAS năm 2022 kỳ vọng sẽ tăng 26.6%, đóng vai trò chính thúc đẩy lãi ròng 2022 tăng trưởng gần 33%.

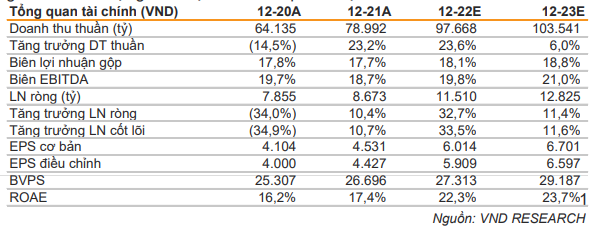

VNDirect cho rằng lãi ròng 2022 sẽ vượt xa kế hoạch thận trọng được đặt ra: doanh thu đạt 80,044 tỷ đồng (tăng 1.3%) và lãi ròng đạt 6,929 tỷ đồng (giảm 20%). Kế hoạch này dựa trên giả định giá dầu Brent trung bình là 60 USD/thùng và kết quả quý 1/2022 đã đạt 49.5% kế hoạch. Đối với năm 2022, lãi ròng của GAS có thể đạt 11,513 tỷ đồng (tăng gần 33%), vượt 66% so với kế hoạch của GAS nhờ giả định giá dầu cao hơn và sản lượng tiêu thụ khí khô phục hồi. Theo thông tin từ ĐHĐCĐ 2022, kho cảng LNG Thị Vải sẽ đi vào hoạt động trong quý 4/2022 và GAS dự kiến bắt đầu nhập khẩu LNG từ cuối 2022 hoặc đầu 2023, tùy thuộc vào tình hình thị trường toàn cầu.

|

Dự phóng kể quả kinh doanh của GAS

Nguồn: VNDirect

|

Ngoài ra, GAS dự kiến chia cổ tức tiền mặt 2,500 đồng/cp cho năm 2022.

VNDirect duy trì khuyến nghị khả quan với giá mục tiêu là 143,100 đồng/cp, dựa trên tỷ trọng tương đương của định giá DCF và P/E mục tiêu 2022 - 2024 là 22.3 lần. Động lực tăng giá là giá dầu cao hơn. Rủi ro giảm bao gồm giá dầu giảm và sản lượng tiêu thụ khí khô thấp hơn dự kiến.

Xem thêm tại đây

HPG: Giá mục tiêu 50,600 đồng/cp

Doanh thu thuần và lợi nhuận ròng quý 1/2022 của HPG lần lượt đạt 44.1 ngàn tỷ đồng và 8.2 ngàn tỷ đồng, tăng 41% và 17% so với cùng kỳ. Sản lượng thép xây dựng của công ty đạt kỷ lục là 1.34 triệu tấn - tăng 57% so với cùng kỳ hay 23% so với quý trước.

Sản lượng tiêu thụ thép HRC cũng tăng 15% so với cùng kỳ đạt 763 ngàn tấn, trong khi sản lượng thép dẹt thành phẩm (bao gồm cả thép ống và thép mạ) tăng 20% so với cùng kỳ đạt 313 ngàn tấn, nhờ nhu cầu trong nước phục hồi. Giá thép xây dựng tăng 15% so với đầu năm đã giúp HPG tận dụng lợi thế của hàng tồn kho giá thấp và hỗ trợ cải thiện biên lợi nhuận gộp lên 22.9% từ mức 21.4% trong quý 4/2021.

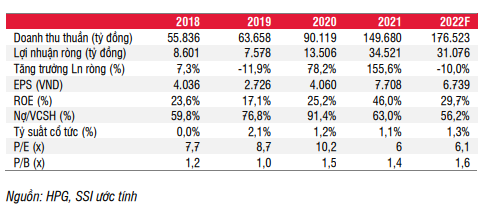

Do lợi nhuận ròng quý 1/2022 của HPG phù hợp với ước tính, CTCK SSI duy trì ước tính lợi nhuận ròng năm 2022 ở mức 31 ngàn tỷ đồng (giảm 10%).

Giá trung bình thép xây dựng của HPG và HRC sẽ tăng lần lượt 8% và 2% so với cùng kỳ trong năm 2022. Giá quặng sắt giảm 16% so với cùng kỳ, nhưng chi phí sản xuất thép có thể sẽ tăng 18% so với cùng kỳ do giá than tăng gấp đôi. Do đó, ước tính biên lợi nhuận ròng năm 2022 của HPG sẽ giảm xuống 17.6% từ mức đỉnh 23% trong năm 2021.

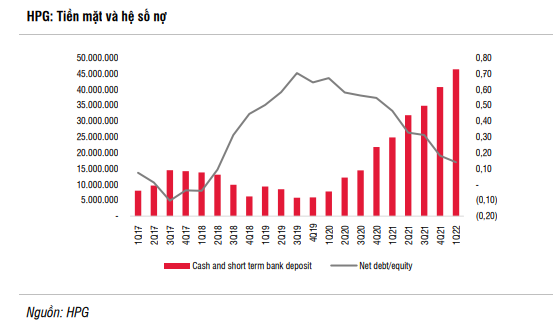

Tại thời điểm cuối tháng 3, tiền mặt và tiền gửi ngân hàng ngắn hạn của HPG đạt mức kỷ lục là 46.6 ngàn tỷ đồng, tăng 87% so với cùng kỳ nhờ dòng tiền từ hoạt động kinh doanh khoảng 39 ngàn tỷ đồng trong 4 quý qua. Do đó, nợ vay ròng của Công ty giảm 55% so với cùng kỳ xuống còn 13.9 ngàn tỷ đồng, tương đương với tỷ lệ nợ vay ròng/vốn chủ sở hữu là 0.14 lần.

|

Ước tính kế hoạch kinh doanh 2022 của HPG

|

SSI duy trì khuyến nghị khả quan đối với cổ phiếu nhưng điều chỉnh giảm giá mục tiêu 1 năm từ 54,000 đồng/cp xuống 50,600 đồng/cp dựa trên P/E mục tiêu và EV/EBITDA lần lượt là 7.5x và 5.5x (điều chỉnh lần lượt từ 8x và 6x do mức định giá trong khu vực giảm xuống). Rủi ro đối với HPG bao gồm giá thép thấp hơn dự kiến và khả năng chi phí quặng sắt và than cao hơn so với giả định.

Xem thêm tại đây

---

Khuyến nghị mua bán cổ phiếu của các công ty chứng khoán được trích dẫn lại có giá trị như một nguồn thông tin để nhà đầu tư tham khảo cho các quyết định đầu tư. Các khuyến nghị này có thể có những xung đột lợi ích với nhà đầu tư.

Đông Tư

FILI

|