Với việc sửa đổi Nghị định 153, tính minh bạch thông tin của thị trường tiếp tục được cải thiện đi kèm với sự tuân thủ hành lang pháp lý nhằm đảm bảo sự phát triển bền vững...

Bước sang năm 2022, thị trường trái phiếu doanh nghiệp được kỳ vọng sẽ tiếp tục có bước phát triển với sự mở rộng cả về quy mô lẫn tính đa dạng của sản phẩm trong bối cảnh khung pháp lý ngày càng hoàn thiện để đảm bảo sự phát triển bền vững của thị trường.

THÍCH NGHI NHANH VỚI KHUNG PHÁP LÝ MỚI

Dựa theo số liệu từ Sở Giao dịch Chứng khoán Hà Nội (HNX), năm 2021, thị trường có 964 đợt phát hành trái phiếu doanh nghiệp trong nước với tổng giá trị đạt 594.520 tỷ đồng, tăng 35,83% so với cùng kỳ.

Nếu chia theo phương thức phát hành, có 937 đợt phát hành riêng lẻ với tổng giá trị 568,66 nghìn tỷ đồng và tiếp tục là hình thức chủ đạo khi chiếm tới 98,5% tổng lượng phát hành thành công; có 23 đợt phát hành ra công chúng giá trị 26,34 nghìn tỷ đồng.

Ngoài ra, thị trường còn có 6 đợt phát hành trái phiếu ra thị trường quốc tế giá trị 1,74 tỷ USD. Trong đó, Tập đoàn Vingroup (500 triệu USD) và trái phiếu xanh của Công ty Cổ phần Bất động sản BIM (200 triệu USD); trái phiếu chuyển đổi của Novaland (300 triệu USD); trái phiếu bền vững của Vinpearl (425 triệu USD); 165 triệu USD trái phiếu tăng vốn chủ sở hữu cấp 2 của HDBank và 150 triệu USD của Công ty Phú Mỹ Hưng.

Đáng chú ý, kể từ ngày 1/1/2021, nhiều văn bản pháp luật hoặc dưới luật liên quan đến trái phiếu doanh nghiệp có hiệu lực như: Luật Chứng khoán, Luật Doanh nghiệp, Nghị định 153/2020/NĐ-CP, Nghị định 155/2020/NĐ-CP.

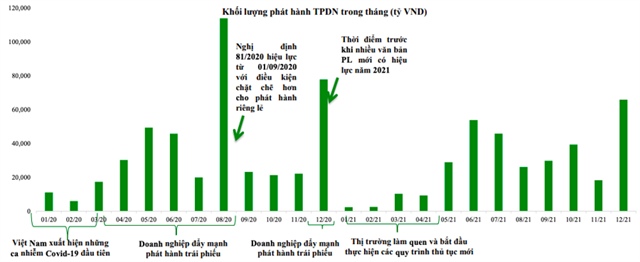

Do đó, giai đoạn đầu năm 2021 là vùng trũng thông thông tin, là giai đoạn tìm hiểu và thực thi khuôn khổ pháp lý mới. Khối lượng chào bán trái phiếu thành công quãng thời gian này khá chậm so với cùng kỳ. Sau khi các tổ chức phát hành và tổ chức tư vấn có thời gian làm quen với các quy trình thủ tục mới, khối lượng phát hành đã dần quay trở lại.

Diễn biến thị trường trái phiếu doanh nghiệp qua từng tháng

|

Về lãi suất phát hành trái phiếu năm 2021 có xu hướng giảm nhẹ. Cụ thể, khi so sánh trong cùng doanh nghiệp, giai đoạn nửa cuối năm, đặc biệt là quý 3, lợi suất phát hành thành công giảm so với nửa đầu năm cũng như cùng kỳ năm trước.

Tuy nhiên, sản phẩm trái phiếu doanh nghiệp nói chung vẫn có mức lãi suất hấp dẫn hơn nhiều so với tiền gửi ngân hàng. Riêng trái phiếu bất động sản được nhà đầu tư cá nhân đón nhận tích cực với lãi suất trung bình 9,7% cao hơn từ 3-4% so với mặt bằng lãi suất gửi tiết kiệm 12 tháng. Tổng lượng trái phiếu bất động sản phát hành trong năm đạt 210.950 tỷ đồng, tăng trưởng 61%.

Nhìn chung, để đánh giá qua về thị trường trái phiếu doanh nghiệp trong năm 2021 có thể nhắc tới 2 điểm nổi bật.

Thứ nhất, khi các văn bản pháp lý mới đi vào hiệu lực, các thành viên trên thị trường cũng nhanh chóng làm quen và thích ứng. Khối lượng phát hành tiếp tục tăng cao kỷ lục do nhu cầu huy động vốn của doanh nghiệp cao.

Thứ hai, trong bối cảnh lãi suất ngân hàng giảm và ổn định ở mặt bằng thấp, nhà đầu tư đã tiếp tục đa dạng hóa danh mục đầu tư sang trái phiếu doanh nghiệp.

TRIỂN VỌNG PHÁT TRIỂN VẪN CÒN

Theo báo cáo mới nhất của Công ty Chứng khoán Ngân hàng TMCP Ngoại thương Việt Nam (VCBS), thị trường trái phiếu doanh nghiệp trong năm 2022 được dự báo sẽ tiếp tục có những bước phát triển với sự mở rộng cả về quy mô lẫn tính đa dạng của sản phẩm. Tính minh bạch thông tin của thị trường tiếp tục được cải thiện đi kèm với sự tuân thủ hành lang pháp lý nhằm đảm bảo sự phát triển bền vững.

Tiềm năng tăng trưởng hiện hữu trong dài hạn xét tới sự tăng trưởng của nền kinh tế đi kèm với nhu cầu mở rộng kinh doanh của doanh nghiệp, kéo theo đó là nhu cầu sử dụng vốn. Thêm vào đó, yếu tố thuận lợi đối với thị trường trái phiếu doanh nghiệp năm 2022 còn đến từ mặt bằng lãi suất duy trì thấp.

Đồng thời, với đặc điểm nhiều nhóm ngành nghề, cùng đặc điểm và khẩu vị riêng biệt từng phân khúc, thị trường trái phiếu doanh nghiệp đã luôn thu hút nhiều nhóm nhà đầu tư với tỷ suất sinh lời khá hấp dẫn so với nhiều kênh khác. Xu hướng này được dự báo tiếp tục trong năm 2022.

Do đó, VCBS cho rằng trái phiếu bất động sản, trái phiếu các tổ chức tín dụng hay trái phiếu ngành năng lượng vẫn sẽ là nhóm tiếp tục có khả năng phát hành thành công cao trong giai đoạn tiếp theo.

Tuy nhiên, nhóm nghiên cứu tại VCBS cũng cho rằng, thách thức và cơ hội luôn song hành khi cạnh tranh gia tăng đến từ kênh tín dụng ngân hàng; khung pháp lý tiếp tục hoàn thiện đòi hỏi thành viên thích nghi cao.

Hiện Dự thảo sửa đổi Nghị định 153 về phát hành trái phiếu doanh nghiệp riêng lẻ đang được đưa ra lấy ý kiến thị trường. Lợi suất trái phiếu doanh nghiệp nhiều khả năng sẽ có dư địa giảm đi cùng với xu hướng lãi suất cho vay duy trì thấp và tính thanh khoản các trái phiếu tăng lên với kỳ vọng về sàn giao dịch trái phiếu doanh nghiệp thứ cấp tập trung.

Theo Bộ Tài chính, Dự thảo sửa đổi Nghị định 153 có một số nội dung đáng chú ý. Chẳng hạn, Dự thảo sửa đổi quy định về mục đích phát hành trái phiếu nhằm tăng cường trách nhiệm và nghĩa vụ của doanh nghiệp phát hành trong việc sử dụng tiền thu từ phát hành trái phiếu đúng mục đích.

Đồng thời, bổ sung quy định về xếp hạng tín nhiệm đối với một số loại trái phiếu phát hành nhằm tăng tính công khai, minh bạch, góp phần nâng cao chất lượng trái phiếu được phát hành, đồng thời giúp thị trường có thói quen sử dụng kết quả xếp hạng tín nhiệm để đánh giá rủi ro của trái phiếu, tiệm cận với thông lệ quốc tế, hạn chế rủi ro cho nhà đầu tư.

Chế định về đại diện người sở hữu trái phiếu được đưa ra để tăng cường việc giám sát mục đích sử dụng vốn trái phiếu của doanh nghiệp phát hành cũng như tăng cường giám sát việc thực hiện các cam kết khác của doanh nghiệp phát hành.

Một số quy định về cách thức xác định nhà đầu tư chứng khoán chuyên nghiệp là đối tượng được phép đầu tư và giao dịch trái phiếu doanh nghiệp phát hành riêng lẻ; quy định về thời hạn và nội dung công bố thông tin cũng được sửa đổi tại Dự thảo nhằm khắc phục những bất cập thời gian vừa qua, tăng cường tính minh bạch của doanh nghiệp phát hành trái phiếu và việc sử dụng vốn phát hành trái phiếu của doanh nghiệp.