|

Nợ xấu: Xác định đúng bệnh mới kê toa

Trong buổi họp báo “Triển khai nhiệm vụ ngành NH 2022” của NHNN vừa qua, thông tin về tổng tỷ lệ nợ xấu lên đến 8,2% đã thu hút nhiều sự chú ý, làm mờ con số 12,68% tăng trưởng tín dụng.

* Nợ xấu tiềm ẩn ở mức 2 con số

Kinh nghiệm từ cuộc khủng hoảng tài chính toàn cầu 2008-2009, vấn đề nợ xấu được các nền kinh tế đặc biệt quan tâm. Đến lúc này, việc xử lý nợ xấu của EU được đánh giá khá thành công. Những bài học của EU có thể áp dụng cho Việt Nam?

Bức tranh nợ xấu

Với quy định phân loại 5 nhóm nợ, các khoản nợ thuộc nhóm 4 và 5 đáng quan tâm nhất trong vấn đề nợ xấu. Tỷ lệ nợ xấu nội bảng, nợ bán cho VAMC, nợ tiềm ẩn trở thành nợ xấu của cả hệ thống NH ước tính 3,79%. Sau 2 lần sửa đổi, bổ sung Thông tư 01/2000/TT-NHNN, đến nay đã có khoảng 607.000 tỷ đồng được cơ cấu lại thời hạn trả nợ, giữ nguyên nhóm nợ. Nếu tính nợ tiềm ẩn trong số này, tỷ lệ nợ xấu có thể lên đến 8,2%.

Nguồn: Wichart.vn

|

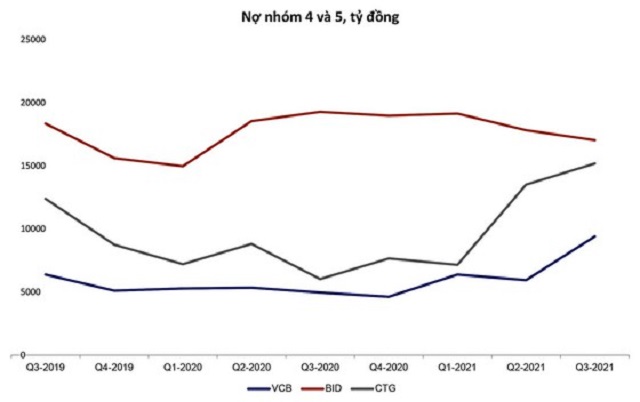

Như vậy việc chuyển đổi nhóm nợ, từ nhóm 4 sang nhóm 5 và ngược lại, sẽ làm bức tranh nợ xấu thay đổi rất nhiều. Thí dụ, NH CTG có sự thay đổi kỳ lạ giữa quý II và III-2021 khi nhìn vào thuyết minh của bảng cân đối kế toán: nợ xấu có khả năng mất vốn từ 12.000 tỷ đồng xuống còn 3.500 tỷ đồng, nợ nghi ngờ từ 1.200 tỷ đồng nhảy vọt lên 11.600 tỷ đồng.

Tuy vậy, nhìn tổng thể ở tổng giá trị 2 nhóm nợ này, mới thấy xu hướng tăng nợ xấu và tiềm ẩn xấu của hệ thống NH qua các NH lớn. Chỉ tính 3 NH lớn nhất niêm yết trên sàn chứng khoán là VCB, BID và CTG, tổng nợ nhóm 4 và 5 đã tăng mạnh từ quý I-2021.

Cụ thể 32.600 tỷ đồng ở quý I, sang quý II là 37.200 tỷ đồng và cuối quý III là 41.600 tỷ đồng. Như vậy quý III-2021 đã tăng so với quý I là 27,6%, một con số đáng quan ngại.

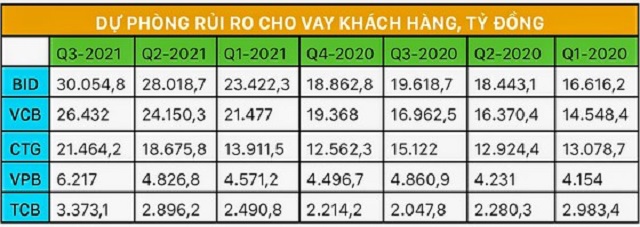

Một chỉ số khác cũng mô tả bức tranh nợ xấu của ngành NH, là dự phòng rủi ro cho vay khách hàng trên Bảng cân đối kế toán. Có thể thấy rõ khoản dự phòng này từ đầu năm 2020, tức từ khi Covid-19 bùng phát đến cuối quý III-2021 đã tăng đáng kể. Các NH lớn tăng trên 60%, như BID và VCB khoảng 80%, VPB 50% và CTG 13%.

Việc tăng dự phòng này được lý giải do NH “cảm nhận” được rủi ro từ khách hàng, và cũng có thể là cách để NH điều chỉnh lợi nhuận trong tương lai, nhưng người viết thiên về lý do đầu hơn.

Xử lý nợ xấu như thế nào?

Hệ thống NH Việt Nam chắc vẫn còn ám ảnh nợ xấu giai đoạn 2012, khi tỷ lệ nợ xấu có lúc lên đến 17%, và một số hệ lụy đến nay vẫn chưa xử lý xong. Những kinh nghiệm đã thành công trong việc xử lý nợ xấu trước đây vẫn còn giá trị, nhưng trong điều kiện nền kinh tế đã có nhiều thay đổi, các giải pháp cũng cần thay đổi để thích ứng.

Sau khủng hoảng tài chính toàn cầu, các nền kinh tế lớn rất quan tâm đến vấn đề nợ xấu. Và Covid-19 xảy ra đã cho thấy ở đâu có sự chuẩn bị và đề phòng tốt, nợ xấu vẫn trong tầm kiểm soát. Có thể tham khảo trường hợp của EU. Khi tình hình kinh tế có chiều hướng xấu, các NH EU đã tính toán và trích lập dự phòng từ rất sớm.

Cùng với đó rà soát, đánh giá và xác định các khoản vay có nguy cơ chuyển thành nợ xấu. Việc xác định chất lượng tài sản trên bảng cân đối của các NH vì vậy rất quan trọng, điều này đòi hỏi sự minh bạch cũng như việc đánh giá lại thường xuyên chất lượng của các khoản cho vay.

Trong các giải pháp một số hệ thống NH ở EU đã áp dụng, gồm: Thứ nhất, xử lý trực tiếp trên bảng cân đối, tức phải chấp nhận từ bỏ, hay ghi nhận khoản thiệt hại. Điều này thường khó chấp nhận với nhiều NH bởi họ luôn có hy vọng mọi việc sẽ tốt hơn. Nhưng đáng tiếc, trong nhiều trường hợp, càng níu kéo thiệt hại về sau càng lớn. Bởi NH phải dành rất nhiều nguồn lực để xử lý các khoản vay này.

Thứ hai, NH thành lập đơn vị độc lập dạng “in-house” để xử lý các khoản nợ xấu. Đây cũng là cách ở tầm hệ thống các chính phủ lập ra công ty xử lý nợ như Việt Nam đã lập ra VAMC. Khi tách bạch việc xử lý nợ xấu ra khỏi hoạt động chính của NH hay cả hệ thống, sẽ ngăn chặn tính lây lan và sự phát triển của hoạt động chính sẽ quay trở lại giải quyết vấn đề.

Thứ ba, dạng bảo hiểm từ chính phủ, tức NH nào có tỷ lệ nợ xấu cao sẽ trả một khoản phí để đổi lại, nếu nợ xấu không thể thu hồi sẽ được đền bù từ chính phủ. Tuy nhiên, giải pháp này đòi hỏi phải có hệ thống xếp hạng tín nhiệm tốt và có những cân nhắc về chính trị xã hội.

Thứ tư, xử lý nợ xấu dựa vào hoạt động của thị trường mua bán nợ và chứng khoán hóa các khoản nợ xấu. Trường hợp của Italia và Hy Lạp cho thấy việc chứng khoán hóa đem lại nhiều hiệu quả trong việc xử lý nợ xấu. Cụ thể, chương trình HAPS của Hy Lạp năm 2019 và GACS của Italia năm 2016, Chính phủ đứng ra bảo lãnh và thực hiện chứng khoán hóa nợ xấu, tạo ra công cụ tài chính mới gồm 3 lớp nợ là có đảm bảo (senior), không đảm bảo (junior), và chính giữa (mezzanine).

Như vậy, việc xử lý nợ xấu là có các công cụ hữu hiệu cũng như kinh nghiệm trước đây, nhưng quan trọng hơn hết phải xác định được nợ xấu đúng với thực chất của nó. Nếu không, các giải pháp xử lý sẽ trở nên vô dụng, giống cũng như thuốc tốt mà không trị đúng bệnh.

|

Những kinh nghiệm đã thành công trong việc xử lý nợ xấu trước đây vẫn còn giá trị, nhưng trong điều kiện nền kinh tế đã có nhiều thay đổi, các giải pháp cũng cần thay đổi để thích ứng.

|

TS. Võ Đình Trí, Trường ĐH Kinh tế TPHCM, IPAG Business School Paris, và AVSE Global

Sài Gòn Đầu Tư Tài Chính

|