|

Một năm nằm đáy của lãi suất

Lãi suất trong năm 2021 dường như không có quá nhiều nổi bật ngoại trừ những lần tiếp tục giảm lãi vay để hỗ trợ khách hàng chịu ảnh hưởng từ dịch Covid-19.

Từ khi đại dịch Covid-19 khởi nguồn từ những mầm mống đầu tiên vào đầu năm 2020, Ngân hàng Nhà nước (NHNN) đã 3 lần giảm lãi suất điều hành với tổng mức giảm 1.5-2%/năm. NHNN cũng đã chỉ đạo và kêu gọi các ngân hàng giảm lãi suất và mặt bằng đã giảm khoảng 1.66%/năm so với trước dịch.

Lãi suất huy động duy trì ở mức đáy

Mặt bằng lãi suất huy động của các ngân hàng trong năm 2021 gần như không có nhiều biến động, tiếp tục duy trì ở mức thấp nhất trong nhiều năm qua.

Trong những tháng đầu năm, các ngân hàng vẫn giữ nguyên hoặc giảm nhẹ lãi suất huy động. Đến tháng 5, khi dịch Covid-19 bắt đầu tái bùng phát, khi cầu tín dụng bị ảnh hưởng và NHNN kiên định giữ mục tiêu lãi suất thấp để hỗ trợ doanh nghiệp và nền kinh tế, mặt bằng lãi suất vẫn giữ ổn định ở mức thấp do thanh khoản các NHTM vẫn khá dồi dào.

Đến tháng 6-7, khi dịch bắt đầu diễn biến phức tạp hơn, một số ngân hàng bắt đầu điều chỉnh tăng lãi suất huy động, nhưng vẫn chưa hình thành xu hướng.

TS. Nguyễn Trí Hiếu – Chuyên gia kinh tế cho rằng, lãi suất huy động có xu hướng đi lên thời điểm tháng 6-7 do một số nguyên nhân.

Thứ nhất, các ngân hàng đang cần vốn để cho vay. Bên cạnh đó, các ngân hàng cũng luôn luôn cần vốn để đảm bảo tính thanh khoản, nhất là trong lúc nhiều doanh nghiệp, cá nhân gặp khó khăn trong vấn đề kinh doanh, việc làm. Cho nên, lượng tiền gửi vào ngân hàng không còn dồi dào như trước, chính vì thế ngân hàng tăng lãi suất lên để hấp thụ nguồn vốn huy động.

Thứ hai, mặc dù dịch bệnh nhưng nhu cầu vay vốn vẫn tăng cao, những thị trường như thị trường chứng khoán rất sôi động và nhiều người vay tiền để chơi chứng khoán, mặc dù tỷ lệ cho vay kinh doanh chứng khoán thống kê được rất thấp, chỉ khoảng 5%, tuy nhiên, tỷ lệ này chưa phản ánh hết được thực tế. Rất nhiều người vay tiền ngân hàng cho mục đích tiêu dùng, nhưng thực chất dùng tiền vay này để chơi chứng khoán.

Thứ ba, lạm phát đang có xu hướng tăng, nhiều loại hàng hóa cơ bản như tiền điện, tiền xăng,... đang tăng giá và giá cả trên thế giới cũng đang tăng. Khi Việt Nam nhập khẩu hàng hóa từ các nước trên thế giới cũng làm tăng tỷ lệ lạm phát nhập khẩu lên.

Khi dịch bệnh trở nên phức tạp và gần như toàn nền kinh tế tê liệt trước nguyên tắc “ai ở đâu ở yên đó”, thanh khoản của hệ thống ngân hàng bị thu hẹp, không còn dồi dào như trước. Dù gặp khó khăn trong hoạt động sản xuất kinh doanh nhưng NHNN vẫn giữ chủ trương hỗ trợ doanh nghiệp. Do đó, dù chênh lệch huy động và tín dụng thu hẹp, thanh khoản ngân hàng kém hơn, cầu tín dụng bị ảnh hưởng và NHNN vẫn kiên định giữ mục tiêu lãi suất thấp để hỗ trợ doanh nghiệp và nền kinh tế.

Khi nền kinh tế mở cửa trở lại, mặt bằng lãi suất huy động đang ở mức thấp nhất trong nhiều năm tiếp tục giữ nguyên. Bên cạnh đó, lãi suất huy động giảm sẽ tạo điều kiện thuận lợi cho việc giảm lãi suất cho vay nhưng việc cho vay cũng không dễ dàng do ảnh hưởng của dịch Covid-19. Do đó, thanh khoản của ngân hàng nhìn chung vẫn còn khá dồi dào.

|

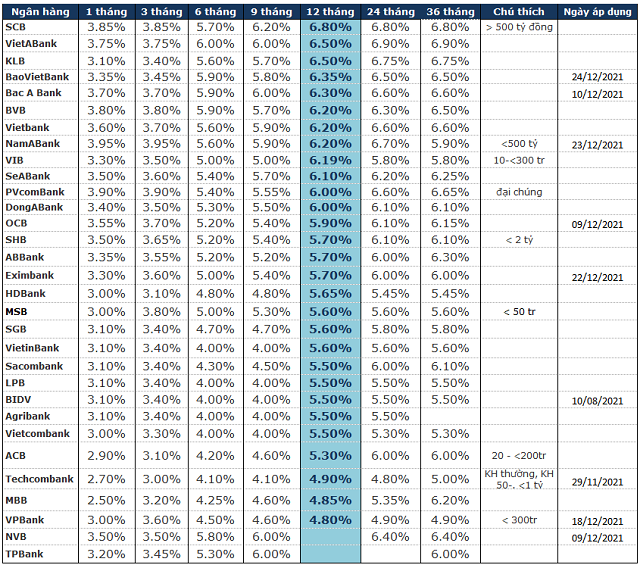

Lãi suất tiền gửi tiết kiệm cá nhân tính đến ngày 27/12/2021

|

Một điều đáng chú ý ở năm 2021 là khi dịch bệnh bắt đầu chuyển biến phức tạp, thì các ngân hàng khuyến khích khách hàng thực hiện các giao dịch trực tuyến để hạn chế tiếp xúc nhằm tránh lây lan dịch bệnh. Một trong những chương trình đó là tăng lãi suất tiền gửi tiết kiệm online cao hơn giao dịch trực tiếp tại quầy từ 0.2-0.3 điểm phần trăm.

Giảm lãi suất vay để hỗ trợ nền kinh tế

Ngay từ những tháng đầu năm, với nguồn vốn huy động được, các ngân hàng cũng tìm cách tăng cường các gói tín dụng với lãi suất thấp hấp dẫn khách hàng. Thêm vào sau thời gian giãn cách, hầu hết doanh nghiệp và nền kinh tế gần như kiệt quệ, dưới sự chỉ đạo của NHNN, các nhà băng tiếp tục giảm lãi suất cho vay để hỗ trợ khách hàng.

Sau khi nền kinh tế mở cửa, nhu cầu vay vốn của doanh nghiệp cũng chưa mạnh vì không thể đoán trước được tình hình dịch bệnh sắp tới sẽ thế nào. Một số doanh nghiệp có tiếp cận nguồn vốn ngân hàng nhận được mức lãi suất từ 5-7%/năm.

Số liệu từ NHNN cho biết từ khi có dịch Covid-19 đến nay, các tổ chức tín dụng đã giảm khoảng 30,000 tỷ đồng tiền lãi để hỗ trợ người dân, doanh nghiệp sẽ tiếp tục thực hiện giảm từ nay cho đến cuối năm. Ngoài ra, hệ thống ngân hàng đã giảm hơn 2,000 tỷ đồng tiền phí cho các khách hàng.

NHNN cho biết, tính đến ngày 25/11, dư nợ tín dụng toàn nền kinh tế đã tăng 10.1% so với cuối năm 2020. Trong khi tại thời điểm 29/10 con số này chỉ mới ở mức 8.72%.

SSI Research cho biết, với khoảng 77.7 nghìn tỷ đồng tín dụng mới được bổ sung cho nền kinh tế trong tháng 10 gần gấp đôi so với tháng 9, nền kinh tế sau giãn cách đã cho thấy sự hồi phục đáng kể.

Đồng thời, tính đến hết quý 3/2021, hầu hết các ngân hàng đều đạt giới hạn tăng trưởng tín dụng. NHNN cũng đã chấp thuận tăng hạn mức tăng trưởng tín dụng trong năm 2021 cho một số ngân hàng, nới thêm từ 1-6% tùy vào chất lượng tín dụng cũng như các chỉ số an toàn vốn của từng ngân hàng.

Còn dư địa để giảm lãi suất?

Từ đầu tháng 11 đến nay, NHNN cũng đã tích cực bơm tiền đồng qua kênh mua ngoại tệ, giúp hệ thống ngân hàng tiếp tục duy trì thanh khoản dồi dào, tạo điều kiện ổn định mặt bằng lãi suất ở mức thấp. Theo báo cáo mới nhất của SSI Research, chỉ trong vòng ba tuần đầu tháng 11, lượng tiền đồng bơm ra thị trường thông qua kênh mua ngoại tệ, gồm cả mua giao ngay và các hợp đồng kỳ hạn đáo hạn, lên tới hơn 60,000 tỷ đồng.

Khi thanh khoản hệ thống dồi dào và tín dụng cũng được khơi thông, SSI Research dự báo mặt bằng lãi suất huy động và cho vay sẽ được duy trì ở mức thấp như hiện tại. Cụ thể, lãi suất huy động dao động từ 3-4%/năm đối với kỳ hạn dưới 6 tháng, 3.7-5%/năm đối với kỳ hạn 6-12 tháng và 4.2 -6.5%/năm đối với kỳ hạn trên 12 tháng, trong khi lãi suất cho vay dao động từ 5-7%/năm đối với khoản vay ngắn hạn và 9-11% đối với khoản vay trên 12 tháng.

Ngoài lời kêu gọi các TCTD giảm thêm lãi suất cho vay, được biết NHNN cũng đang thiết kế gói hỗ trợ lãi suất cho doanh nghiệp ở một số ngành nghề nhất định và một số công trình trọng điểm. Tại phiên chất vấn trước Quốc hội sáng ngày 12/11, Bộ trưởng tài chính Hồ Đức Phớc cho biết đang tham mưu Chính phủ gói kích cầu bằng hỗ trợ lãi suất mỗi năm khoảng 20,000 tỷ đồng, hai năm 2022-2023 khoảng 40,000 tỷ đồng. “Như vậy, nếu hỗ trợ lãi suất 4% thì chúng ta có một triệu tỷ đưa vào nền kinh tế, thúc đẩy, tạo việc làm, gia tăng sản lượng, giảm bội chi ngân sách vào những thời kỳ sau", Bộ trưởng cho biết.

Trong nội dung trao đổi tại Kỳ họp thứ 2, Quốc hội khóa XV, Thống đốc NHNN Nguyễn Thị Hồng đã khẳng định sẽ tiếp tục chỉ đạo toàn hệ thống ngân hàng tiết giảm chi phí hoạt động để tiếp tục giảm lãi suất, nhưng vẫn phải đảm bảo tỷ lệ an toàn của từng tổ chức tín dụng cũng như toàn hệ thống, để tránh những tác động lan truyền.

|

Lãi suất bình quân liên ngân hàng từ đầu năm 2021 đến 27/12/2021

|

Lãi suất vẫn giữ ổn định

Ông Phan Dũng Khánh - Giám đốc Tư vấn đầu tư CTCK Maybank Kim Eng (MBKE) dự báo lãi suất trong thời gian tới thì sẽ chưa tăng được do Việt Nam kiểm soát tốt lạm phát và còn dư địa để nới lỏng phục hồi kinh tế do chúng ta giãn cách quá lâu.

Cùng quan điềm, ông Bùi Nguyên Khoa - Trưởng nhóm Phân tích Thị trường CTCP Chứng khoán Ngân hàng BIDV (BSI) dự báo lãi suất không có thay đổi nhiều, sẽ vẫn ổn định trong biên độ +/- 0.25%. Tỷ giá cũng không có yếu tố nào tác động trong thời gian tới, dù USD lên giá nhưng trong 1-2 tháng tới chưa có áp lực nào quá lớn để đẩy lãi suất và tỷ giá lên.

Trong khi đó, ông Hoàng Công Tuấn - Trưởng Bộ phận Nghiên cứu Vĩ mô MBS cho biết, cuối năm luôn là mùa cao điểm nhu cầu sử dụng vốn trong các doanh nghiệp, tất nhiên năm nay nhu cầu sẽ thấp hơn so với mọi năm do ảnh hưởng dịch bệnh .

Theo dõi các ngân hàng thương mại, xu hướng tăng nhẹ mặt bằng lãi suất huy động đã xuất hiện từ tháng 10, tuy nhiên, mức độ tăng không cao do thanh khoản trong hệ thống ngân hàng rất dồi dào. Đặc biệt, trong năm nay nhu cầu không nhiều do nền kinh tế vẫn chưa mở cửa hoàn toàn, dù đã bình thường mới nhưng nhiều doanh nghiệp vẫn gặp khó khăn, nhu cầu vẫn sẽ không cao. Ông Tuấn cho rằng mặt bằng lãi suất sẽ trong xu hướng đi lên từ nay đến cuối năm và thậm chí sang đầu năm sau, tuy nhiên mức độ sẽ rất chậm.

NHNN thì lãi suất điều hành sẽ vẫn giữ nguyên như mặt bằng lãi suất hiện tại. Trước đó, Thống đốc NHNN cũng đã đưa ra quan điểm chưa có kế hoạch giảm mặt bằng lãi suất điều hành và cũng không tăng. Áp lực lên chính sách tiền tệ của Việt Nam cũng chưa nhiều.

Cát Lam

FILI

|