|

ACC chuẩn bị phát hành 75 triệu cp, giá 10,000 đồng/cp

Ngày 06/10, HĐQT CTCP Đầu tư và Xây dựng Bình Dương ACC (HOSE: ACC) đã thông qua phương án chào bán 75 triệu cp cho cổ đông hiện hữu.

Giá chào bán là 10,000 đồng/cp, thấp hơn thị giá đầu phiên chiều 08/10 hơn 43%.

Thời gian phát hành dự kiến diễn ra trong quý 4/2021, sau khi có sự chấp thuận của Ủy ban Chứng khoán Nhà nước.

Nếu đợt phát hành diễn ra thành công, vốn điều lệ của ACC sẽ được nâng từ 300 tỷ đồng lên 1,050 tỷ đồng.

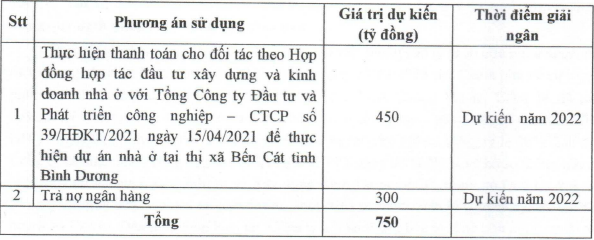

Với 750 tỷ đồng huy động được từ đợt phát hành, ACC sẽ dùng 450 tỷ đồng để thanh toán cho đối tác theo hợp đồng hợp tác đầu tư xây dựng và kinh doanh nhà ở với Tổng Công ty Đầu tư và Phát triển Công nghiệp - CTCP (HOSE: BCM) để thực hiện dự án nhà ở tại thị xã Bến Cát, tỉnh Bình Dương. Số tiền còn lại sẽ được ACC dùng để trả nợ ngân hàng.

|

Phương án sử dụng vốn từ đợt phát hành của ACC

Nguồn: ACC

|

Tuy nhiên, trong trường hợp số tiền thu về ít hơn nhu cầu sử dụng vốn (750 tỷ đồng) thì Công ty sẽ ưu tiên sử dụng vốn để thực hiện Dự án nhà ở tại thị xã Bến Cát.

ACC chuẩn bị chào bán cổ phiếu trong bối cảnh giá cổ phiếu ACC đã phục hồi mạnh sau đà điều chỉnh từ đỉnh lịch sử hồi tháng 3/2021. Tính từ vùng đáy tháng 7 đến nay, giá cổ phiếu ACC đã tăng gần 29%, về mức 17,650 đồng/cp.

|

Diễn biến giá cổ phiếu ACC từ đầu năm 2021 đến nay. Đvt: Đồng

|

Thượng Ngọc

FILI

|