|

HSL chuẩn bị chào bán riêng lẻ 15 triệu cp

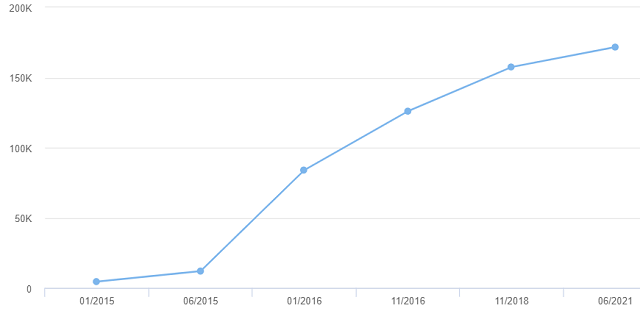

Nếu phát hành thành công, vốn điều lệ của CTCP Đầu tư Phát triển Thực phẩm Hồng Hà (HOSE: HSL) sẽ tăng từ gần 172 tỷ đồng lên gần 322 tỷ đồng.

|

Quá trình thay đổi vốn điều lệ của HSL

|

Cụ thể, HĐQT HSL vừa thông qua Nghị quyết điều chỉnh và triển khai phương án chào bán cổ phiếu riêng lẻ đã được ĐHĐCĐ thường niên 2021 thông qua.

HSL dự kiến chào bán 15 triệu cp (mệnh giá 10,000 đồng/cp), tổng giá trị cổ phiếu dự kiến chào bán là 150 tỷ đồng. Giá chào bán là 10,000 đồng/cp (cao hơn 38% thị giá đang giao dịch trên thị trường).

Thời gian thực hiện dự kiến trong quý 4/2021 sau khi được UBCKNN chấp thuận.

Điều kiện chuyển nhượng là cổ phiếu chào bán cho nhà đầu tư chiến lược bị hạn chế chuyển nhượng trong 1 năm, kể từ ngày kết thúc đợt phát hành.

Nếu phát hành thành công, vốn điều lệ của HSL sẽ tăng từ gần 172 tỷ đồng lên gần 322 tỷ đồng.

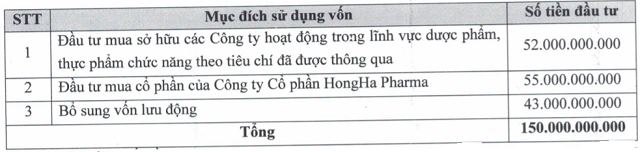

Toàn bộ số vốn huy động được từ đợt chào bán riêng lẻ sẽ được sử dụng cho hoạt động đầu tư góp vốn, mua cổ phần của các Công ty sản xuất trong ngành dược và bổ sung vốn lưu động.

|

Kế hoạch sử dụng vốn của HSL

|

Muốn "thâu tóm" trọn bộ HongHa Pharma

Ngoài ra, HĐQT HSL cũng thông qua Nghị quyết về các nội dung liên quan đến đợt chào bán riêng lẻ. Cụ thể, HSL lên kế hoạch đầu tư gia tăng tỷ lệ sở hữu tại CTCP HongHa Pharma lên 100%. HSL dự kiến mua 5.5 triệu cp với giá mua 10,000 đồng/cp. Nếu thành công, HSL sẽ nâng sở hữu tại HongHa Pharma lên 10 triệu cp (tỷ lệ 100%). Thời gian mua dự kiến trong quý 4/2021 sau khi được UBCKNN chấp thuận cho chào bán riêng lẻ cho nhà đầu tư.

Được biết, HongHa Pharma hiện đang là Công ty liên kết của HSL (HSL sở hữu 45% vốn).

Bên cạnh đó, HĐQT cũng thông qua việc tiếp tục tìm kiếm các Công ty hoạt động trong lĩnh vực dược phẩm, thực phẩm chức năng để đầu tư nhưng phải đáp ứng các tiêu chí như vốn điều lệ trên 70 tỷ đồng, có lịch sử phát triển trên 10 năm. Không chỉ vậy, đơn vị đó phải sở hữu Nhà máy sản xuất thuốc đã được Cục Quản lý dược - Bộ Y tế cấp giấy chứng nhận đạt tiêu chuẩn. Tổng số vốn HSL dự kiến đầu tư là 52 tỷ đồng.

Về hoạt động kinh doanh, kết thúc nửa đầu năm 2021, HSL ghi nhận doanh thu thuần hơn 125 tỷ đồng và lãi sau thuế hơn 6 tỷ đồng, lần lượt tăng gần 26% và 58% so với cùng kỳ năm trước. Theo giải trình của HSL, nguyên nhân là do hoạt động sản xuất kinh doanh của Công ty tiếp tục được đẩy mạnh, đồng thời Công ty cũng mở rộng thêm thị trường đầu ra với nhiều đối tác khách hàng mới.

Trên thị trường, giá cổ phiếu HSL hiện đang giao dịch quanh mức 7,200 đồng/cp, tăng 7% qua 1 quý trở lại đây, khối lượng giao dịch bình quân hơn 115,000 cp/phiên.

Tiên Tiên

FILI

|