|

Vì sao tài sản một số ngân hàng giảm sau nửa đầu năm 2021?

Tính đến cuối quý 2/2021, một số ngân hàng báo giảm tài sản so với đầu năm, trong đó có cả ông lớn quốc doanh là Vietcombank.

Tài sản giảm do tiền gửi tại NHNN giảm

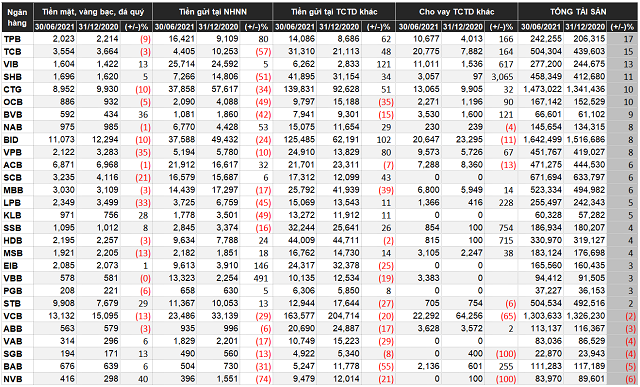

Dữ liệu từ VietstockFinance cho thấy, tính đến 30/06/2021, tổng tài sản ghi nhận tại 28 ngân hàng hơn 5,473 tỷ đồng, tăng 10% so với đầu năm. Dù vậy, vẫn có 6/28 ngân hàng báo giảm tổng tài sản với tỷ lệ đều dưới 6%. Các nhà băng còn lại tăng tổng tài sản bình quân 7% so với đầu năm.

Xét về số tuyệt đối, tổng tài sản của các ngân hàng quốc doanh vẫn cao nhất hệ thống với các thứ tự lần lượt là BIDV (BID, hơn 1.64 triệu tỷ đồng), VietinBank (CTG, hơn 1.47 triệu tỷ đồng) và Vietcombank (VCB, hơn 1.3 triệu tỷ đồng). Sau đó, đến các ngân hàng tư nhân như SCB, MB, Sacombank (STB)…

NCB (NVB, -6%) là ngân hàng giảm tài sản mạnh nhất sau 6 tháng đầu năm, chỉ còn 83,970 tỷ đồng tại thời điểm cuối quý 2. Nguyên nhân chủ yếu là do tiền gửi tại Ngân hàng Nhà nước (NHNN) giảm đến 74% (chỉ còn 396 tỷ đồng), tiền gửi tại TCTD khác giảm 21% (còn 9,479 tỷ đồng) và không còn ghi nhận khoản cho TCTD khác vay. Nhưng ngược lại, NCB cũng là ngân hàng tăng trưởng tiền mặt tại quỹ cao nhất trong 6 tháng qua với mức tăng 40%.

Dù khoản cho TCTD khác vay gấp 3.5 lần đầu năm, lên mức 2,136 tỷ đồng, Bac A Bank (BAB) vẫn giảm 5% tổng tài sản (còn 111,283 tỷ đồng), do tiền gửi tại NHNN giảm 31% và tiền gửi tại TCTD khác giảm đến 55%.

Đáng chú ý nhất, dù chỉ giảm nhẹ 2% tổng tài sản, nhưng “anh cả” Vietcombank (VCB) giảm đều các khoản mục tiền mặt tại quỹ (-22%), tiền gửi tại NHNN (-29%), tiền gửi tại TCTD khác (-20%) và giảm mạnh nhất là cho vay TCTD khác (-65%).

Có thể thấy các ngân hàng sụt giảm tài sản phần nhiều là do giảm lượng tiền mặt tại quỹ và lượng tiền gửi NHNN. Tổng tiền mặt của 28 ngân hàng tính đến cuối quý 2 giảm 4% so với đầu năm, chỉ còn 77,854 tỷ đồng. Trong đó, giảm mạnh nhất là VPBank (VPB, -35%), LPB (-33%)…

Tiền gửi tại NHNN giảm mạnh là một trong những nguyên nhân làm tài sản ngân hàng giảm trong 6 tháng qua khi có đến 17/28 ngân hàng giảm lượng tiền gửi này. Giảm mạnh nhất là NCB (-74%), sau đó là TCB (-57%) và SHB (-51%)… Thế nhưng, VietinBank mới là ngân hàng giảm mạnh nhất khi rút 19,758 tỷ đồng ra khỏi NHNN dù mức giảm là 34%, sau đó là BIDV rút 11,844 tỷ đồng, tương ứng giảm 24% so với đầu năm.

Thông thường, tiền gửi của các ngân hàng tại NHNN nằm dưới hai dạng là tiền gửi dự trữ bắt buộc và tiền gửi vượt dự trữ bắt buộc. Trong đó, lượng dự trữ bắt buộc được tính toán dựa trên số tiền mà ngân hàng nhận gửi từ khách hàng.

Do con số này thường xuyên biến động nên có những ngân hàng bị thiếu hoặc thừa dự trữ bắt buộc, tùy theo hoạt động hàng ngày của mỗi ngân hàng. Chính vì vậy, các ngân hàng có thể vay/cho vay lẫn nhau khoản thiếu hụt/dư thừa dự trữ bắt buộc này. Mức dự trữ bắt buộc của các ngân hàng hiện nay chỉ khoảng 3% đối với khoản tiền gửi không kỳ hạn và dưới 1 năm và 1% đối với khoản tiền gửi trên 1 năm.

Tỷ lệ dự trữ bắt buộc được NHNN sử dụng như một công cụ để điều chỉnh cung tiền trong nền kinh tế, đồng thời cũng để đảm bảo tính thanh khoản tại mỗi ngân hàng khi có biến động.

|

Tổng tài sản của các ngân hàng tính đến 30/06/2021. Đvt: Tỷ đồng

Nguồn: VietstockFinance

|

Tiền gửi khách hàng tăng chậm hơn cho vay

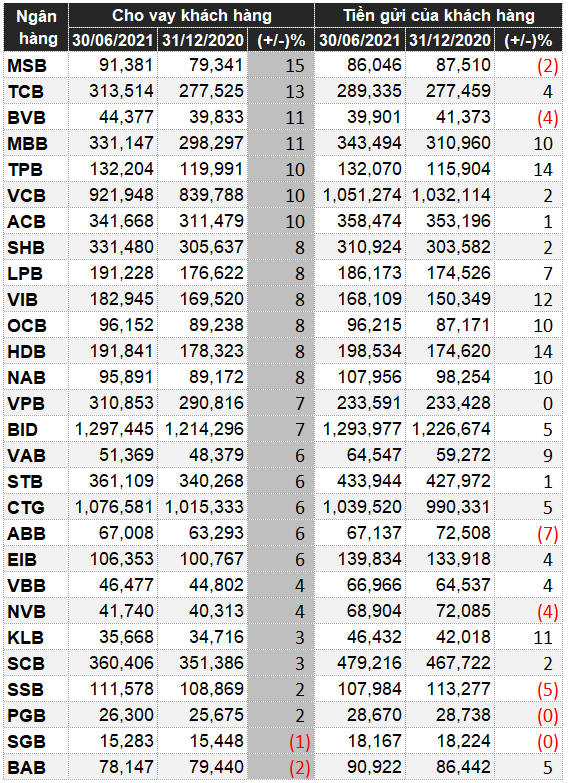

VietstockFinance cũng ghi nhận dữ liệu tại 28 ngân hàng, tính đến cuối quý 2, tốc độ tăng trưởng tiền gửi khách hàng chỉ có 4% so với đầu năm, trong khi tăng trưởng tín dụng là 7%, mặc dù tổng tiền gửi khách hàng (hơn 7.5 triệu tỷ đồng) đang cao hơn tổng lượng cho vay ra (hơn 7.25 triệu tỷ đồng).

Chỉ có 2 ngân hàng tăng trưởng tín dụng âm là BAB (-2%) và SGB (-1%) trong khi có đến 7 ngân hàng báo giảm tiền gửi khách hàng là ABB (-7%), SeABank (SSB, -5%), NCB (-4%)…

Tăng trưởng tiền gửi ngân hàng bình quân ở mức 6%. Tăng cao nhất là TPBank (+14%) và HDBank (HDB, +14%), sau đó là VIB (+12%) và KLB (+11%).

Dễ nhìn ra được là có sự dịch chuyển dòng tiền trong dân cư 6 tháng đầu năm. Khi mặt bằng lãi suất tiền gửi ở mức thấp và giảm qua nhiều đợt, khiến cho nhà đầu tư không còn chọn gửi tiền vào ngân hàng mà chuyển sang các kênh đầu tư khác có khả năng sinh lời cao hơn như chứng khoán hay bất động sản.

Sự hưng phấn của thị trường chứng khoán Việt Nam thời gian qua, đi kèm vớisự bùng phát trở lại của dịch Covid-19 khiến cho phần lớn người dân bị giãn cách xã hội, thì việc tìm một kênh đầu tư mới là điều dễ hiểu và đầu tư chứng khoán là một trong những kênh được phần đông lựa chọn.

Báo cáo triển vọng nửa cuối năm 2021 của VCBS nhận định doanh nghiệp và người dân sẽ có xu hướng rút tiền khỏi hệ thống, kéo theo áp lực huy động của các ngân hàng.

Theo kết quả điều tra xu hướng kinh doanh của các tổ chức tín dụng (TCTD) trong quý 3 do NHNN tiến hành, hầu hết các TCTD đều giảm dự báo tăng trưởng tín dụng trong năm 2021 của đơn vị mình so với kỳ vọng tại kỳ điều tra trước do tác động khó lường của dịch Covid-19. Tuy vậy, nhu cầu vay vốn vẫn được dự báo là tăng cao hơn nhu cầu tiền gửi và thanh toán. Cụ thể, các TCTD kỳ vọng tăng trưởng tín dụng và huy động trong năm 2021 lần lượt là 13.1% và 11.9% so với đầu năm.

|

Tăng trưởng cho vay khách hàng và tiền gửi khách hàng tính đến 30/06/2021. Đvt: Tỷ đồng

Nguồn: VietstockFinance

|

Cát Lam

FILI

|