|

Thông tư 03: Tốt nhưng chưa hẳn?

Sau thời gian trông đợi, Thông tư 03 đã được ban hành thay thế Thông tư 01. Thông tư mới sửa đổi này đương nhiên là chìa khóa tháo gỡ những vướng mắc tồn tại của Thông tư 01, tuy vậy các vấn đề đặt ra có hoàn toàn được giải đáp?

Sau thời gian mong muốn được điều chỉnh, sửa đổi Thông tư 01, thì đến ngày 02/04/2021 vừa qua Ngân hàng Nhà nước (NHNN) cũng đã ban hành Thông tư 03/2021/TT-NHNN sửa đổi quy định về cơ cấu lại thời hạn trả nợ, miễn, giảm lãi, phí, giữ nguyên nhóm nợ nhằm hỗ trợ khách hàng chịu ảnh hưởng dịch Covid-19.

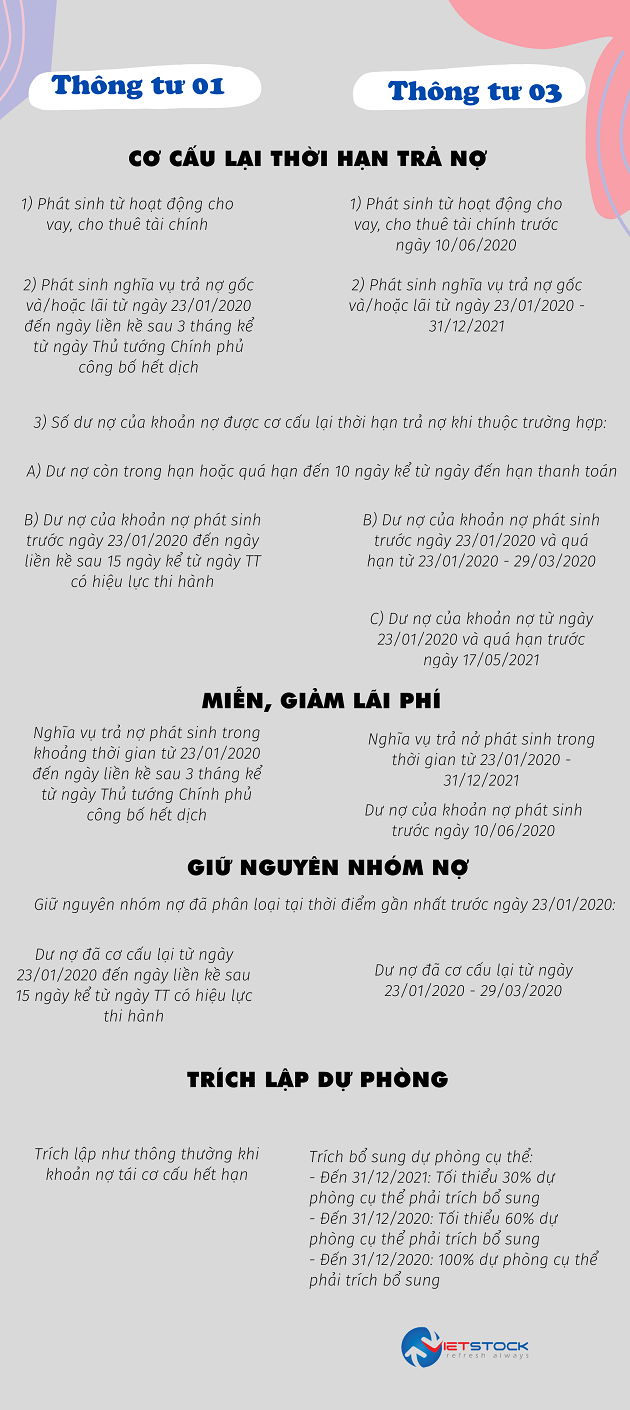

Một số điểm và mốc thời gian thay đổi trong Thông tư 01 so với Thông tư 03

Hỗ trợ doanh nghiệp phục hồi kinh doanh, giảm áp lực trích lập dự phòng cho ngân hàng

Trong báo cáo mới nhất, CTCK VNDirect cho rằng đối với phía doanh nghiệp, việc bổ sung thêm các điều kiện để cho phép tái cơ cấu các khoản nợ sẽ hỗ trợ doanh nghiệp vay vốn sản xuất, khi các khoản vay được xếp vào diện được cơ cấu sẽ được gia hạn về thời gian trả nợ, làm giảm bớt áp lực chi phí tài chính lên doanh nghiệp trong giai đoạn phục hồi sản xuất sau dịch Covid-19.

Đối với phía ngân hàng thương mại, việc sửa đổi trong Thông tư 03 sẽ có nhiều tác động tích cực trong ngắn và dài hạn.

Thứ nhất, danh mục nợ tái cơ cấu của các ngân hàng có thể tăng nhẹ trong 2021 do điều kiện để cho phép các khoản nợ tái cơ cấu được mở rộng. Tuy nhiên, mức độ ảnh hưởng đến lợi suất tài sản của các ngân hàng là không đáng kể.

Thứ hai, việc bổ sung quy định phân bổ trích lập dự phòng rủi ro nợ xấu dần trong 3 năm cho các khoản nợ tái cơ cấu sẽ giúp ngân hàng giảm bớt chi phí dự phòng tăng đột biến, đặc biệt trong năm 2021.

Thông tư 01 hiện mới quy định các tổ chức tín dụng sẽ phải thực hiện phân loại và trích lập dự phòng theo thời hạn đã được cơ cấu, có nghĩa các tổ chức tín dụng sẽ phải thực hiện trích lập như thông thường khi các khoản nợ tái cơ cấu hết thời hạn. Điều này tạo nên áp lực chi phí dự phòng cực lớn cho các ngân hàng thương mại có số dư nợ tái cơ cấu lớn vào thời điểm các khoản nợ hết được gia hạn trả nợ lãi (cụ thể là trong năm 2021 theo lộ trình). Tại ĐHĐCĐ thường niên 2021 vừa qua của BIDV, ban lãnh đạo chia sẻ chi phí trích lập dự phòng dự kiến cho năm 2021 ở mức 24,000 tỷ đồng, tăng 3% so với năm 2020 khi ngân hàng cộng thêm các khoản chi phí trích lập tăng thêm theo Thông tư 03.

Tuy nhiên, với việc giãn bớt lộ trình trích lập dự phòng, kỳ vọng chi phí dự phòng của các ngân hàng sẽ không tăng quá mạnh trong năm 2021, có thể giúp các ngân hàng thương mại có dư địa cho thu nhập giữ lại để hỗ trợ tăng cường an toàn vốn, và thúc đẩy cho vay phục vụ kinh doanh sản xuất.

|

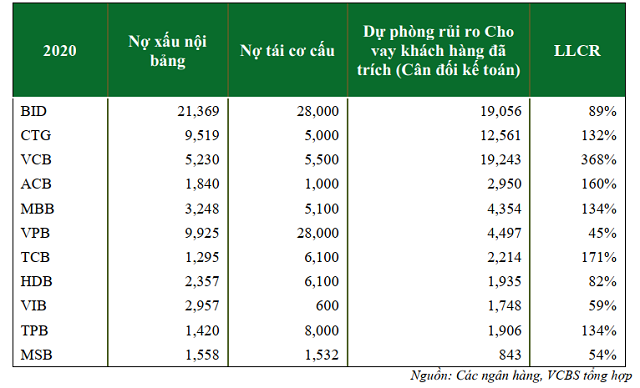

Dư nợ tái cơ cấu và số dự phòng rủi ro cho vay khách hàng đã trích

|

Trong trường hợp những ngân hàng đã trích dự phòng rủi ro phát sinh từ khoản nợ tái cơ cấu ngay trong năm 2020 vượt nhiều hơn mức yêu cầu thì sẽ không phải chịu áp lực gia tăng thêm chi phí dự phòng trong năm 2021.

Những vướng mắc tồn tại về sau?

Khi nợ được tái cơ cấu, ngân hàng sẽ giảm được áp lực chuyển đổi nợ xấu, từ đó có thêm dư địa cho vay. Tuy nhiên, cần phải xem xét, tăng trưởng tín dụng trong thời gian qua và cả thời gian tới, là tập trung hỗ trợ sản xuất cho doanh nghiệp hay đổ vào những lĩnh vực đang ‘nóng sốt” và tiềm ẩn rủi ro hơn như bất động sản và thị trường chứng khoán.

TS. Đinh Thế Hiển – Viện trưởng Viện Nghiên cứu Tin học và Kinh tế ứng dụng cho biết vấn đề đặt ra là nền kinh tế đã thoát khỏi dịch Covid-19 hay chưa?

Cuối năm 2019, tăng trưởng du lịch rất mạnh, từ đó khởi sắc cho hàng loạt đầu tư bất động sản du lịch, bán lẻ và tăng trưởng dịch vụ, việc làm. Nhưng đến nay, sau 1.5 năm, Việt Nam đã mất đi dòng tiền trực tiếp từ khách du lịch, triển vọng đầu tư. Các thị trường xuất khẩu chính cũng bị ảnh hưởng trực tiếp từ dịch Covid-19.

Rõ ràng, nền kinh tế vẫn đang trong giai đoạn chiến đấu để chống lại xu thế toàn cầu, mà Việt Nam là nền kinh tế mở, ảnh hưởng rất lớn từ xuất nhập khẩu và từ du lịch, như vậy việc giãn nợ cho doanh nghiệp là nằm trong vấn đề kích thích kinh tế, vượt qua kinh tế của Covid.

TS. Hiển chia sẻ thêm, ở các nước phát triển, họ dùng phương pháp kép, vừa đưa tiền trực tiếp cho dân, vừa giúp cho doanh nghiệp trì hoãn nợ.

Còn ở Việt Nam, việc đưa tiền trực tiếp cho dân chưa triển khai hoặc triển khai rất ít. Vậy nên vấn đề thứ hai trở nên cấp thiết, bởi cầu và hoạt động xuất nhập khẩu đều giảm, nếu không kích cầu trực tiếp như các nước phát triển thì phải giúp doanh nghiệp phục hồi. Và trước tiên là cho doanh nghiệp vay và giãn nợ để hỗ trợ doanh nghiệp.

Nếu chỉ dựa vào nguồn lực của NHTM, hầu như sẽ khó khăn, vì nếu cho vay thì ngân hàng sẽ phải chịu trách nhiệm và tự gánh chịu trong trường hợp không thu hồi nợ được. Do vậy, động thái NHNN cho phép giãn nợ thêm trong giai đoạn này là việc tất yếu. Qua đó, cho thấy bề sâu phản ánh đúng thực chất nền kinh tế đang còn vượt khó.

Các NHTM đang báo cáo lợi nhuận tốt, và từ những năm 2012-2013 đến nay ngân hàng đã có lịch sử báo cáo lợi nhuận tốt, sau đó vấn đề nợ xấu cao mới phát sinh. Vậy một vấn đề nữa đặt ra là giữa các con số lợi nhuận tốt, cổ phiếu ngân hàng tăng mạnh, thì tăng trưởng đó có bền vững hay không?

Nhiều ngân hàng khi phân loại nợ xấu đúng về, lợi nhuận hầu như đều bị giảm 70-80%, nhất là những ngân hàng tăng trưởng mạnh về thị phần rủi ro lại càng lớn.

Chưa kể là thị trường bất động sản đang gặp cơn sốt rất lớn, thì việc rủi ro 30% là tất yếu, nếu thực sự ngân hàng đang báo lãi lớn thì việc trích lập dự phòng 30% là hợp lý, cần thiết để giảm đi lãi dự thu, đưa về lãi thực.

Nếu sau này khi có vấn đề phát sinh, thì đã sẵn nguồn trích lập dự phòng để xử lý, nếu rủi ro không xảy ra thì ngân hàng sẽ tăng lợi nhuận, đây cũng là việc tốt.

Khi đặt vấn đề nếu kéo dài thời hạn cơ cấu nợ, giãn nợ ra như vậy, thì khi hết hạn, ngân hàng có bị ảnh hưởng hay không, ông Phan Dũng Khánh - Giám đốc Tư vấn đầu tư CTCK Maybank Kim Eng (MBKE) trả lời chắc chắn là có, nhưng nếu ngân hàng nào xử lý tốt thì từ đây đến hết tháng 12 họ sẽ điều chỉnh làm sao lúc hết hạn Thông tư, mọi thứ sẽ quay về như cũ.

“Điều này cũng rất tốt, nghĩa là NHNN cho NHTM có cơ hội tạm thời điều chỉnh những cái xấu để thành tốt”. Ông Khánh cho rằng về chính sách thì Thông tư sửa đổi, nhưng kinh tế phải đi đúng hướng, dòng tiền phải được định hướng tốt vào nền kinh tế. Ví dụ như năm ngoái, tiền đổ hết vào tài khoản đầu cơ, chứng khoán, vàng, bitcoin tăng, nhưng rõ ràng kinh tế sẽ bị thiếu sự bền vững. Chính sách của NHNN rất tốt, có điều nên định hướng dòng tiền cho phù hợp giữa lúc các tài sản rủi ro sốt khắp nơi như bất động sản, chứng khoán, tiền ảo.

Cát Lam

FILI

|