|

Mỹ và châu Âu thiếu nguồn cung thép, cơ hội xuất khẩu dành cho châu Á

Tình trạng thiếu hụt thép cuộn trầm trọng tại châu Âu và Mỹ là nguyên nhân chính thúc giá thép tại đây chạm mức cao nhất kể từ năm 2008, đồng thời thu hút các đơn hàng xuất khẩu từ các hãng sản xuất thép châu Á.

Theo S&P Global Platts, tình trạng thiếu hụt thép dường như khó mà thay đổi cho đến khi hoạt động sản xuất thép cải thiện từ nửa cuối năm 2021. Nói cách khác, cơ hội xuất khẩu của châu Á sẽ vẫn rất nhiều trong quý 2/2021.

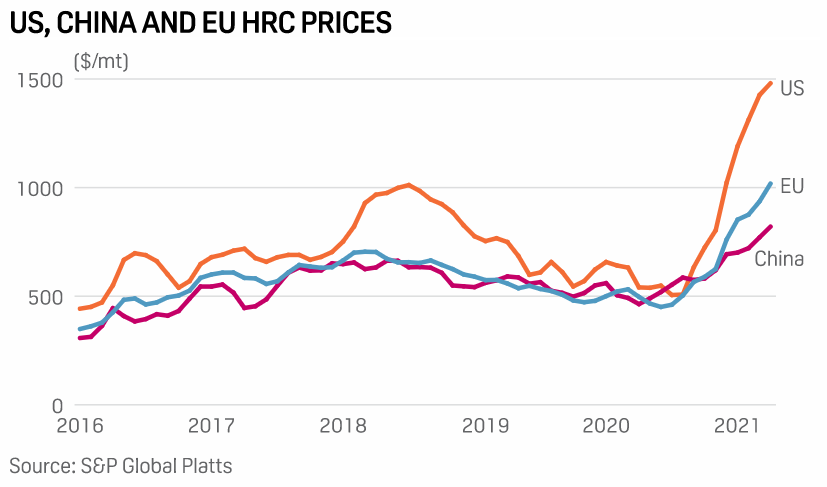

Giá thép cuộn cán nóng (HRC) ở vùng Trung Tây nước Mỹ đã tăng 33% so với đầu năm 2021, trong khi giá HRC ở Bắc Âu tăng vọt 36.5%, dữ liệu từ S&P Global Platts cho thấy. Thời gian giao hàng bị kéo dài ở cả hai thị trường này, trong đó nhiều khách hàng ở Mỹ và châu Âu không thể đảm bảo về nguồn thép trong quý hiện tại. Mỹ kỳ vọng hoạt động nhập khẩu sẽ bắt đầu tăng mạnh trong mùa hè và nhờ đó có thể giải tỏa áp lực về nguồn cung.

* Nhu cầu cao và sự thiếu hụt nguồn cung đẩy giá thép tăng vọt trên toàn cầu

Giá thép tăng mạnh tại Mỹ phần lớn bắt nguồn từ thiếu hụt nguồn cung hơn là yếu tố về nhu cầu. Ở châu Âu, nhu cầu hạ nguồn ngày càng mạnh, nhưng các nhà sản xuất lớn như ArcelorMittal giờ phải kéo dài thời gian giao hàng tới tận tháng 10/2021. Giá thép tại châu Âu và Mỹ được dự báo tiếp tục tăng trong quý 2/2021, một phần là nhờ chương trình tiêm vắc-xin Covid-19 góp phần thúc đẩy sự hồi phục của các nền kinh tế và từ đó kéo theo nhu cầu sử dụng thép.

Hàn Quốc được miễn chịu hàng rào thuế quan thép (25%) của Mỹ và do đó tăng cường xuất hàng tới Mỹ. Trong khi đó, Nhật Bản bị tác động bởi hàng rào thuế quan Mỹ, nhưng có các hợp đồng dài hạn với các nhà sản xuất xe hơi và các khách hàng sử dụng thép chất lượng cao tại Mỹ. Bộ Kinh tế, Thương mại và Công nghiệp Nhật Bản (METI) dự báo trong quý 2/2021, kim ngạch xuất khẩu Nhật Bản sẽ tăng 21% so với cùng kỳ và lên mức gần 7 triệu tấn.

Cú bùng nổ xuất khẩu của Trung Quốc khó mà kéo dài

Trung Quốc đã tăng cường xuất khẩu thép trong năm nay khi nhu cầu cao và giá tăng ở thị trường nước ngoài giúp thép Trung Quốc có tính cạnh tranh cao về giá. Trong giai đoạn tháng 1-3/2021, kim ngạch xuất khẩu thép thành phẩm của Trung Quốc tăng 24% so với cùng kỳ và ở mức 17.682 triệu tấn (trung bình 5.894 triệu tấn/tháng). Tuy nhiên, Platts Analytics dự báo kim ngạch xuất khẩu của Trung Quốc sẽ chỉ duy trì ở mức 4.5 triệu tấn/tháng từ tháng 5/2021.

Cho cả năm 2021, Platts Analytics dự báo kim ngạch xuất khẩu thép thành phẩm của Trung Quốc sẽ ở mức 65 triệu tấn, tăng 11 triệu tấn (21%) so với năm 2020.

Đà tăng của kim ngạch xuất khẩu thép Trung Quốc có thể đến từ việc các nhà xuất khẩu gấp rút chuyển hàng trước tháng 4/2021 vì có thông tin cho rằng Trung Quốc dự định cắt giảm hoặc loại bỏ phần hoàn thuế xuất khẩu thép (steel export rebates) trong một nỗ lực giảm bớt xuất khẩu và gián tiếp kìm hãm sản xuất thép. Thế nhưng, xét trong bối cảnh giá thép thế giới ngày càng tăng, thép xuất khẩu của Trung Quốc vẫn cạnh tranh được ngay cả khi Trung Quốc loại bỏ hoàn toàn mức hoàn thuế xuất khẩu 13%.

Giá HRC tại thị trường Trung Quốc đã tăng 20% kể từ đầu năm 2021. Kế hoạch giảm sản lượng ở Đường Sơn với mục tiêu giảm ô nhiễm đã thúc đẩy giá thép. Tuy vậy, Platts Analytics không cho rằng tổng sản lượng thép của Trung Quốc sẽ giảm mạnh trong năm nay vì nhà máy ở các khu vực khác sẽ nâng công suất sử dụng.

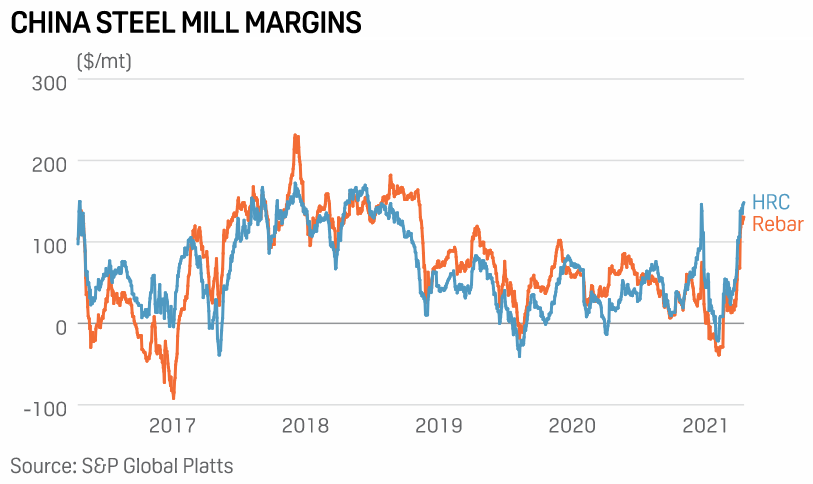

Biên lợi nhuận của các nhà máy thép Trung Quốc ngày càng tăng trong năm nay, chạm mức đỉnh 2 năm ở trường hợp thép thanh. Biên lợi nhuận của thép HRC tại Trung Quốc đã chạm mức cao nhất kể từ đầu năm 2021, ở mức 147 USD/tấn vào ngày 14/04. Giữa lúc biên lợi nhuận cao như thế này, các nhà máy có lẽ không muốn giảm bớt sản lượng.

Platts Analytics kỳ vọng nhu cầu thép tại Trung Quốc sẽ bắt đầu giảm bớt trong nửa cuối năm 2021 khi các chính sách thắt chặt tiền tệ bắt đầu có hiệu lực, nhất là ở lĩnh vực bất động sản. Tuy vậy, trong lúc giá nhà ở ngày càng tăng trong quý 1/2021, các nhà quyết sách phải “vò đầu bứt tóc” tìm cách hạ nhiệt thị trường nhà ở Trung Quốc. Bất động sản chiếm 30-35% tổng lượng thép tiêu thụ tại nền kinh tế lớn thứ hai thế giới.

Ấn Độ nhắm tới thị trường EU

Ấn Độ tiếp tục đóng vai trò ngày càng lớn trên thị trường thép quốc tế. Trong giai đoạn tháng 4/2020-2/2021, kim ngạch xuất khẩu thép của Ấn Độ tăng 49.5% so với cùng kỳ và lên mức 15.5 triệu tấn, theo dữ liệu từ Ấn Độ. Năm trước, Ấn Độ xuất khẩu lượng lớn thép tới Trung Quốc và Việt Nam ngay lúc nền kinh tế Ấn Độ vẫn chưa hồi phục từ đại dịch.

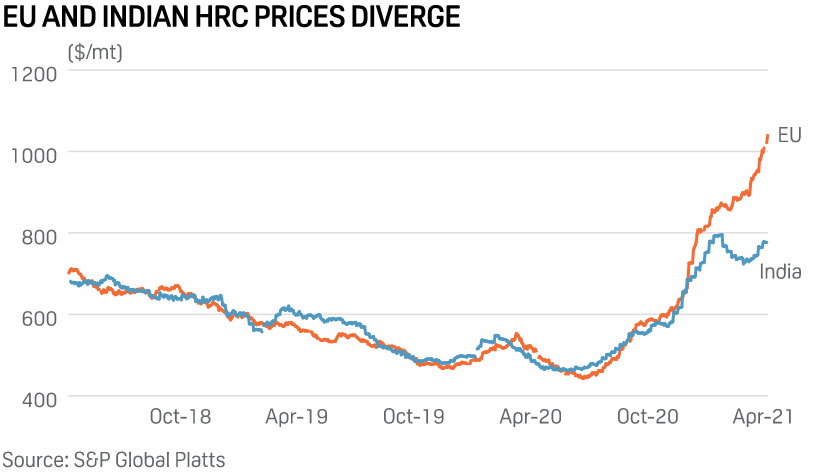

Năm 2021, Ấn Độ phần lớn đã chuyển hướng nguồn cung sang châu Âu. Đầu tháng 1/2021, giá HRC ở Bắc Âu hiện cao hơn 65 USD/tấn so với giá HRC Ấn Độ. Nhưng đến ngày 12/04, khoảng cách này đã nới rộng lên 300 USD/tấn.

Năm nay, Ấn Độ đã xuất khẩu vượt hạn ngạch mà EU đặt ra. Tuy vậy, Ấn Độ vẫn hy vọng sẽ tiếp tục được cho phép xuất khẩu thép tới châu Âu vì khu vực này đang thiếu hụt nghiêm trọng.

Tác động gián tiếp sẽ là nguồn cung thép tại thị trường nội địa Ấn Độ sẽ bị siết chặt hơn. Chưa hết, nguồn cung thép có thể còn bị tác động bởi đợt bảo trì nhà máy của JSW Steel, Tata Steel và Steel Authority of India. Trong tháng 3/2021, sản lượng thép thô của Ấn Độ giảm 3.1% xuống 9.1 triệu tấn.

Vì thế, giá HRC tại Ấn Độ có thể tăng thêm trong giai đoạn tháng 4-5/2021 trước khi giảm bớt trước khi bước vào giai đoạn gió mùa (monsoon season) – một yếu tố làm hoạt động hạ nguồn chậm lại. Không như các hãng thép ở Trung Quốc và Nhật Bản, các nhà sản xuất thép Ấn Độ có vẻ khó khăn trong việc tăng giá bán thép để bù đắp phần tăng của nguyên vật liệu, tức chuyển một phần chi phí cho khách hàng gánh chịu.

Nguồn cung thép chưa tăng mạnh

Ngoài Trung Quốc, hoạt động sản xuất thép thô phục hồi rất chậm chạp ở một số quốc gia và khu vực quan trọng. Theo Hiệp hội Thép Thế giới (WSA), sản lượng thép thô tháng 3/2021 của châu Âu giảm 7.1% so với cùng kỳ năm trước, Bắc Mỹ giảm 8.9% và Ấn Độ giảm 8.6%.

Tại Mỹ, tỷ lệ sử dụng công suất của các nhà máy vẫn chỉ đạt khoảng 77%, thấp hơn mức 80% vào tháng 3/2020 (trước khi đại dịch hoành hành tại Mỹ). Tại Nhật Bản, METI dự báo sản lượng thép thô ở mức 23.24 triệu tấn trong quý 2/2021, giảm nhẹ so với mức 23.67 triệu tấn trong quý trước.

Nguồn cung thép có thể giảm vào giữa năm 2021 khi các hoạt động sản xuất trong nền kinh tế được khôi phục. Nhu cầu có thể tăng lên ở hầu hết quốc gia nhờ vào các chương trình kích cầu của chính phủ nước đó. Tuy vậy, đại dịch Covid-19 vẫn còn ảnh hưởng tiêu cực cho đến khi các chương trình tiêm vắc-xin được triển khai rộng rãi. Các biện pháp kích thích của chính quyền Joe Biden sẽ thúc đẩy nhu cầu ở Mỹ. Tuy vậy, tình trạng thiếu chất bán dẫn dự kiến sẽ kéo dài trong hầu hết năm nay, qua đó tác động tới hoạt động sản xuất xe hơi.

Giữa lúc nguồn cung không thể đáp ứng nhu cầu tại châu Âu và Mỹ, cơ hội xuất khẩu của các khu vực khác sẽ vẫn còn đó trong quý 2/2021.

Vũ Hạo (Theo S&P Platts)

FILI

|