|

Những bước ngoặt hậu bầu cử Tổng thống Mỹ

Tổng thống tiếp theo của Mỹ là ai có tính chất bước ngoặt đối với định hướng thắt chặt hay nới lỏng của chính sách; giá trị của đồng USD; vai trò phòng thủ của vàng; giá cả vật liệu sản xuất công nghiệp nói chung; tăng trưởng của thị trường chứng khoán (TTCK); và là bước ngoặt lịch sử của chiến tranh thương mại (CTTM) Mỹ - Trung.

Thắt chặt hoặc nới lỏng chính sách

Trước đại dịch Covid-19, Cục Dự trữ liên bang Mỹ (Fed) đã 4 lần nâng cao lãi suất. Sự nghịch chiều của chính sách tiền tệ thắt chặt và tài khóa mở rộng đã hạn chế phần nào những bước đi táo bạo của Tổng thống Trump.

Nhưng nó giữ được giá trị của đồng USD, khi dòng vốn ngoại rút mạnh khỏi thị trường mới nổi toàn cầu quay về với trái phiếu chính phủ và các kênh tài sản tài chính khác của Mỹ. Việc chính quyền Trump lựa chọn giải quyết thâm hụt cán cân thương mại, không phải thâm hụt ngân sách, được thể hiện rõ qua hành động giảm thuế mạnh đối với doanh nghiệp và người lao động Mỹ.

Sau đại dịch, chính sách tài khóa và tiền tệ Mỹ đã đồng pha mở rộng để hỗ trợ nền kinh tế. Sự đồng thuận này có thể mất nếu ứng cử viên Tổng thống của đảng Dân chủ Joe Biden đắc cử. Khác với ông Trump, kế hoạch của ông Biden chú trọng giải quyết thâm hụt ngân sách chính phủ.

Chính sách ông Biden đã đề xuất cho thấy định hướng thắt chặt tài khóa mạnh tay: tăng mạnh thuế đối với cá nhân có thu nhập trên 400.000USD/năm, cả thuế thu nhập cá nhân, thu nhập từ vốn và từ lương; đồng thời tăng mạnh thuế doanh nghiệp và áp thuế tối thiểu đối với công ty nhỏ. Ông Biden dự tính tăng doanh thu từ thuế thêm 3.300 tỷ USD trong thập niên tới, và 2.800 tỷ USD sẽ được tạo ra từ hiệu quả các chính sách vĩ mô của ông.

Kế hoạch của Biden chấp nhận đánh đổi sự tăng trưởng kinh tế, dự tính giảm 1,62%. Việc đánh thuế của ông Biden đỉnh điểm có một số vùng phải đóng hơn 60%, như California (62,6%), New York (62%), New Jersey (60%)… Một mức thuế “ê ẩm” đối với nền kinh tế đang trong giai đoạn tái thiết định hướng sản xuất, tiêu dùng do chịu ảnh hưởng nặng bởi đại dịch Covid-19… Chưa kể, khi đánh siêu thuế lên người có thu nhập cao, mặt trái có thể tạo nên động lực thúc đẩy người Mỹ làm việc năng suất kém đi, nhằm tránh né mức thuế cao.

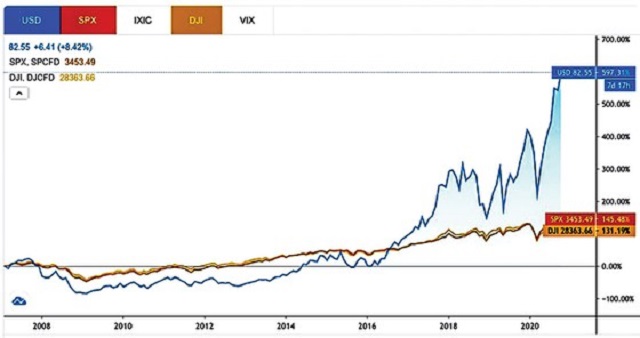

Biểu đồ xu hướng tăng trưởng dài hạn của USD (màu xanh), so với chỉ số Standard & Poor's 500 (màu cam), và chỉ số trung bình công nghiệp Dow Jones (màu vàng). |

Bên cạnh thắt chặt tài khóa, ông Biden cho thấy định hướng nối dài thời kỳ toàn cầu hóa của chính quyền Obama. Cụ thể, ông Biden lên kế hoạch quay lại với Hiệp định Paris, ủng hộ các chương trình biến đổi khí hậu, chương trình phát triển xanh... Chưa rõ kế hoạch của ông Biden còn điểm mới và bí quyết nào chưa trình bày, nhưng việc đánh siêu thuế và kỳ vọng tăng trưởng bùng nổ là phi logic.

Giá trị đồng USD

Ngày 6-7-2018, Tổng thống Trump áp lá chắn thuế đầu tiên cho hàng hóa đặc thù nhập khẩu từ Trung Quốc. Điều này bên ngoài có vẻ bất lợi cho người Mỹ khi họ phải mua hàng hóa Trung Quốc với giá đắt hơn. Nhưng nếu nhìn vào mức tăng trưởng của USD, kể từ thời điểm 2016, nó có sức tăng phi mã, vượt trội (outperform) so với SPX và DJI (xem biểu đồ). Sức mạnh đồng USD hỗ trợ và bù trừ cho sức mua của người sử dụng nó để mua hàng hóa từ bên ngoài nước Mỹ, thí dụ Trung Quốc, Việt Nam.

Nếu ông Trump tái đắc cử, CTTM sẽ có những chuyển biến mới, Trung Quốc phải mua thêm hàng hóa từ Mỹ nếu họ muốn giữ được giá trị xuất khẩu vào Mỹ của mình. Sự mở rộng đồng thời chính sách tài khóa và tiền tệ của Mỹ, đi kèm với sự nhượng bộ của Trung Quốc, sẽ là bước ngoặt thực sự đối với toàn cầu hóa. Tuy vậy, sản xuất nội địa của Mỹ dưới thời Trump chưa hẳn đã đảo ngược xu hướng toàn cầu hóa thành nội địa hóa, mà chỉ đơn giản tránh phụ thuộc quá nhiều vào một quốc gia. Điều này cũng có lợi cho những quốc gia bên ngoài Trung Quốc, thí dụ Việt Nam.

Khi Fed cũng đồng thuận mở rộng tiền tệ, cung tiền của Mỹ gia tăng, trong dài hạn sẽ đóng góp vào chiều giảm của giá trị USD. Điều này mang lại lợi thế nhiều cho Mỹ khi bản thân USD được xem là phương tiện lưu trữ giá trị của nhiều cá nhân, doanh nghiệp cũng như chính phủ nhiều quốc gia. Thuế lạm phát này đánh chung cho tất cả ai đang nắm giữ USD trong và ngoài nước Mỹ, về bản chất rất khác so với đánh thuế trực diện vào người lao động và doanh nghiệp Mỹ như kế hoạch của ông Biden.

Vàng và giá cả thị trường vật liệu công nghiệp

USD là đồng tiền khác biệt với mọi đồng tiền fiat (tiền pháp định là tiền tệ được chính phủ của một quốc gia phát hành, quy định, công nhận hợp pháp).khác trên thế giới. Nó được sử dụng phổ biến để niêm yết giá cho nhiều thị trường hàng hóa. Vì thế, khi giá USD thay đổi sẽ ảnh hưởng lớn lên giá của những thị trường hàng hóa.

Giá USD và lạm phát của Mỹ được điều tiết bởi Fed, cung tiền và lãi suất điều hành để hỗ trợ cho tăng trưởng kinh tế Mỹ, không phải để hỗ trợ cho tăng trưởng kinh tế toàn cầu. Đồng, bạc, dầu… là nguyên liệu sản xuất công nghiệp, nên giá những nguyên liệu ít nhiều liên quan đến giá thành phẩm, bởi người sản xuất luôn chuyển phí cho người tiêu dùng.

Định hướng của Tổng thống Trump với sự hài hòa của Chủ tịch Powell nới lỏng song hành, sẽ là bước ngoặt đảo chiều giảm đối với USD. Định hướng chính sách của ông Biden sẽ đánh thuế người dân và doanh nghiệp, nên USD có thể xoay quanh ở vùng giá trị tương tự như thời chính quyền Obama. Dù điều này có nghĩa USD có thể đảo chiều giảm, xóa đi những gì đã tăng tích lũy dưới thời Trump, nhưng trong dài hạn USD không giảm giá trị vì nguyên nhân lạm phát.

Vàng không có chức năng như những kim loại công nghiệp, nhưng trong lịch sử diễn biến giá vàng thường đồng pha. CTTM và đồng USD lần lượt chạm đến bước ngoặt khi bầu cử Tổng thống Mỹ có 2 ứng viên hoàn toàn trái ngược định hướng chính sách. Nếu ông Biden đắc cử, mức âu lo bất ổn sẽ đảo chiều, kênh trú ngụ như vàng, trái phiếu dài hạn sẽ giảm mạnh lực cầu, giá vàng có thể không còn đồng pha với giá của vật liệu công nghiệp như trong lịch sử. Cùng với đó, sản xuất công nghiệp có thể phục hồi, giá cả vật liệu công nghiệp được kỳ vọng khởi sắc.

Thị trường chứng khoán

TTCK Mỹ tăng vũ bão dưới thời Tổng thống Trump, từ khi có sự đồng pha của chính sách tiền tệ, tất cả chỉ số của Mỹ đều liên tục bật đỉnh lịch sử, bất chấp đại dịch Covid-19. Tuy nhiên, tăng vì điều gì cũng có thể giảm vì điều đó. Nếu ông Biden đắc cử, TTCK sẽ tăng rất mạnh, nhưng có thể không phải ở Mỹ mà là Trung Quốc. Nếu chính quyền Trump kéo dài 4 năm nữa, TTCK ở những nước hưởng lợi CTTM sẽ tiếp tục được hỗ trợ. Tuy nhiên, cần lưu ý các cáo buộc thao túng tiền tệ và những cuộc điều tra xoáy vào ngành hàng cụ thể cũng có thể đảo ngược mọi thứ rất nhanh.

Cụ thể, CTTM Mỹ-Trung bắt đầu bằng cuộc điều tra đối với ngành thép và nhôm vào tháng 4-2017, không lâu trước khi những lá chắn thuế lên hàng loạt mặt hàng khác được triển khai. Trung Quốc là tâm điểm trong CTTM, một phần vì là quốc gia tạo ra thâm hụt lớn nhất cho cán cân thương mại của Mỹ. Sau vấn đề với Trung Quốc, Trump khả năng sẽ áp dụng lần lượt đối với những quốc gia thâm hụt khác. Nghĩa là những quốc gia bán được nhiều hàng hóa cho Mỹ phải mua nhiều hàng hóa từ Mỹ.

Chiến tranh thương mại

CTTM là tác phẩm của Tổng thống Trump, do đó việc ông có điều hành tiếp hay không mang tính chất cực kỳ quan trọng đối với diễn tiến CTTM. Gần đây, CTTM Mỹ - Trung ít được nhắc đến hơn, thay vào đó là những câu chuyện xoay quanh đại dịch Covid-19. Tính đến ngày 25-8-2020, với mức thuế 550 tỷ USD Mỹ đang áp dụng riêng cho hàng hóa nhập khẩu từ Trung Quốc, và 185 tỷ USD đáp trả từ ông Tập Cận Bình, CTTM vẫn giữ nguyên độ nóng và đang chờ đợi bước ngoặt bầu cử vào ngày 3-11 tới.

Ngày 15-1-2020, Mỹ - Trung ký kết thỏa thuận thương mại sơ bộ giai đoạn 1. Nhìn sơ bộ động thái của 2 bên, một mặt ăn miếng trả miếng, mặt khác khi Trung Quốc chọn phương án thỏa thuận thương mại công bằng, sự nhượng bộ của Mỹ cũng rõ và tức thời. Song những bước tiến tích cực của CTTM đã chựng lại vì vấn đề Hồng Kông.

Khi ghi nhận cán cân thương mại toàn cầu, Hồng Kông thường được tách riêng so với Trung Quốc (Main land China). Nhưng khi Mỹ dán nhãn “'Sản xuất tại Trung Quốc” đối với hàng hóa của Hồng Kông, có thể thấy việc thương mại công bằng cũng như giảm thiểu thâm hụt thương mại Mỹ - Trung là câu chuyện dài và khó, bởi nó liên quan đến giá trị của 25% tổng lượng hàng xuất khẩu của Hồng Kông. Ngắn gọn, Trung Quốc phải mua hàng hóa Mỹ nhiều hơn nữa so với thỏa thuận giai đoạn 1.

Ngày 25-8, Mỹ và Trung Quốc nhất trí tạo ra các điều kiện và tiếp tục thúc đẩy việc thực hiện thỏa thuận thương mại giai đoạn 1, nhưng đến nay cả 2 bên đều không có động thái mới. Cuộc bầu cử Tổng thống Mỹ cũng là nguyên nhân khiến trì hoãn là động thái khôn ngoan.

Nếu Tổng thống Trump không tái đắc cử, Trung Quốc có thể thở phào. CTTM Mỹ - Trung sẽ rẽ qua hướng hoàn toàn khác nếu ông Biden trở lại Nhà Trắng. Nếu ông Trump đắc cử, dù tính gộp Hồng Kông vào Trung Quốc, cân bằng cán cân thương mại Mỹ- Trung trở nên khó khăn hơn. Nhưng CTTM không thể trì hoãn thêm 4 năm, mà phải xúc tiến để nhằm hỗ trợ cho sự tăng trưởng của cả Trung Quốc và Mỹ.

|

Định hướng của Tổng thống Trump với sự hài hòa của Chủ tịch Powell nới lỏng song hành, sẽ là bước ngoặt đảo chiều giảm đối với USD. Định hướng chính sách của ông Biden sẽ đánh thuế người dân và doanh nghiệp, nên USD có thể xoay quanh ở vùng giá trị tương tự như thời chính quyền Obama.

Nếu ông Biden đắc cử, TTCK sẽ tăng rất mạnh, nhưng có thể không phải ở Mỹ mà là Trung Quốc. Nếu chính quyền Trump kéo dài 4 năm nữa, TTCK ở những nước hưởng lợi CTTM sẽ tiếp tục được hỗ trợ.

|

Đinh Hạ Vân

Sài Gòn Đầu Tư Tài Chính

|