|

Tình cảnh khó khăn của các quỹ đầu cơ

Thị trường cổ phiếu Mỹ đang ngày càng cô đặc hơn khi 5 cổ phiếu công nghệ lớn chiếm 20% vốn hóa S&P 500.

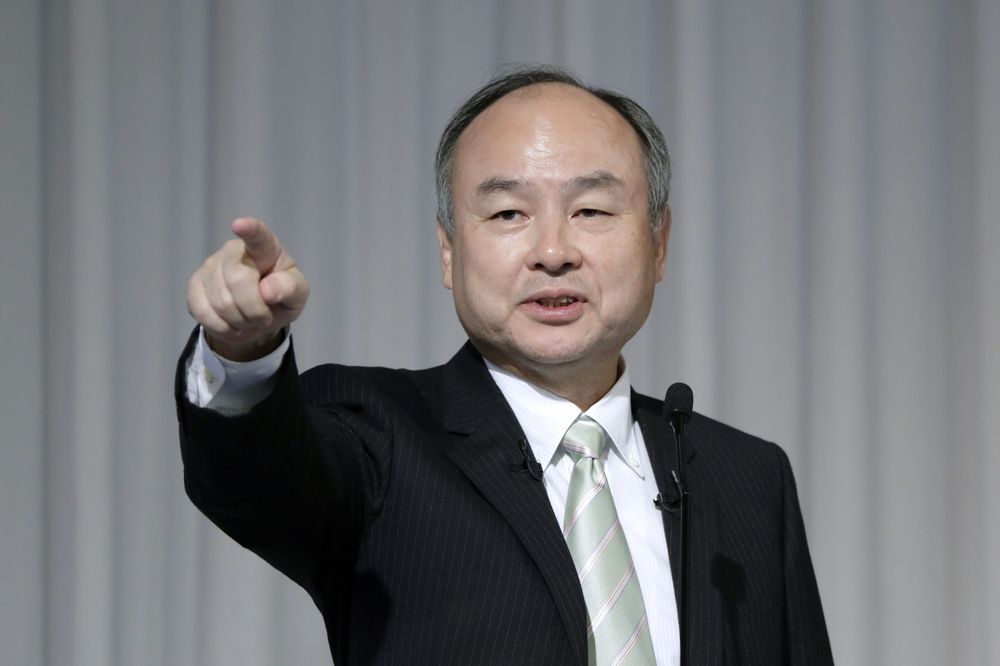

Chỉ riêng cú nhảy vọt của nhóm công nghệ cũng giúp những ai đầu tư vào các quỹ ETF lấy lại những gì đã mất trong tháng 3/2020 (thời điểm Covid-19 ập đến). Đối với những tay chơi mạo hiểm hơn – như tỷ phú Masayoshi Son của SoftBank – họ có thể mua hàng tỷ USD quyền chọn mua, một yếu tố thúc đẩy giá cổ phiếu của nhóm công nghệ FAANG.

Làm thế nào quỹ đầu cơ có thể phát triển thịnh vượng trong thị trường cô đặc như thế này? Chơi lớn hoặc nghỉ.

Masayoshi Son

|

Thậm chí trước khi đại dịch ập đến, những quỹ đầu cơ với danh mục tập trung vào một vài cổ phiếu đang dần chiếm thị phần. Năm 2019, các quỹ đầu tư dựa trên sự kiện – cố gắng kiếm lời từ một số sự kiện nhất định như sáp nhập hoặc thâu tóm – hút ròng 11 tỷ USD, trong khi ngành quỹ đầu cơ lại bị rút hơn 100 tỷ USD, theo ước tính của eVestment.

Sử dụng dữ liệu năm 2006-2019, Bernstein Research phát hiện ra, những nhà quản lý quỹ liên tục có thành quả vượt trội thường ít giao dịch hơn và có danh mục cô đặc hơn. Nằm trong số những quỹ có thành quả hàng đầu, 27.7% số quỹ sở hữu danh mục có mức độ tập trung rất cao.

Điều này có lẽ chẳng có gì bất ngờ. Những ngôi sao quản lý quỹ thường có niềm tin rất mạnh mẽ và chỉ tập trung vào một vài khoản đầu tư. Chẳng hạn, “cỗ máy kiếm tiền” Stanley Druckenmiller phản đối đa dạng hóa danh mục, gọi thứ mà mọi người học trong trường học kinh doanh là “khái niệm sai lầm nhất” trong bài phát biểu từ 5 năm trước.

|

Risk parity là chiến lược phân bổ danh mục đầu tư dựa trên rủi ro để xác định việc phân bổ các thành phần trong danh mục.

|

Ngay cả chiến lược giao dịch risk parity của huyền thoại Ray Dalio cũng không phát huy tác dụng trong năm nay. Mọi loại tài sản, từ kênh trú ẩn trái phiếu cho tới cổ phiếu, đều lao dốc. Trên thực tế, quỹ Bridgewater Associates trị giá 148 tỷ USD của ông Dalio – vốn có chiến lược đầu tư đa dạng hóa theo mức độ rủi ro – lỗ nặng trong năm nay và bị khách hàng lớn rút hàng tỷ USD.

Trong khi đó, trên thị trường cổ phiếu, mức tương quan giữa các cổ phiếu trong S&P 500 tăng lên tới 90% trong tháng 3/2020 và ở mức 75% trong tháng 7/2020. Vậy đa dạng hóa danh mục cổ phiếu có ý nghĩa gì khi mọi thứ đều tăng và giảm cùng nhau? Lợi ích của việc nắm giữ danh mục cổ phiếu đa dạng đang giảm dần.

Điều cám dỗ ở đây là đi theo bước chân của Masayoshi Son (giờ còn được biết tới là Cá voi Nasdaq) đầu tư vào nhóm cổ phiếu công nghệ lớn. Đây sẽ là một ý tưởng tồi, vì lý do đầu tư của nhóm này không đến từ niềm tin vào doanh nghiệp mà chỉ là chạy theo xu hướng và những chiến lược mua đuổi rồi cũng sẽ kết thúc trong nước mắt. Hơn nữa, Masayoshi Son bỏ tiền vào nhóm cổ phiếu này chỉ để kiếm lời trên lượng tiền mặt vừa có được từ các đợt bán tài sản. Ông Son chỉ đơn thuần là đang giao dịch trong phiên (day trading) và không phải theo đuổi con đường đầu tư cổ phiếu.

Nếu bạn thấy điều gì đó gây hứng thú, hãy đặt hết tất cả trứng vào một rổ và theo dõi cái rổ đó thật cẩn thận, ông Druckenmiller khuyên nhủ. Lời khuyên này thậm chí còn đúng hơn tại thời điểm này so với 5 năm về trước, khi hơn 20% vốn hóa của S&P 500 là 5 cổ phiếu công nghệ lớn. Khi sự đa dạng hóa đang chết dần chết mòn, có lẽ cách duy nhất để đánh bại một thị trường cô đặc là chỉ tập trung vào một vài khoản đầu tư.

* Bài viết thể hiện quan điểm của Shuli Ren trên Bloomberg Opinion

Vũ Hạo (Theo Bloomberg)

FILI

|