|

Quỹ chuyên 'đánh game' nâng hạng Tundra: Vĩ mô Việt Nam là bức tranh lẫn lộn

Chỉ số nhà quản trị mua hàng (PMI) tăng nhẹ chỉ báo sự cải thiện ít ỏi trong sản lượng và đơn đặt hàng mới. FDI đã giải ngân trong 11 tháng đầu năm 2019 tăng 6.8% so với cùng kỳ, đạt 17.6 tỷ USD, trong khi lượng FDI đăng ký lại giảm 11.4%.

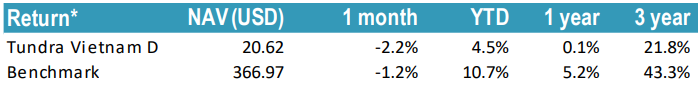

Vào tháng 11, quỹ Tundra giảm 3.2%, trong khi chỉ số tham chiếu là FTSE Vietnam TR đi xuống 2.2%. Trong khi đó, các chỉ số MSCI Emerging Markets và MSCI Frontier Markets xGCC chỉ giảm lần lượt 1.2% và 1.4%.

|

Thành tích của Tundra trong tháng 11/2019

Nguồn: Tundra

|

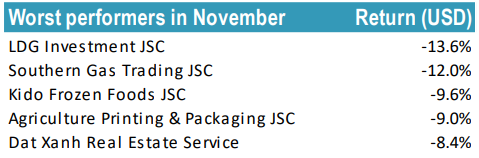

Những khoản đặt cược nằm ngoài chỉ số tham chiếu (các cổ phiếu không nằm trong FTSE Vietnam TR) của Tundra vào ngành tài chính (CTG và STB) và bất động sản (DXG và LDG) là nguyên nhân chính dẫn đến thành tích kém hơn của quỹ trong tháng này.

|

DXG và LDG thuộc nhóm cổ phiếu kém nhất của Tundra trong tháng 11/2019

Nguồn: Tundra

|

Tháng 11, các cổ phiếu tài chính bị khối ngoại bán ròng, trong khi đó việc Ngân hàng Nhà nước (NHNN) yêu cầu các ngân hàng hạn chế cho vay đối với lĩnh vực bất động sản (BĐS) đã khiến cổ phiếu BĐS có những bước thụt lùi. Cùng với đó là hoạt động chốt lời đối với những cổ phiếu đã tăng nhờ thông tin liên quan đến các quỹ ETF đối với chỉ số VN Diamond (bao gồm những cổ phiếu hết “room” ngoại). Tundra cho biết, những đợt giảm giá đã trở nên trầm trọng hơn khi những nhà đầu tư nhỏ lẻ bị các môi giới gửi yêu cầu ký quỹ (call margin).

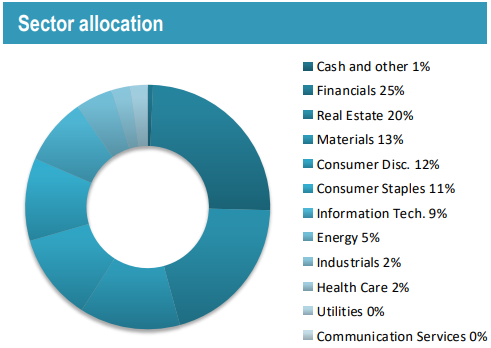

Hiện, Tundra vẫn đang rót vốn nhiều nhất vào hai nhóm ngành tài chính và bất động sản, với xấp xỉ 45% tổng danh mục quỹ.

Nguồn: Tundra

|

Tính trên toàn thị trường trong tháng 11/2019, khối ngoại bán ròng khoảng 40 triệu USD và giá trị giao dịch bình quân mỗi ngày ở mức 206 triệu USD, tăng 12% so với tháng 10.

Cổ phiếu FPT, dù được chống lưng bởi những thông tin kết quả kinh doanh tích cực và việc được chọn vào chỉ số VN Diamond (dành cho các cổ phiếu hết “room” ngoại), vẫn sụt giảm và ảnh hưởng đến thành tích chung của Tundra.

Chiều ngược lại, việc nắm ít hơn các cổ phiếu trong lĩnh vực tiêu dùng như MSN, VNM, so với chỉ số tham chiếu, đã giúp kéo lại thành tích tương đối của Tundra. Quỹ này nhận định rằng những cổ phiếu hàng tiêu dùng đã vận động khá tiêu cực trong thời gian qua, do mức tăng trưởng doanh thu của các doanh nghiệp đang chững lại (ở mức một con số) trong khi cạnh tranh gia tăng gây áp lực lên biên lợi nhuận.

Tundra cho biết quỹ này không thực hiện thay đổi nào trong suốt tháng 11 vừa qua. Một số khoản đầu tư lớn nhất của Tundra cũng là những cổ phiếu có thành tích tốt nhất của quỹ này trong tháng 11 năm nay, như HSG, HPG, VHM.

Nguồn: Tundra

|

Các tín hiệu vĩ mô lẫn lộn

Về bức tranh kinh tế vĩ mô của Việt Nam, Tundra cho rằng các tín hiệu vẫn đang lẫn lộn.

Chỉ số nhà quản trị mua hàng (PMI) tăng lên mức 51 từ 50 của tháng 10, chỉ báo sự cải thiện ít ỏi trong sản lượng đầu ra và các đơn đặt hàng mới.

Vốn đầu tư trực tiếp từ nước ngoài (FDI) đã giải ngân trong 11 tháng đầu năm 2019 đạt 17.6 tỷ USD, tăng 6.8% so với cùng kỳ năm trước, tuy nhiên, lượng FDI đăng ký lại giảm 11.4%, đạt con số 20.5 tỷ USD. Tundra cho biết, BĐS là lĩnh vực chịu trách nhiệm cho sự thu hẹp lượng vốn FDI đã đăng ký, trong bối cảnh bão hòa của lĩnh vực sản xuất.

Lạm phát vẫn trong tầm kiểm soát. Việt Nam đạt thặng dư thương mại 9.1 tỷ USD trong 11 tháng đầu năm nay, với xuất khẩu tăng 7.8% so với cùng kỳ. Kim ngạch thương mại hai chiều của Việt Nam có thể sẽ vượt 500 tỷ USD khi kết thúc năm 2019, tức gần 200% GDP.

Về ngành ngân hàng, Tundra cho biết, khi Việt Nam tuân thủ các quy định của Basel II, NHNN đã ban hành các chỉ thị mới cho những ngân hàng không đáp ứng được chẳng hạn như (1) giảm tỷ lệ dùng vốn ngắn hạn cho vay trung dài hạn từ 40% xuống 30%, (2) tăng hệ số rủi ro cho vay tiêu dùng BĐS lên mức 150% khi tính toán tỷ lệ an toàn vốn (CAR).

Khi nhiều ngân hàng tư nhân đã đáp ứng được các tiêu chuẩn của Basel II, tác động tiêu cực từ những chỉ thị của NHNN chỉ còn giới hạn đối với số ít hơn những ngân hàng. NHNN cũng yêu cầu tất cả ngân hàng phải giảm mức cho vay tiêu dùng bằng tiền mặt xuống tối đa 30% trong sổ cho vay vào tháng 1/2024, đồng thời tăng mức giới hạn dư nợ cho vay trên lượng tiền gửi (LDR) lên con số 85% từ mức 80% hiện tại.

Theo Tundra, dường như NHNN đang cố gắng giảm thanh khoản cho vay tiêu dùng, chủ yếu là trong lĩnh vực BĐS, để tránh mọi khủng hoảng trong trường hợp thị trường BĐS Việt Nam nguội lạnh.

Mặt khác, NHNN quyết định cắt giảm trần lãi suất đối với tiền gửi ngắn hạn và nghiệp vụ thị trường mở (OMO) bớt 50 điểm cơ bản để thúc đẩy tăng trưởng kinh tế. Điều này dẫn đến việc một số ngân hàng đã tuyên bố cắt giảm lãi suất cho vay.

Thừa Vân

FILI

|