|

MBS dự kiến huy động 240 tỷ đồng trái phiếu kỳ hạn 3 năm

Ngày 22/11/2019, HĐQT CTCP Chứng khoán MB (HNX: MBS) thông qua phương án phát hành trái phiếu không chuyển đổi lần 4 năm 2019 với thời gian dự kiến phát hành dự kiến trước 31/12/2019.

Cụ thể, MBS dự kiến phát hành tối đa 240 trái phiếu, mệnh giá 1 tỷ đồng/trái phiếu, tương ứng với tổng giá trị phát hành là 240 tỷ đồng.

Đây là loại trái phiếu không chuyển đổi, không kèm chứng quyền, không có tài sản đảm bảo của MBS, kỳ hạn tối đa 3 năm kể từ ngày chào bán.

Lãi suất trái phiếu dự kiến được thả nổi hoặc cố định hoặc kết hợp giữa thả nổi và cố định. Trả lãi định kỳ tối thiểu 6 tháng/lần. Gốc được thanh toán 1 lần vào ngày đáo hạn.

Số tiền thu được từ đợt phát hành được MBS dùng để bổ sung vào nguồn vốn phục vụ hoạt động kinh doanh và/hoặc cơ cấu lại các khoản nợ của Công ty.

MBS dự kiến sẽ dùng nguồn thu từ dòng tiền hoạt động kinh doanh trực tiếp, lợi nhuận được chia từ các công ty MBS góp vốn và các dòng tiền hợp pháp khác để trả nợ gốc và lãi cho các trái chủ.

Trong 3 năm trở lại đây (từ 2016 - 2018), MBS luôn thanh toán đầy đủ gốc và lãi trái phiếu. ROE của Công ty trong năm 2018 cũng tăng cao đạt gần 13%.

|

Một số chỉ tiêu tài chính của MBS

Nguồn: MBS

|

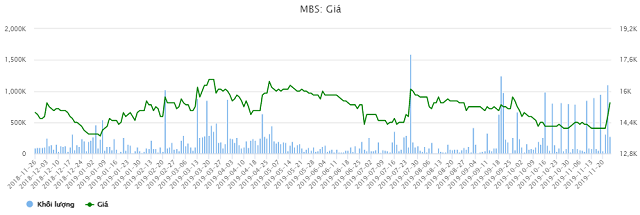

Trên thị trường, từ đầu năm 2019, MBS dao động trong vùng 13,500 đồng/cp - 16,500 đồng/cp. Kết phiên 25/11/2019 đạt 15,600 đồng/cp với khối lượng bình quân 85,000 cổ phiếu/phiên trong 1 năm trở lại đây.

|

Diễn biến giá MBS 1 năm trở lại

|

Như Xuân

FILI

|