|

Chọn cổ phiếu nào khi vừa qua tháng bán?

Các công ty chứng khoán (CTCK) khuyến nghị mua cổ phiếu SZL nhờ tiềm năng tăng trưởng nhanh trong những năm tới; khuyến nghị tích lũy đối với HDG với đánh giá Tập đoàn đang tận dụng cơ hội sau khi Nhà nước thoái vốn để tăng trưởng; VCB nhận được khuyến nghị trung lập dù lợi nhuận vẫn được dự phóng tăng trưởng tích cực.

SZL: Mua với giá mục tiêu 57,000 đồng/cp

CTCK Bảo Việt (BVS) nhận định, triển vọng ngành khu công nghiệp (KCN) tích cực mang lại cơ hội không chỉ doanh nghiệp KCN lớn mà còn doanh nghiệp có quy mô nhỏ nhưng hoạt động ổn định. Trong số đó, CTCP Sonadezi Long Thành (HOSE: SZL) là doanh nghiệp có nhiều tiềm năng và sẽ hưởng lợi trực tiếp từ triển vọng chung của ngành.

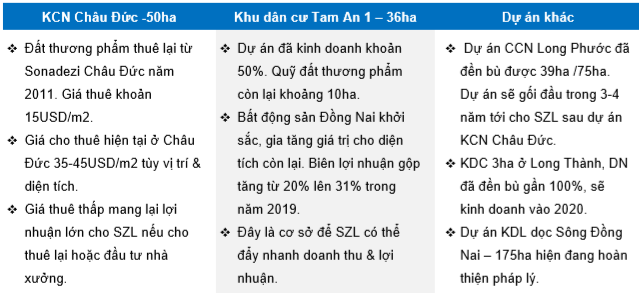

SZL lâu nay có hoạt động kinh doanh ổn định, nhưng tiềm năng tăng trưởng nhanh trong tương lai giờ đang hiện hữu. Cụ thể, diện tích 50 ha ở KCN Châu Đức với giá thuê rất thấp là động lực giúp SZL tăng trưởng nhanh và bền vững trong dài hạn.

Các dự án của SZL

Nguồn: BVS

|

Dự án Khu dân cư Tam An 1 được BVS kỳ vọng sẽ đóng góp nhiều hơn cho SZL trong các năm 2019 - 2020. SZL vẫn còn 10 ha đất thương phẩm tại dự án này. Với giá thị trường hiện tại 4 – 6 triệu đồng/m2, BVS ước tính lợi nhuận trước thuế từ dự án khoảng 100 tỷ đồng sẽ phân bổ trong 3 - 4 năm hoặc nhanh hơn, tùy vào định hướng kinh doanh của SZL.

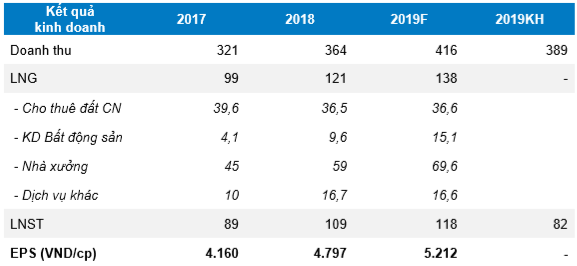

Kế hoạch kinh doanh 2019 được SZL xây dựng khiêm tốn với mục tiêu lãi sau thuế là 82 tỷ đồng, giảm 25% so với năm trước. BVS cho rằng năm 2019 sẽ là năm thành công của SZL. Theo đó, BVS dự phóng lợi nhuận sau thuế 2019 của SZL sẽ là 118 tỷ, tăng 9% so với 2018 và vượt 45% so với kế hoạch 2019.

Dự phóng kết quả kinh doanh của SZL trong năm 2019

Đvt: Tỷ đồng

Nguồn: BVS

|

Đối với nhà đầu tư trung hạn thời gian nắm giữ 12 tháng, BVS khuyến nghị mua cổ phiếu SZL với giá mục tiêu ước tính thận trọng 57,000 đồng/cp.

Đối với nhà đầu tư ngắn hạn, cơ hội giải ngân tốt ở SZL đã đi qua khi giá cổ phiếu tăng 50% so với đầu năm 2019. Nhà đầu tư nên quan sát và chờ các điểm mua tốt nếu thị trường chung có các đợt điều chỉnh trong thời gian tới.

Xem thêm tại đây

VCB: Khuyến nghị trung lập với giá mục tiêu trong một năm là 73,794 đồng/cp

CTCK KIS Việt Nam (KIS) nhận xét lợi nhuận của Ngân hàng TMCP Ngoại thương Việt Nam (HOSE: VCB) sẽ tiếp tục tăng mạnh. Cụ thể, lợi nhuận sau thuế quý 1/2019 của VCB đạt 4,707 tỷ đồng, tăng hơn 34% so với kết quả cùng kỳ năm trước. Thu nhập lãi thuần là 8,499 tỷ đồng, chiếm hơn 72% tổng thu nhập hoạt động (11,768 tỷ đồng).

Áp dụng chuẩn Basel II sớm một năm, VCB có thể sẽ được Ngân hàng Nhà nước (NHNN) cho phép tăng trưởng tín dụng cao hơn. Ngoài ra, đầu tư vào trái phiếu của tổ chức tín dụng (TCTD) khác cũng là một kênh khả thi nhận được lợi suất cao, vì một trong những cách mà các ngân hàng khác cải thiện CAR theo yêu cầu Thông tư 41 là phát hành trái phiếu để tăng vốn cấp 2 và phục vụ các yêu cầu tín dụng kinh doanh.

Ngân hàng đã thành công tăng vốn điều lệ thông qua phát hành cổ phiếu riêng lẻ trị giá 6,200 tỷ đồng cho GIC (Singapore) và Mizuho Bank. Theo KIS, VCB đã tạo nền tảng vốn vững chắc để đáp ứng yêu cầu về an toàn vốn theo Hiệp định Basel II cũng như khẳng định vị thế dẫn đầu trong ngành ngân hàng Việt Nam.

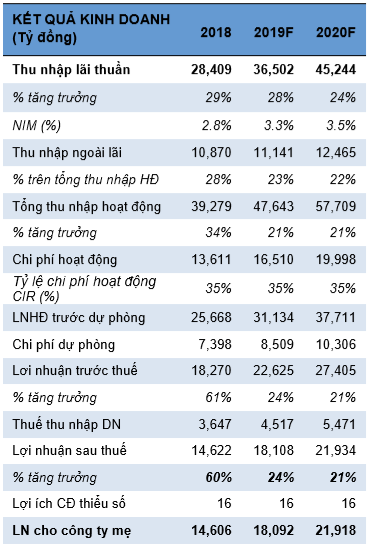

KIS dự phóng lợi nhuận trước thuế của VCB là 22,625 tỷ đồng trong 2019, và 27,405 tỷ đồng vào 2020.

Dự phóng kết quả kinh doanh của VCB giai đoạn 2019 -2020

Nguồn: KIS

|

KIS khuyến nghị trung lập đối với cổ phiếu VCB vì 5 lý do: (1) Lợi thế do áp dụng Basel II sớm một năm; (2) lợi thế cạnh tranh vốn so với các ngân hàng khác trên thị trường; (3) hoạt động tín dụng liên tục tăng trưởng cùng với việc cải thiện chất lượng tín dụng và chính sách dự phòng nghiêm ngặt; (4) thu hồi nợ xấu hiệu quả; và (5) cải thiện chi phí hoạt động.

KIS ước đoán giá cổ phiếu của VCB sẽ đạt 73,794 đồng/cp vào cuối năm 2019 và 89,630 đồng/cp vào cuối năm 2020.

Xem thêm tại đây

HDG: Tích lũy với giá mục tiêu 46,500 đồng/cp

CTCK Rồng Việt (VDS) cho biết, mảng bất động sản đóng góp chủ đạo trong kết quả kinh doanh quý 1/2019 của CTCP Tập đoàn Hà Đô (HOSE: HDG). Quý 2/2019, HDG đặt kế hoạch mở bán dự án bất động sản và vận hành dự án điện mặt trời đầu tiên.

VDS ước tính doanh thu và lợi nhuận ròng quý 2/2019 của HDG sẽ lần lượt là 834 tỷ đồng và 93 tỷ đồng. Sự suy giảm lợi nhuận ròng do điểm rơi trong việc ghi nhận mảng bất động sản.

Trong khi đó, doanh thu sẽ ghi nhận mức giảm ít hơn nhờ sự đóng góp của phân khúc xây dựng. Theo kế hoạch, HDG sẽ có khoảng thời gian nửa cuối năm 2019 bận rộn với việc ra mắt các dự án bất động sản như Hado Dragon City và Nongtha Central Park.

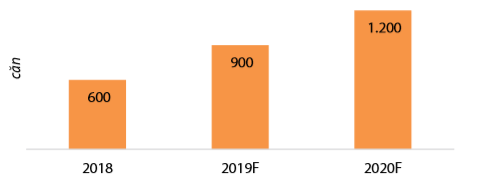

Số lượng căn hộ bàn giao

Nguồn: HDG, VDS

|

Việc đưa vào vận hành thương mại dự án điện mặt trời đầu tiên Hồng Phong 4 trong tháng 6/2019 tuy không đóng góp lợi nhuận đáng kể, nhưng sẽ là “bàn đạp” cho các dự án năng lượng tái tạo sắp tới của HDG. Tập đoàn cũng đang trong quá trình tiến hành nghiên cứu đánh giá khả thi các dự án điện gió và điện mặt trời khác, với tổng công suất nghiên cứu lên tới 300 - 400MW. Ngoài ra, việc khai thác quỹ đất Nam An Khánh (Hado Dragon City) trong tương lai cũng sẽ là tín hiệu tốt, mang lại dòng vốn tài trợ cho chi phí phát triển các dự án năng lượng.

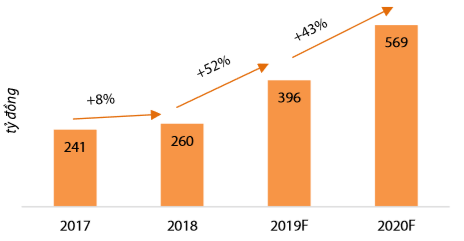

Lợi nhuận gộp cho mảng năng lượng

Nguồn: HDG, VDS

|

HDG đang trong giai đoạn tích cực theo đuổi tăng trưởng nhằm tận dụng cơ hội kể từ sau thời điểm Nhà nước thoái vốn.

Nhìn chung, VDS tin tưởng rằng HDG đang đi đúng hướng đối với việc gia tăng tỷ lệ sở hữu trong cả các dự án bất động sản và năng lượng.

VDS khuyến nghị tích lũy cổ phiếu HDG với giá mục tiêu 46,500 đồng/cp.

Xem thêm tại đây

---

Khuyến nghị mua bán cổ phiếu của các công ty chứng khoán được trích dẫn lại có giá trị như một nguồn thông tin để nhà đầu tư tham khảo cho các quyết định đầu tư. Các khuyến nghị này có thể có những xung đột lợi ích với nhà đầu tư.

Vĩnh Thịnh

FILI

|