|

Ẩn đằng sau quý tăng mạnh nhất trong 1 thập kỷ của các tài sản rủi ro là nỗi sợ hãi bao trùm

Sau khi góp phần tạo ra quý 1 tăng mạnh nhất trong ít nhất 1 thập kỷ ở nhiều loại tài sản, bao gồm chứng khoán, tín dụng và giá dầu thô, hàng tá nhà đầu tư bỗng giật mình nhìn lại và cảm thấy lo lắng khôn nguôi.

Ẩn đằng sau đà tăng mạnh của quý 1/2019 là nỗi lo ngại ngày càng tăng từ nhà đầu tư, phải chăng các tài sản rủi ro cao đã tăng hơi quá trớn?

Thị trường chứng khoán toàn cầu khép lại quý 1/2019 bằng đà tăng mạnh mẽ là thế, nhưng tâm lý lạc quan đã dần bị thay thế bởi những nỗi lo lắng khôn nguôi, thể hiện rõ nhất ở làn sóng đổ xô vào trái phiếu – một yếu tố đã đẩy lợi suất trái phiếu an toàn nhất thế giới (trái phiếu Chính phủ Mỹ) xuống mức thấp nhất trong nhiều năm.

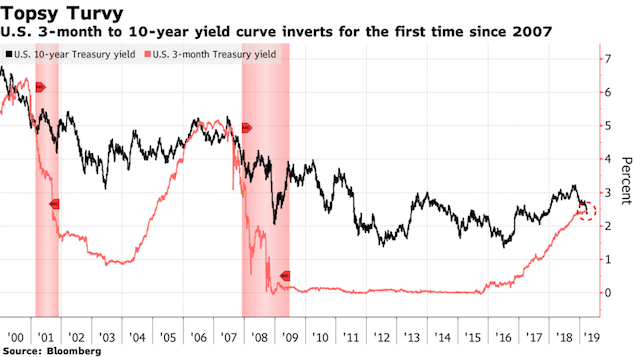

Không những thế, điều này còn thể hiện ở trái phiếu Chính phủ Đức khi nhà đầu tư đổ xô mua trái phiếu này bằng mọi giá, ngay cả khi họ mất tiền khi nắm giữ chúng. Nó còn thể hiện qua hiện tượng đường cong lợi suất bị đảo ngược, kéo theo đó là tình trạng biến động khôn lường trên các thị trường và những cuộc tranh cãi sau đó. Nhà đầu tư nhanh chóng rút khỏi chứng chỉ quỹ ETF vốn rất nhạy cảm với những đợt suy thoái mang tính chu kỳ.

“Thị trường đang tỏ ra lo ngại”, Sophie Huynh, Chiến lược gia đầu tư tài sản chéo tại Societe Generale ở Luân Đôn, cho hay. “Niềm tin bỗng mất dạng”.

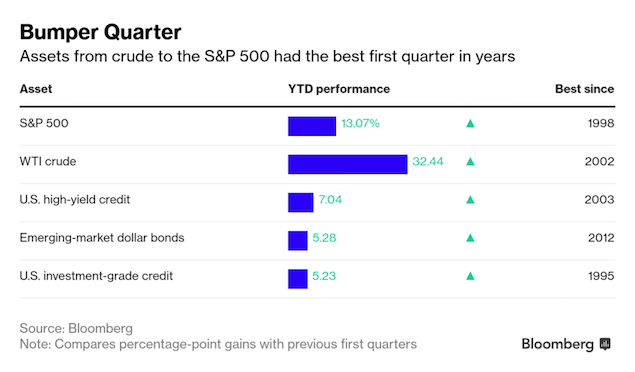

Lo lắng cũng phải thôi khi thị trường đã tăng quá mạnh, cụ thể chỉ số S&P 500 nhảy vọt 13%, trái phiếu rác ở Mỹ tăng 7% và giá dầu bứt phá 32%.

Đà tăng mạnh như thế này thường gieo rắc những hạt giống của sự bất ổn và nỗi hoài nghi.

Đối với công ty Pacific Investment Management, đà tăng ở những tài sản rủi ro cao đã đi quá xa. Quỹ quản lý 1.7 ngàn tỷ USD này hiện đang “giảm tỷ trọng ở khoản tín dụng doanh nghiệp” và tỏ ra “thận trọng” về cổ phiếu.

Joachim Fels, Cố vấn kinh tế toàn cầu tại Pacific Investment Management, nhận định: “Chúng tôi hơi lo ngại về các tài sản rủi ro cao ở giai đoạn này, nhất là khi xét tới đà tăng của chúng từ đầu năm tới nay”.

Nhìn qua thị trường trái phiếu, các nhà đầu tư sẽ có thêm lý do để lo ngại. Đây là quý mà trong đó Cục Dự trữ Liên bang Mỹ (Fed) và các nhà hoạch định chính sách khác trên khắp thế giới né xa lập trường thắt chặt chính sách tiền tệ, buộc nhà đầu tư phải suy nghĩ lại về triển vọng tăng trưởng kinh tế và lạm phát.

Trong lúc nhà đầu tư vội vã tìm kiếm sự an toàn ở trái phiếu Chính phủ Mỹ, chênh lệch lợi suất giữa trái phiếu Chính phủ Mỹ kỳ hạn 10 năm và 3 tháng chuyển sang phạm vi âm lần đầu tiên kể từ năm 2007 – càng khiến nhà đầu tư thêm lo lắng về tăng trưởng.

Tuy vậy, lập trường “bồ câu” hơn từ các nhà lãnh đạo NHTW cũng là yếu tố chính thúc đẩy đà tăng của nhiều loại tài sản trong năm 2019. Các nhà hoạch định chính sách thể hiện họ sẵn sàng chuyển sang hỗ trợ cho thị trường và đây là lý do chính thôi thúc nhiều nhà đầu tư bỏ qua những nghi ngờ và tiếp tục mua vào.

Các quan chức Fed phát tín hiệu không nâng lãi suất trong năm 2019, còn Ngân hàng Trung ương châu Âu (ECB) kéo dài cam kết duy trì mức lãi suất thấp kỷ lục. Ở một nơi khác, các nhà hoạch định chính sách Trung Quốc đang triển khai các gói kích thích tài khóa và tiền tệ để vực dậy tăng trưởng – vốn đang suy giảm vì cuộc chiến thương mại với Mỹ.

“Các nhà hoạch định chính sách muốn ngăn chặn đà suy giảm và họ sẽ thành công – ít nhất là trong một khoảng thời gian”, Charlie Morris, Trưởng bộ phận quản lý tài sản tại Atlantic House Fund Management ở Luân Đôn, cho hay. Ông Morris đang mua trái phiếu kỳ hạn 30 năm, đồng thời đầu tư phần còn lại vào vàng và cổ phiếu. “Nhà đầu tư đang ngồi trên một đống trái phiếu. Họ chứng kiến quan điểm bi quan và chẳng còn cách nào khác, họ buộc phải mua vì nền kinh tế sẽ được hỗ trợ nhờ các chính sách”.

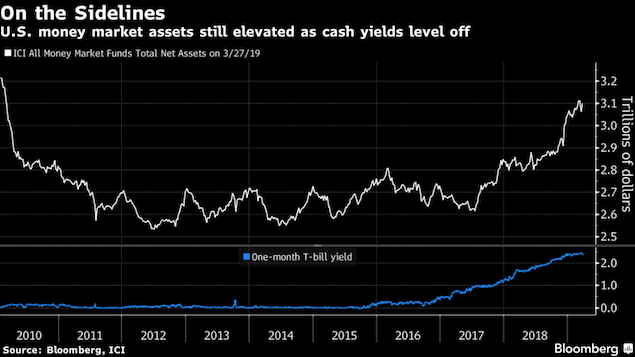

Tổng tài sản trong các quỹ thị trường tiền tệ vẫn ở mức 3 ngàn tỷ USD, theo dữ liệu do Bloomberg tổng hợp. Đây gần mức cao nhất kể từ năm 2010.

Lượng trái phiếu này không mang lại lợi suất quá cao trong năm 2019, trong đó trái phiếu Chính phủ Mỹ kỳ hạn 3 tháng mang lại lợi suất chỉ 0.6%. Kết quả của cuộc thăm dò mới nhất từ Bank of America cho thấy các nhà quản lý quỹ trên toàn cầu đã giảm lượng tiền mặt và tương đương tiền từ 4.8% (1 tháng trước) xuống 4.6%.

Trong khi đó, đà tăng của giá hàng hóa, từ dầu cho tới đồng, cho thấy nhà đầu tư đang đặt cược vào một đà hồi phục xuất phát từ chính sách ở Trung Quốc, ít nhất là vậy. Trung Quốc đang là người mua nguyên vật liệu thô lớn nhất trên thế giới.

Đà hồi sinh của Trung Quốc đóng vài trò cực kỳ quan trọng trong chiến lược đầu tư của Christophe Donay, Trưởng bộ phận phân bổ tài sản và nghiên cứu vĩ mô tại Pictet Wealth Management. Ông kỳ vọng việc ngưng leo thang căng thẳng thương mại và tác động tích cực từ các gói kích thích kinh tế sẽ giúp Trung Quốc hồi sinh.

“Tất cả động cơ của chính sách kinh tế Trung Quốc đều được dùng tới”, Donay cho biết. Ông đã giảm tỷ trọng phân bổ cho trái phiếu Chính phủ xuống còn 10% từ mức 30% trong vài năm gần đây. “Chúng tôi đang trông chờ vào một đà hồi phục sau tình trạng giảm tốc tạm thời vì tác động của chiến tranh thương mại. Chúng tôi hy vọng Mỹ và Trung Quốc sẽ tiến tới thỏa thuận đình chiến thương mại vào tháng 4/2019 và điều này có thể giúp khu vực đồng tiền chung châu Âu (Eurozone) và Mỹ”.

Tuy vậy, vẫn còn đó nỗi lo về mùa báo cáo tài chính đầy khó khăn. Đà giảm tốc về lợi nhuận doanh nghiệp là một trong những nguyên nhân chính dẫn tới tình trạng bán tống bán tháo trong quý 4/2018. Nhà đầu tư đang cực kỳ cảnh giác trước các tín hiệu giảm tốc mạnh hơn khi các kết quả lợi nhuận quý 1/2019 được tung ra.

Điều này cũng dập tắt nỗi phấn khích của nhà đầu tư dành cho cổ phiếu. Ngay cả khi một chỉ số bám sát cổ phiếu toàn cầu ghi nhận quý tăng mạnh nhất trong 7 năm, nhà đầu tư đã rút 79 tỷ USD ra khỏi các quỹ cổ phiếu, theo Bank of America. Một chỉ số MSCI theo dõi các cổ phiếu chất lượng - những công ty có bảng cân đối kế toán mạnh - đã tăng hơn 14% trong năm nay, cao hơn mức tăng của những công ty có tình hình tài chính yếu hơn.

Diễn biến trên khắp thị trường tín dụng trong quý này có vẻ khá thuận lợi cho các công ty đang mắc nợ. Chi phí đi vay dường như giảm trên diện rộng, ngay cả đối với các công ty phát hành trái phiếu có lợi suất cao. Trái phiếu doanh nghiệp có lợi suất cao tại Mỹ ghi nhận một trong những quý 1 tốt nhất trong ít nhất 2 thập kỷ.

Mặc dù một phần nhu cầu đối với trái phiếu lợi suất cao xuất phát từ việc nhà đầu tư đổ xô tìm kiếm lợi suất trong một thế giới lãi suất âm, nhưng tâm lý yêu thích tài sản có rủi ro cao là hoàn toàn trái ngược với những nỗi lo về kinh tế - vốn là nguyên nhân dẫn tới đà giảm mạnh của lợi suất trái phiếu Chính phủ. Một lần nữa, một số chuyên gia có thể kết luận rằng tài sản rủi ro có lẽ đã tăng đủ cao.

Vũ Hạo (Theo Bloomberg)

FiLi

|