|

Nỗi lo thanh khoản tiền đồng

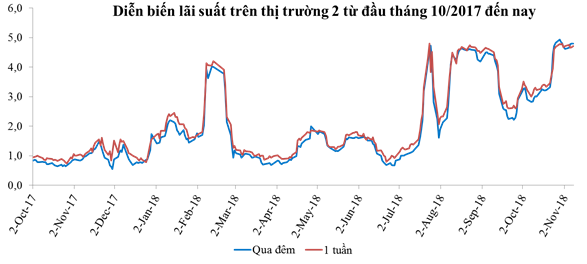

Thanh khoản hệ thống đã thôi dồi dào và đang chịu không ít áp lực trong tình hình hiện nay, thể hiện qua mặt bằng lãi suất có xu hướng dâng lên dù Ngân hàng Nhà nước (NHNN) đã liên tiếp bơm ròng trong thời gian qua. Liệu diễn biến kế tiếp sẽ ra sao, đặc biệt là khi cuối năm nhu cầu vốn càng tăng mạnh?

Căng thẳng tiền đồng

Nếu như cùng thời điểm này giai đoạn năm trước, lãi suất qua đêm trên thị trường liên ngân hàng vẫn ổn định ở mức thấp dưới 1%, thì hiện tại các ngân hàng đang phải vay mượn qua đêm với mức lãi suất ngày càng tiến gần đến vùng 5%. Đây là một trong những dấu hiệu rõ ràng cho thấy thanh khoản tiền đồng của hệ thống đã trở nên căng thẳng.

Điều đáng lưu ý là dù trong tháng 10, NHNN có 4 tuần bơm ròng liên tiếp, với tổng giá trị lên đến 87,649 tỷ đồng, riêng trong tuần cuối tháng 10 là 46,414 tỷ đồng, nhưng vẫn không đủ để giúp lãi suất trên thị trường 2 hạ nhiệt. Và với mức bơm ròng mạnh mẽ như thế, lần đầu tiên kể từ tháng 2 đầu năm, khối lượng OMO lưu hành đã vượt khối lượng tín phiếu, đánh dấu sự trở lại của thời kỳ bơm tiền sau một thời gian dài NHNN hút tiền thông qua phát hành tín phiếu khối lượng lớn.

Lãi suất trên thị trường 2 thời điểm này cùng kỳ năm rước vẫn ổn định ở mức rất thấp

|

Cụ thể nếu như thời điểm cuối tháng 6, khối lượng hút ròng lũy kế tính từ đầu năm vẫn còn hơn 150 ngàn tỷ đồng, thì sau giai đoạn bơm ròng liên tiếp gần đây, trạng thái hút ròng đã chuyển thành bơm ròng lũy kế tính từ đầu năm là hơn 11.5 ngàn tỷ đồng tính đến tuần cuối tháng 10. Như vậy, so với thời điểm cuối quý 2, giá trị bơm ròng trong quý 3 và tháng đầu quý 4 đã lên tới 162 ngàn tỷ đồng. Còn nếu so với thời điểm cùng kỳ năm ngoái vẫn hút ròng 54 ngàn tỷ đồng, thì con số bơm ròng hiện nay cũng đủ cho thấy thanh khoản hệ thống đang chịu áp lực như thế nào.

Và không chỉ lãi suất trên thị trường 2 dâng lên, mà động thái liên tiếp điều chỉnh tăng lãi suất huy động VNĐ của các ngân hàng thời gian qua càng củng cố cho nhận định sự thiếu hụt thanh khoản tại các ngân hàng. Và với nhu cầu vốn mùa cao điểm cuối năm, thì thanh khoản của hệ thống khả năng sẽ càng đối mặt với căng thẳng gia tăng từ nay cho đến trước tết Nguyên đán, nếu như nhà điều hành không có các chính sách hỗ trợ phù hợp cho hệ thống.

Dư nợ ngoại tệ chuyển thành VNĐ

Qua các số liệu công bố, có thể thấy rõ lượng tiền gửi vào hệ thống ngân hàng đang chậm lại. Cụ thể nếu như cuối quý 2, tăng trưởng huy động vốn theo số liệu của Ủy bán giám sát tài chính quốc là 8%, cao hơn đáng kể so với tăng trưởng tín dụng là 6.5%, thì trong quý 3 đã có sự đảo chiều khi tăng trưởng huy động cuối tháng 9 chỉ còn 9.15%, thấp hơn so với con số tăng trưởng tín dụng là 9.52%. Thực tế tại nhiều ngân hàng, con số tăng trưởng tín dụng cũng cao hơn nhiều tăng trưởng huy động vốn trong 9 tháng đầu năm nay.

|

Theo quy định thì các doanh nghiệp xuất khẩu sẽ phải tất toán các hợp đồng vay ngoại tệ chậm nhất vào cuối năm nay. Dĩ nhiên, điều này không có nghĩa là doanh nghiệp hoàn trả sạch sẽ các khoản vay, mà sẽ cơ cấu các khoản nợ từ ngoại tệ sang tiền đồng, khi mà hoạt động kinh doanh của nhóm doanh nghiệp này vẫn phụ thuộc rất lớn vào vốn vay ngân hàng. Do đó, một lượng lớn khoản vay ngoại tệ cũng sẽ được chuyển thành dư nợ tiền đồng, do đó càng làm tăng nhu cầu vốn VNĐ.

|

Chẳng những vậy, trong cơ cấu loại tiền cho vay cũng có sự thay đổi mạnh mẽ, với dư nợ tiền đồng tăng mạnh trở lại, trong khi dư nợ ngoại tệ giảm dần càng khiến cung cầu vốn tiền đồng của ngân hàng đứng trước khả năng thiếu hụt. Thứ nhất là do thị trường ngoại hối biến động mạnh trong quý 3, trong khi các dự báo cũng cho thấy tỷ giá sẽ tiếp tục chịu áp lực trong tương lai, khiến các doanh nghiệp có tâm lý ngại vay ngoại tệ do lo ngại gánh lấy thiệt hại vì rủi ro tỷ giá.

Thực tế diễn biến cho thấy đồng USD trên thị trường quốc tế đang tăng mạnh trở lại trong những ngày gần đây so với các đồng tiền chính khác, với chỉ số USD Index đã vượt mốc 97 và hướng đến mức cao nhất kể từ tháng 6/2017 đến nay. Với nền kinh tế Mỹ tiếp tục tăng trưởng mạnh mẽ và lộ trình tăng lãi suất của Cục dự trữ liên bang không thay đổi, thì đồng USD khả năng tiếp tục duy trì xu hướng đi lên.

Thứ hai là theo quy định thì các doanh nghiệp xuất khẩu sẽ phải tất toán các hợp đồng vay ngoại tệ chậm nhất vào cuối năm nay. Dĩ nhiên, điều này không có nghĩa là doanh nghiệp hoàn trả sạch sẽ các khoản vay, mà sẽ cơ cấu các khoản nợ từ ngoại tệ sang tiền đồng, khi mà hoạt động kinh doanh của nhóm doanh nghiệp này vẫn phụ thuộc rất lớn vào vốn vay ngân hàng. Do đó, một lượng lớn khoản vay ngoại tệ cũng sẽ được chuyển thành dư nợ tiền đồng, do đó càng làm tăng nhu cầu vốn VNĐ.

Một lượng vốn lớn bị rút ra

Đứng ở góc độ vĩ mô, nếu như cùng kỳ năm ngoái NHNN đã mua vào một lượng ngoại tệ lớn, theo đó một lượng tiền đồng tương ứng được bơm ra hệ thống đã phần nào hỗ trợ thanh khoản cho các ngân hàng, thì diễn biến năm nay lại ngược lại. Cụ thể nếu như những tháng đầu năm nay, NHNN vẫn duy trì xu hướng mua ròng ngoại tệ để gia tăng dự trữ ngoại hối, thì trong 3 tháng trở lại đây cơ quan này đã phải bán ngoại tệ để can thiệp và ổn định tỷ giá.

Nếu như theo số liệu báo cáo của Chính phủ trước Quốc hội tại phiên khai mạc kỳ họp thứ 5, Quốc hội khoá 14 sáng ngày 21/5, con số dự trữ ngoại hối thời điểm đó là 63.5 tỷ USD, thì con số gần đây mà Thống đốc NHNN Lê Minh Hưng báo cáo trước Quốc Hội vào hôm 23/10 chỉ còn khoảng 60 tỷ USD. Như vậy, lượng ngoại tệ bán ra trong thời gian qua xấp xỉ ở 3.5 tỷ USD, tương ứng với lượng lớn vốn tiền đồng bị hút ra khỏi thị trường là hơn 81 ngàn tỷ đồng.

Ngoài ra, các ngân hàng cũng có thể đối mặt với lượng vốn từ ngân sách nhà nước bị rút ra mạnh trong những tháng cuối năm, khi tiến độ giải ngân vốn cho các dự án đầu tư công buộc phải đẩy nhanh hơn để đạt kế hoạch. Cần biết rằng lượng tiền gửi ngân sách trong thời gian qua đã phần nào giúp thanh khoản của hệ thống dồi dào.

Bên cạnh đó, các yếu tố như nhu cầu vốn để đáp ứng những quy định, tỷ lệ an toàn vốn mới sắp có hiệu lực, áp lực lạm phát hay diễn biến đồng nhân dân tệ liên tiếp bị phá giá tác động giảm giá tương tự lên tiền đồng cũng sẽ khiến mặt bằng lãi suất biến động khó lường, bên cạnh những nỗi lo về thanh khoản từ nay đến hết năm.

Phan Thụy

FILI

|