|

Ngân hàng nào hụt bớt tiền trong nửa đầu năm 2018?

Trong nửa đầu năm 2018, dòng tiền lưu chuyển thuần của nhiều nhà băng âm một lượng không nhỏ. Nguyên nhân nào khiến tiền chảy ra khỏi nhà băng, hao hụt đáng kể so với đầu năm?

Thông thường dòng tiền vào - ra lớn nhất của các ngân hàng chủ yếu từ thu nhập lãi - chi phí lãi và cho vay - tiền gửi khách hàng. Nếu ngân hàng đẩy mạnh cho vay, phần tiền tăng thêm từ tiền gửi khách hàng không đủ bù cho lượng tăng thêm do cho vay cũng là một yếu tố khiến dòng tiền thuần trong kỳ bị hao hụt. Tuy nhiên ngoài tác động từ dòng tiền lớn này, còn có những trường hợp đặc biệt cũng khiến tiền của nhiều nhà băng vơi bớt trong nửa đầu năm do giảm tiền gửi của Kho bạc Nhà nước, tăng đầu từ chứng khoán, hay phải thanh toán công nợ hoạt động/giảm tiền vay các TCTD khác…

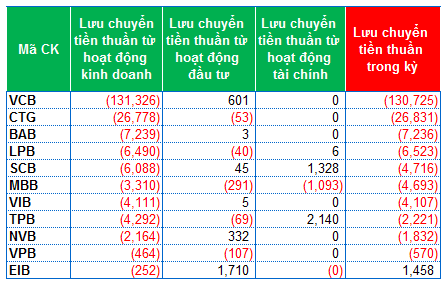

Bảng lưu chuyển tiền thuần trong kỳ của một số ngân hàng trong nửa đầu năm 2018 (Đvt: Tỷ đồng)

|

Trong các ngân hàng đã công bố BCTC, bị rút tiền mạnh nhất hệ thống trong nửa đầu năm 2018 là hai “ông lớn” của ngành: Vietcombank (VCB) và VietinBank (CTG). Đây cũng là hai ông lớn rất dồi dào năng lượng khi dòng tiền chi ra trả lãi chỉ bằng 50 - 55% tiền thu vào từ lãi (và các khoản thu tương tự). Riêng với CTG còn hút thêm được lượng lớn tiền gửi từ khách hàng, dư sức bù khoản tăng cho vay. Thế nhưng dòng tiền thuần của hai “ông lớn” này vẫn âm!

Với VCB, dòng tiền thuần từ hoạt động kinh doanh âm đến hơn 131,000 tỷ đồng, tác động mạnh nhất là do giảm các khoản nợ Chính phủ và NHNN 99,684 tỷ đồng, chủ yếu do Kho bạc Nhà nước rút tiền gửi, trong khi khoản mục này cùng kỳ năm trước tăng 16,510 tỷ đồng. Ngoài ra, các khoản khác kéo âm dòng tiền thuần của VCB còn đến từ việc tăng cho vay khách hàng, tăng đầu tư vào tín phiếu/chứng khoán nợ do TCTD phát hành trong khi giảm các khoản tiền gửi/vay các tổ chức tín dụng. Cùng với việc sụt giảm mạnh dòng tiền thuần, tài sản của VCB đã rơi khỏi mốc 1 triệu tỷ đồng.

Còn tiền thuần tại CTG cũng vơi đi trong nửa đầu năm hơn 26,800 tỷ đồng, chủ yếu là tăng cho vay 74,200 tỷ đồng, giảm các khoản tiền gửi/vay các TCTD gần 40,000 tỷ đồng (trong khi cùng kỳ tăng 34,000 tỷ đồng. Bên cạnh đó, CTG còn thanh toán khoản công nợ hoạt động hơn 74,600 tỷ đồng trong khi cùng kỳ năm trước chỉ khoảng hơn 2,600 tỷ đồng.

Cũng rất dồi dào tiền lãi thuần từ cho vay, khoản chi ra để trả lãi vay của MB (MBB) và VPBank (VPB) chỉ chiếm từ 35 - 40% tiền thu từ lãi (và các khoản thu nhập tương tự). Với MBB, ngoài việc tăng mạnh cho vay khách hàng, dòng tiền thuần của nhà băng này còn bị ảnh hưởng đáng kể bởi tăng đầu tư chứng khoán (mà chủ yếu là trái phiếu) do TCTD và tổ chức kinh tế phát hành (giảm trái phiếu Chính phủ). Trong kỳ, MBB cũng chi ra gần 1,100 tỷ để trả cổ tức cho cổ đông. Đặc biệt trường hợp của MBB còn bị âm đồng thời cả 3 khoản mục lưu chuyển tiền thuần kinh doanh, đầu tư và tài chính khiến tổng lưu chuyển tiền thuần trong kỳ âm đến gần 4,700 tỷ đồng. Còn VPB do giảm các khoản tiền gửi/vay các TCTD và giảm phát hành giấy tờ có giá, trong đó, vay các TCTD/tổ chức tài chính khác giảm từ 30,200 tỷ xuống mức 20,600 tỷ đồng. Trong kỳ, dòng tiền thuần của VPB âm hơn 570 tỷ đồng.

Không có nguồn tiền lớn thu thuần từ lãi “xông xênh” như nhiều nhà băng khác, Bắc Á (BAB) và SCB khá eo hẹp từ khoản này.

Trong đó, tiền chi trả lãi của SCB chiếm đến 98% tiền lãi thu được, thậm chí tại BAB dòng tiền chi ra trả lãi (2,620 tỷ) còn vượt dòng tiền vào (2,540 tỷ đồng). BAB ngoài tăng cho vay khách hàng 4,100 tỷ còn giảm tiền gửi/vay các TCTD 4,900 tỷ đồng. Còn SCB tăng mạnh cho vay khách hàng (gần gấp đôi khoản tăng từ tiền gửi khách hàng) và còn tăng mạnh về tài sản hoạt động làm giảm dòng tiền của Ngân hàng (các khoản phải thu, lãi/phí phải thu tăng hơn 13,500 tỷ đồng).

Riêng với Eximbank (EIB), mặc dù tổng lưu chuyển tiền thuần Ngân hàng dương nhưng thực tế chỉ có lưu chuyển tiền thuần từ hoạt động đầu tư dương do tiền thu về từ hoạt động đầu tư góp vốn vào đơn vị khác 1,788 tỷ đồng (chủ yếu nhờ việc thoái khoản đầu tư vào cổ phiếu Sacombank), trong khi dòng tiền từ hoạt động kinh doanh và hoạt động tài chính lại âm. Phần lớn là do giảm tiền gửi của khách hàng hơn 3,300 tỷ đồng và giảm phát hành giấy tờ có giá 3,000 tỷ đồng. Do dòng tiền thu về từ hoạt động kinh doanh không đủ bù đắp dòng tiền chi ra, khiến lưu chuyển tiền thuần từ hoạt động kinh doanh của EIB âm gần 251 tỷ đồng.

Hàn Đông

FILI

|