|

Cổ phiếu ngân hàng, bất động sản nào có thể đưa vào tầm ngắm?

Báo cáo cập nhật của các công ty chứng khoán (CTCK) khuyến nghị mua đối với cổ phiếu MBB, CEO; khả quan đối với cổ phiếu CTG, NVL và phù hợp thị trường đối với cổ phiếu HDB.

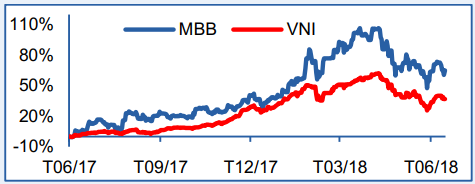

MBB: Mua với giá mục tiêu 40,000 đồng/cp

CTCK Bản Việt (VCSC) đưa ra khuyến nghị mua dành cho Ngân hàng TMCP Quân đội (HOSE: MBB) và điều chỉnh tăng giá mục tiêu lên 40,000 đồng/cp.

VCSC tiếp tục giữ quan điểm khả quan đối với việc tăng NIM vì: (1) Tỷ trọng tín dụng bán lẻ gia tăng có thể tiếp tục tăng lợi suất; (2) CASA mạnh góp phần giúp ổn định chi phí huy động vốn.

Ban lãnh đạo MBB nhấn mạnh nỗ lực để tăng các nguồn thu nhập phí với tỷ lệ thu nhập phí ròng quý 1/2018 tăng 35.5% so với cùng kỳ năm ngoái. VCSC dự báo thu nhập phí ròng 2018 sẽ tăng 48% nhờ dịch vụ bảo hiểm, ngân hàng số và các sản phẩm thẻ cải thiện.

VCSC đánh giá với triển vọng khả quan nhờ ROA cải thiện, MBB giao dịch tại mức PBR 2018 là 1.6 lần, khá hấp dẫn so với trung vị các ngân hàng Việt Nam ở mức 1.8 lần.

Xem thêm tại đây

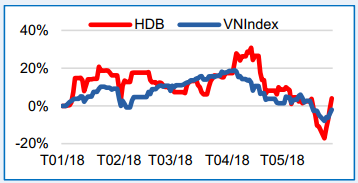

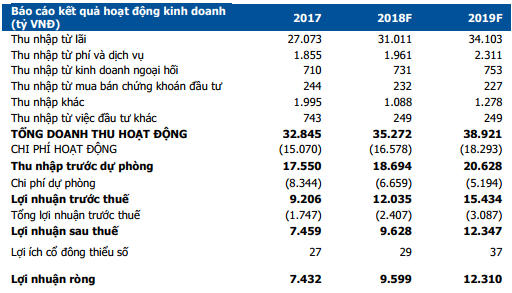

HDB: Phù hợp thị trường với giá 39,800 đồng/cp

VCSC cũng vừa công bố báo cáo lần đầu dành cho Ngân hàng TMCP Phát triển TPHCM (HOSE: HDB) với khuyến nghị phù hợp thị trường ở mức giá 39,800 đồng/cp với tổng mức sinh lời 5.7%, bao gồm lợi suất cổ tức, lợi suất quasi-dividend là 7.2% (đến từ mua lại cổ phiếu liên quan đến hoạt động M&A là 13,000 đồng/cp).

VCSC kỳ vọng thu nhập từ lãi thuần hợp nhất của HDB sẽ tăng với tốc độ tăng trưởng kép 21.4% giai đoạn 2017-2020 và là yếu tố chính trong tổng thu nhập từ hoạt động kinh doanh (TOI) với khoảng 88% tỷ trọng, trong khi VCSC không nhận thấy triển vọng khả quan cho thu nhập ngoài lãi (NOII) trong trung hạn.

VCSC dự báo danh mục cho vay tài chính tiêu dùng của HD Saison và danh mục cho vay bán lẻ của ngân hàng mẹ HDB sẽ tăng với CAGR lần lượt là 22.6% và 28.2% trong giai đoạn 2017-2020.

HDB hiện đang giao dịch với P/B dự phóng 2.6 lần so với các mức của VPB, các ngân hàng ở thị trường mới nổi và cận biên lần lượt là 2.1 lần, 1.8 lần và 2.6 lần.

Xem thêm tại đây

CTG: Khả quan với giá mục tiêu 30,700 đồng/cp

CTCK MB (MBS) khuyến nghị khả quan dành cho Ngân hàng TMCP Công Thương Việt Nam (HOSE: CTG) với giá mục tiêu 30,700 đồng/cp.

MBS đánh giá với lợi thế về vốn, nhận diện thương hiệu cao, hệ thống mạng lưới chi nhánh rộng của một ngân hàng TMCP nhà nước cũng như chất lượng tài sản tốt, lợi nhuận sau thuế (LNST) của ngân hàng trong năm 2018 dự phóng tăng trưởng 29% so với năm trước, tăng trưởng ấn tượng so với những ngân hàng TMCP nhà nước khác. ROEA năm 2018 và 2019 được dự báo đạt tương ứng 14.6% và 16.8%.

Tuy nhiên, MBS cho rằng tỷ lệ sở hữu cổ đông nước ngoài (FOL) ở mức trần và những khó khăn trong các giải pháp tăng vốn làm giới hạn khả năng tăng trưởng của ngân hàng.

Xem thêm tại đây

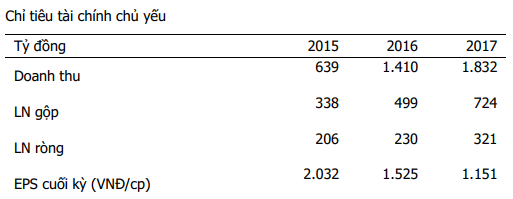

CEO: Mua với ước tính giá trị hợp lý 15,200 đồng/cp

CTCK VietinBank (CTS) dự báo năm 2018, doanh thu thuần của CTCP Tập đoàn C.E.O (HNX: CEO) đạt 2,372 tỷ đồng (+29% so với năm trước). Tỷ suất lợi nhuận gộp năm 2018 đạt khoảng 941 tỷ đồng. LNST hợp nhất đạt 417 tỷ đồng, tương ứng EPS 2018 ước đạt 1,496 đồng/cp.

CEO đã tích lũy quỹ đất lớn tại các tỉnh có tốc độ phát triển nhanh: Phú Quốc 450 ha, đảo Cái Rồng - Vân Đồn - Quảng Ninh gồm 300 ha, Hà Nam 126 ha... lợi thế quỹ đất lớn giúp CEO có tiềm năng phát triển dài hạn. Theo đánh giá của CTS, Phú Quốc và Vân Đồn nằm trong “8 Khu kinh tế ven biển trọng điểm tập trung đầu tư phát triển từ nguồn ngân sách Nhà nước giai đoạn 2016-2020”. Các Khu kinh tế ven biển này đang được hưởng các chính sách đặc biệt để phát triển như: Ưu đãi về điều kiện kinh doanh (thời hạn cho thuê đất tối đa 70 năm, giảm – ưu đãi thuế) hiện không kém nhiều so với chính sách về đặc khu. Ngoài ra, các quỹ đất này nằm ở vị trí tự nhiên thuận lợi: Phú Quốc chỉ cách 2 giờ bay tới các thủ đô của khối trong Asean – tiếp cận thị trường 700 triệu dân, 150km bờ biển, nắng ấm quanh năm, đã được đầu tư cơ sở vật chất: Sân bay quốc tế, cảng biển quốc tế; Vân Đồn vị trí gần các nước trong Asean và Trung Quốc – tiếp cận thị trường 3 tỷ dân, đã được đầu tư cảng hàng không quốc tế và kết nối thuận lợi cả đường không, biển và đường bộ. Vì vậy, Phú Quốc và Vân Đồn đều sẵn có tiềm năng tăng trưởng nhanh mà chưa cần tính đến chính sách đặc khu.

Bằng phương pháp so sánh P/E và NAV, CTS ước tính giá trị hợp lý của CEO đạt 15,200 đồng/cp cho 12 tháng năm giữ và đưa ra khuyến nghị mua đối với cổ phiếu CEO.

Xem thêm tại đây

NVL: Khả quan với giá mục tiêu 59,800 đồng/cp

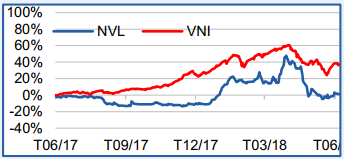

VCSC điều chỉnh giảm giá mục tiêu của CTCP Tập đoàn Đầu tư Địa ốc No Va (HOSE: NVL) còn 59,800 đồng/cp nhưng thay đổi khuyến nghị từ phù hợp thị trường lên khả quan, sau khi giá cổ phiếu NVL đã điều chỉnh giảm mạnh 25%.

Việc điều chỉnh giá mục tiêu chủ yếu phản ánh dự báo của NVL về việc triển khai các dự án nhà ở mới của NVL sẽ tiếp tục bị trì hoãn.

Dù có kết quả kinh doanh kém tích cực trong quý 1/2018, nhưng VCSC kỳ vọng tốc độ bàn giao nhà nhanh hơn và lãi bất thường từ hợp nhất một số dự án củng cố tăng trưởng dự phóng LNST sau lợi ích cổ đông thiểu số 2018 đạt 3,100 tỷ đồng.

Xem thêm tại đây

---

Khuyến nghị mua bán cổ phiếu của các công ty chứng khoán được trích dẫn lại có giá trị như một nguồn thông tin để nhà đầu tư tham khảo cho các quyết định đầu tư. Các khuyến nghị này có thể có những xung đột lợi ích với nhà đầu tư.

Gia Nghi

FILI

|