|

Thaibev chia lại bàn tiệc bia Việt Nam

Sự xuất hiện của Thaibev tại Sabeco (SAB) hứa hẹn tạo ra nhiều thay đổi về thị phần trong thị trường bia Việt Nam.

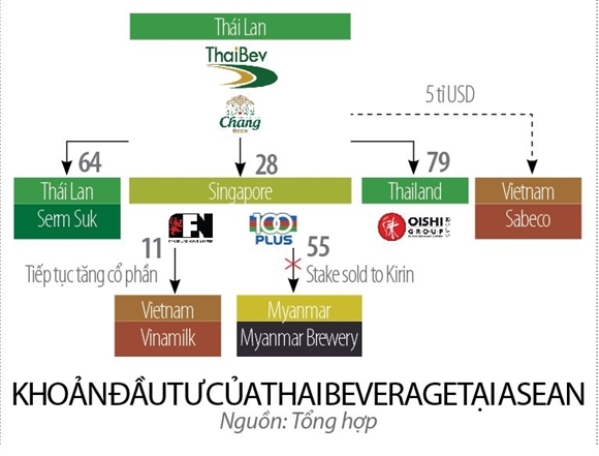

Dù nuối tiếc hay không thì Sabeco cũng đã vào tay người Thái. Chỉ đến khi Sabeco cổ phần hóa, dư luận mới bắt đầu tìm hiểu về các chân rết của ông chủ ThaiBev Charoen Sirivadhanabhakdi. Nhưng ThaiBev lâu nay đã xuất hiện trên thị trường Việt Nam thông qua việc sở hữu cổ phần của Vinamilk (16%), Metro Cash & Carry (100%), Phú Thái (65%), khách sạn Melia Hà Nội (65%) và chuỗi cửa hàng tiện lợi B’Mart.

Kịch bản chuyển giá

Theo Công ty Chứng khoán Bản Việt (VCSC), thị phần bia Việt hiện nằm trong tay Sabeco (40%) và Heineken (25%). Habeco ở vị trí thứ 3 với 18%. Riêng Carlsberg nắm giữ 10,8% thị phần. Ngoài ra, thị trường còn có sự góp mặt của các tên tuổi khác như Sapporo, AB InBev, Masan...

Carlsberg luôn khẳng định tham vọng muốn phân chia lại thị trường bia Việt Nam khi nâng sở hữu tại Habeco. Và kế hoạch này đã được Hãng chờ đợi trong gần một thập niên, bởi Carlsberg là cổ đông ngoại tại Habeco từ năm 2008. Trả lời Bloomberg gần đây, ông Cees ‘t Hart, Tổng Giám đốc kiêm Chủ tịch Tập đoàn Carlsberg chia sẻ, Hãng mong muốn có được cổ phần cao hơn tại Habeco, trong bối cảnh Chính phủ Việt Nam đang thực hiện cổ phần hóa các doanh nghiệp lớn của Nhà nước. “Chúng tôi đang đàm phán để gia tăng cổ phần ở Habeco. Carlsberg có quyền ưu tiên mua cổ phần tại đây và quyền này đã được công nhận”, vị này khẳng định.

Việt Nam đã lọt vào Top 10 thị trường lớn nhất thế giới xét về dung lượng bia tiêu thụ. Theo tính toán, năm 2017, thị trường bia Việt Nam cán mốc tiêu thụ 4 tỉ lít. Trong thị trường có sức tiêu thụ khổng lồ này, cuộc cạnh tranh trong ngành bia đang trở nên khốc liệt và giành giật từng điểm bán hàng, đặc biệt là ở các thành phố lớn như Hà Nội, TP.HCM. Dù dẫn đầu với sản lượng bia đạt 1,38 tỉ lít nhưng Sabeco đang tăng trưởng chậm lại, trong khi Heineken đã lần đầu tiên vượt qua Habeco để vươn lên vị trí thứ 2. Dấu hiệu các thương hiệu nội như Sabeco và Habeco mất dần thị phần vào tay Heineken và Carlsberg ngày càng rõ nét hơn.

Với sự xuất hiện của ThaiBev, Sabeco có thêm trợ lực để gia tăng vị thế trước Heineken, Habeco và Carlsberg? Nhìn vào mức giá mà nhà đầu tư chi ra là 320.000 đồng/cổ phiếu Sabeco, cao gấp 3 lần mức giá khi cổ phiếu Sabeco lên sàn cách đây một năm, có thể nói người Thái đã trả giá rất cao cho Sabeco. Việc sẵn sàng trả giá cao cho thấy nhà đầu tư Thái rất hiểu giá trị của doanh nghiệp có 140 năm lịch sử như Sabeco và hiểu nhu cầu của thị trường gần 100 triệu dân có thể mang lại lợi nhuận cho họ trong tương lai.

Nhưng cũng không hẳn vô lý khi có người đặt ra kịch bản Sabeco sẽ “thoái trào” để dành đất phát triển cho bia Chang chẳng hạn. Không ai mong muốn nhà đầu tư nước ngoài tìm cách chuyển giá nhằm kéo kết quả kinh doanh giảm sút và giá cổ phiếu Sabeco xuống, nhưng toan tính luôn là một phần của cuộc chơi. Cần phải chấp nhận thực tế: chừng nào cổ phần nhà nước vẫn còn đó, thì các nhà đầu tư nước ngoài còn phải “chơi chiêu” để nắm trọn quyền kiểm soát. Khi đó, giá mua 50% cổ phần Sabeco 5 tỉ USD ngày hôm nay, khi trung bình giá với việc họ mua nốt phần còn lại trong tương lai, có thể sẽ không còn là đắt nữa.

Thực tế, giai đoạn năm 1991, với việc liên doanh với Carlsberg, ThaiBev đã có được một đòn bẩy lớn để đánh bật Singha của ông trùm Boon Rawd. Tuy nhiên, đến khi nắm giữ được 60% thị phần, ThaiBev của tỉ phú Charoen cũng ngưng liên doanh với Carlsberg. Tại Việt Nam, mối quan hệ đối tác với Carlsberg đã trở thành đối thủ và ThaiBev đã có nền tảng của Sabeco nên sẽ tìm cách giành thị phần của đối thủ.

ThaiBev cho biết, việc thâu tóm Sabeco lần này nằm trong kế hoạch Vision 2020 với tham vọng củng cố vị thế hãng bia lớn nhất Đông Nam Á. Thương vụ lần này cũng được các chuyên gia kinh tế đánh giá rằng đang đứng hàng đầu về giá trị giao dịch ở khu vực Đông Nam Á.

ThaiBev nhận định Việt Nam là thị trường bia hấp dẫn và lớn nhất tại ASEAN đồng thời lớn thứ 3 tại châu Á, sau Trung Quốc và Nhật. Do đó, tập đoàn của tỉ phú Thái Charoen Sirivadhanabhakdi, cho rằng thương vụ thâu tóm sẽ giúp họ nhanh chóng khai thác được mạng lưới phân phối của Sabeco tại Việt Nam - quốc gia có tăng trưởng kinh tế nhanh nhất Đông Nam Á với dân số trẻ.

Cuộc đua thị phần

Sabeco đang có hơn 20 nhà máy sản xuất bia trên cả nước khai thác mạnh tại thị trường miền Nam. Đồng thời còn có cả quy trình sản xuất bao bì kim loại riêng. Sở hữu được một nền tảng quá vững vậy sẽ tạo được một lực đẩy không hề nhỏ đối với ThaiBev tại thị trường Việt Nam.

Sabeco có 2 thương hiệu bia mang tính biểu tượng và có truyền thống tại Việt Nam là Bia Sài Gòn và 333. Ngoài ra, Sabeco đang đẩy mạnh các thương hiệu Saigon Special. Có lợi thế ở phân khúc tầm trung nhưng ở phân khúc cao cấp, Saigon Special của Sabeco quá lép vế trước Heineken và Tiger, đồng thời cả đối thủ đang lên là Sapporo với dòng sản phẩm Sapporo Premium (cao cấp) và Sapporo Blue Cap (cao cấp vừa túi tiền).

Thu nhập bình quân của người dân tăng lên kéo theo sự dịch chuyển tiêu dùng từ bia giá trung bình sang bia cao cấp khiến Sabeco ngày càng phải chống đỡ khó khăn với các đối thủ ngoại. Dù sản lượng bia chỉ bằng 1/2 của Sabeco nhưng lợi nhuận mà Heineken thu được không kém Sabeco, lên tới trên 2.000 tỉ đồng mỗi năm. Ở phân khúc cao cấp, Heineken đang “khóa kênh” với chính sách hoa hồng cao.

Chẳng hạn, tại tỉnh nhỏ, tùy theo sức bán của quán, với mức tiêu thụ khoảng 20 két/đêm sẽ có mức chia hoa hồng 135 triệu đồng/năm. Bia Budweiser cũng từng tấn công vào việc khóa kênh với mức chia hoa hồng gần 200 triệu đồng/năm. Nắm trong tay công ty bia lớn nhất thế giới AB InBev, Budweiser hứa hẹn là một đối thủ lớn tại VIệt Nam.

Như vậy, ThaiBev phải trợ lực rất nhiều cho Sabeco để thay đổi cục diện thị trường theo hướng gia tăng chi phí marketing cho các sản phẩm hiện tại của Sabeco, hoặc tung ra sản phẩm mới.

Mặc dù vậy, bia Chang không thực sự quá mới đối với người tiêu dùng Việt Nam, nhưng đối với thị trường phía Nam, kênh phân phối của họ vẫn chưa rõ rệt, hầu hết người tiêu dùng vẫn đón nhận với kiểu “dùng thử” hơn là mua theo thói quen.

Tiếp cận thị trường Việt Nam, bia Chang chắc chắn sẽ còn nhiều động thái để chinh phục người tiêu dùng. Đặc biệt, với việc kênh phân phối từ hệ thống bán lẻ, Chang gần như đã được mở đường để tiếp cận người tiêu dùng. Từ giữa năm 2016, ThaiBev tuyên bố mở rộng mạnh thị trường ASEAN, trong đó nhắm đến các loại bia và đồ uống ở Việt Nam và Myanmar thông qua việc mua lại các công ty bia và sữa Việt Nam. Trả lời Bangkok Post, Giám đốc Điều hành ThaiBev Thapana Sirivadhanabhakdi cho biết, năm 2017, Tập đoàn đã chi 2 tỉ baht để xây dựng thương hiệu cho bia Chang, soda và nước uống.

Tiến sĩ Lê Đăng Doanh cho rằng, trước mắt Việt Nam có thể cổ phần hóa Sabeco và rất có thể sẽ cổ phần tiếp được một số doanh nghiệp có thương hiệu tốt và có thị phần lớn. Tuy nhiên về lâu dài, đấy là điều rất thách thức với Việt Nam nếu các Tập đoàn Thái Lan nắm khâu phân phối và bán lẻ ở siêu thị. “Rất có thể họ giảm tỉ lệ hoa hồng của các nhà sản xuất Việt, đến một mức họ không thể đưa hàng vào các siêu thị trong nước. Khi đó người Thái sẵn sàng đưa hàng Thái vào. Và Việt Nam thành thị trường tiêu thụ hàng Thái”, ông nhận định về cách các nhà sản xuất Thái chiếm lĩnh thị trường Việt Nam.

Hiện nay, bia Chang được bán tại chuỗi siêu thị MM Mega Market (Cash and Carry Việt Nam trước đây do Berli Jucker Plc (BJC), một chi nhánh của ThaiBev mua lại). Đặc biệt, Công ty Phú Thái và Thai Corp. thuộc BJC sẽ tiếp sức phân phối tại Việt Nam.Theo đại diện Phú Thái, việc BJC mua lại cổ phần Phú Thái Group không phải quá thuận lợi cho BJC thâm nhập Việt Nam, vì các đơn vị của tập đoàn này hoạt động khá độc lập. Chỉ có sản phẩm nào của BJC đang phân phối mà thị trường Việt Nam có nhiều nhu cầu thì sẽ có kiểm nghiệm, đưa thử vào thị trường. Bia Chang là một trong những sản phẩm như vậy.

Dù thế nào, sau thương vụ Sabeco bán cho người Thái, thị trường bia của Việt Nam đã nghiêng hẳn về các hãng bia ngoại.

Hoàng Quân

Nhịp cầu đầu tư

|