|

Ngân hàng năm 2017: Nói ít và nói nhiều

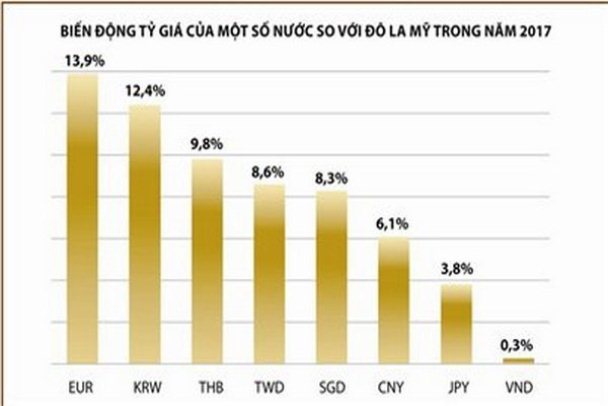

Chẳng có gì nhiều để nói về hoạt động ngân hàng và điều hành chính sách tiền tệ ở tầm vĩ mô trong năm 2017. Tỷ giá có vài giờ ngắn ngủi biến động trong suốt 365 ngày và nó được kiểm soát kỹ lưỡng, thận trọng để đạt được mục tiêu đề ra. Lần đầu tiên trong nhiều năm, không thấy các nhà xuất nhập khẩu tính toán có nên giữ lại ngoại tệ trên tài khoản. Hầu hết ngoại tệ được doanh nghiệp bán cho ngân hàng lấy tiền đồng vì lãi suất tiền đồng từ một tháng trở lên tốt hơn hẳn giữ ngoại tệ.

Bộ phận kinh doanh ngoại hối và ngân quỹ của các ngân hàng thương mại theo dõi từng li từng tí biến động trên thị trường ngoại tệ và tiền đồng liên ngân hàng. Tất nhiên họ mong chờ những “con sóng” lên và xuống. Chúng có xuất hiện, nhưng chủ yếu ở tiền đồng. Lãi suất tiền đồng qua đêm liên ngân hàng đã từng có thời điểm xuống 0,4-0,5%/năm và cũng có lúc “giật” lên 4,5-5%/năm. Nghĩa là bộ phận ngân quỹ vẫn có cơ hội làm ra lợi nhuận nếu kết hợp nhịp nhàng và ăn ý với bộ phận kinh doanh trái phiếu chính phủ. Càng về cuối năm, lãi suất trúng thầu trái phiếu chính phủ càng thấp. Những ngân hàng đầu tư vào trái phiếu sớm rõ ràng hưởng lợi không nhỏ.

So với sự ổn định của tỷ giá, mục tiêu hạ lãi suất cho vay đã phải xếp sau. Ngân hàng Nhà nước đã phải căng kéo giữa sự ổn định giá trị đồng nội tệ, nghĩa là giữ mặt bằng lãi suất tiết kiệm không quá thấp, và thanh khoản của các ngân hàng. Liều lượng và điểm rơi của tổng phương tiện thanh toán diễn ra tương đối hợp lý và cơ quan quản lý đã tạo ra được một dòng tiền rẻ để từ đó vừa tạo điều kiện, vừa gây áp lực buộc các ngân hàng giảm lãi suất đầu ra. Lãi suất cho vay ngắn hạn còn 5-7%/năm tùy từng ngân hàng, từng địa bàn, từng đối tượng và ngành nghề, lĩnh vực. Lãi suất trên vẫn còn cao so với khu vực và thế giới và nó sẽ tiếp tục phải được hạ xuống trong năm 2018 đặt trong bối cảnh việc kiểm soát lạm phát giữ được như năm nay.

Điều không thể không nói đến, đó là sự bình tĩnh, cân đong đo đếm việc huy động vàng và ngoại tệ trong dân. Việc duy trì lãi suất tiền gửi ngoại tệ 0%/năm trong điều kiện đặc thù của Việt Nam đã phát huy tác dụng tích cực. Trong 51 tỉ đô la Mỹ dự trữ ngoại hối mà chúng ta có được hiện nay, một phần không nhỏ là sự dịch chuyển tài sản tích lũy là vàng, đô la Mỹ của dân cư sang tiền đồng. Người dân bán ngoại tệ cho ngân hàng, ngân hàng lại bán ngoại tệ cho Ngân hàng Nhà nước. Ở đây không chỉ là sự kiên định về mặt chính sách, mà còn là sự nắm rõ tâm lý người gửi tiền. Người Việt tính toán và năng động. Đã có một bộ phận người dân không muốn nắm giữ một thứ tài sản không sinh lời, trong khi giá cả cứ đứng yên hoặc biến động rất nhẹ quanh 1%/năm, như vàng, ngoại tệ.

Điều gì đọng lại sâu sắc trong tâm lý các chủ thể trên thị trường trong khi những chỉ số tiền tệ vĩ mô khá tốt? Nợ xấu vẫn còn cao bất chấp các tổ chức tín dụng, Công ty Quản lý tài sản của các tổ chức tín dụng Việt Nam (VAMC) đã xử lý thông qua bán tài sản thế chấp, hoán đổi cấn trừ nợ, bán nợ cho VAMC, lấy từ nguồn dự phòng rủi ro và tăng cường trích lập dự phòng. Sau khi Nghị quyết 42 về thí điểm xử lý nợ xấu có hiệu lực, các ngân hàng đã thu hồi tài sản đảm bảo, rao bán nợ nhiều hơn. Tốc độ phát mãi tài sản thế chấp vẫn thấp, song ít nhất hàng hóa đã được rao bán, đã được bày ra chợ. Có bày ra chợ, người ta đi qua đi lại, nhìn thấy, mới nắm được cung cầu thị trường.

Có hai yếu tố đang tác động đến phát mãi tài sản đảm bảo. Thứ nhất, giá bất động sản đã “ấm” lên ít nhiều tùy phân khúc, dự án. Thứ hai các ngân hàng cũng như VAMC đã có quy định pháp lý cụ thể về việc bán theo giá thị trường, đồng thời giảm giá khởi điểm sau mỗi lần đấu giá không thành. Một số ngân hàng nhờ có trích lập dự phòng rủi ro lớn, đã đưa tỷ lệ nợ xấu về mức thấp, cách xa mức 3% theo yêu cầu của cơ quan quản lý. Thậm chí, một số ngân hàng đã trích lập dự phòng nhiều hơn tổng nợ xấu (dựa trên số liệu báo cáo của các ngân hàng, không phải số liệu do cơ quan thanh tra, giám sát công bố).

Ngoài nợ xấu, tin tức hình ảnh hiện diện với tần suất cao trên các phương tiện truyền thông đại chúng là việc xét xử các vụ án ngân hàng hoặc có liên quan đến ngân hàng. Không có tuần nào vắng bóng tin tức “cố ý làm trái quy định của Nhà nước về quản lý kinh tế gây hậu quả nghiêm trọng” hoặc rút ruột, tham ô, tham nhũng ở ngân hàng nọ, ngân hàng kia, kể cả một số quỹ tín dụng ở vùng nông thôn. Có những vụ án của quá khứ, có những vụ án của hiện tại, mức độ vi phạm nặng nhẹ khác nhau. Chúng góp phần cộng hưởng, tạo nên mảng màu tối trong bức tranh hoạt động ngân hàng. Đưa các vụ án ra xét xử là cần thiết, tất yếu để hệ thống ngân hàng trở nên trong sạch, vững mạnh. Sự phục hồi của hệ thống ngân hàng mới chỉ bắt đầu, xử lý nợ xấu cần 3-5 năm nữa với điều kiện quản lý chặt tín dụng và nợ xấu mới phát sinh ở mức thấp tối đa.

Lưu Hảo

Thời báo kinh tế sài gòn

|