|

Cổ phiếu nào còn dư địa tăng giá?

Với nhiều thuận lợi từ thị trường ngành nói chung, cùng những kế hoạch đầu tư gối đầu, PTB, HDC hay PLP đều là những mã cổ phiếu được kỳ vọng sẽ tăng giá trong thời gian tới, theo quan điểm của các công ty chứng khoán (CTCK).

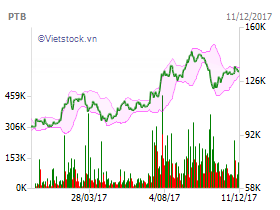

PTB: Giá mục tiêu là 165,950 đồng/cp

Chiến lược phát triển năng lực chế biến đá, chuyên môn hóa và hoàn thiện chuỗi giá trị ngành gỗ đã mang lại cho CTCP Phú Tài (HOSE: PTB) kết quả rất tích cực không chỉ trong năm 2017 mà tiếp tục trong dài hạn.

Cụ thể, sản lượng tiêu thụ sản phẩm đá cả năm ước đạt 4.4 triệu m2, tăng 22% so với năm ngoái (năm 2016 là 3.6 triệu m2), trong đó, 80% sản lượng là tự khai thác và 20% là đá nhập khẩu. Doanh thu ước đạt gần 1,200 tỷ đồng, tăng 19%. Năng lực chế biến đá tiếp tục được mở rộng trong 2 năm tới.

Đáng chú ý, PTB đang nắm giữ 500,000 cổ phiếu Dược Bình Định (DBD), giá vốn là 24,000 đồng/cp. Trong khi đó, giá cổ phiếu DBD đang dao động khoảng 57,000 đồng/cp, lợi nhuận tạm tính từ khoản đầu tư này là 16.5 tỷ đồng. Nếu PTB thực hiện bán số cổ phần này trước cuối năm thì công ty có thể ghi nhận thêm 16-17 tỷ đồng doanh thu tài chính.

Biến động cổ phiếu PTB một năm qua

Do đó, xét cơ hội trong ngắn hạn, với kết quả kinh doanh tích cực trong 3 tháng cuối năm, cổ phiếu PTB đang giao dịch ở mức PE kỳ vọng 2017 khá hấp dẫn là 10.3 lần. CTCK Bảo Việt (BVS) điều chỉnh nâng mức giá mục tiêu cho cổ phiếu PTB lên là 165,950 đồng/cp, cao hơn 23.4% giá thị trường và tiếp tục khuyến nghị khả quan đối với cổ phiếu PTB trong trung và dài hạn.

Xem thêm tại đây

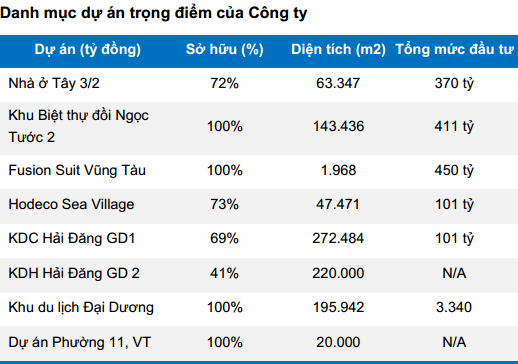

HDC: P/E khá hấp dẫn

Theo quan điểm BVS, chủ trương và hành động quyết liệt hơn của ban lãnh đạo tỉnh Bà Rịa Vũng Tàu để phát triển trở lại ngành du lịch; cùng thị trường bất động sản nghỉ dưỡng và bất động sản dân cư bao gồm nhà phố và đất nền rất tiềm năng sẽ là những lợi thế trong trung và dài hạn cho CTCP Phát triển Nhà Bà Rịa Vũng Tàu (HOSE: HDC). Bên cạnh đó, Công ty tích lũy nhiều quỹ đất lớn và dự án có giá trị, điển hình như:

Với giá thị trường hiện tại, cổ phiếu HDC đang giao dịch tại PE 2017 là 9.4 lần và P/B là 1.07 lần. So sánh với doanh nghiệp trong ngành, mức PE của HDC trong 2017 đang ở quanh mức trung bình ngành (10 lần) và chỉ số P/B xấp xỉ 1x là hấp dẫn để xem xét đầu tư khi mà các doanh nghiệp bất động sản có P/B trung bình 1.6 lần, và trong thời gian tới nhóm cổ phiếu bất động sản có thể ghi nhận diễn biến tích cực. Điều này sẽ hỗ trợ giá cổ phiếu Công ty khi mà chỉ số P/B đang còn hấp dẫn.

Mức giá nhà đầu tư có thể kỳ vọng cho HDC trong 3 tháng tới khoảng 19,000-20,000 đồng/cp, tương đương P/B khoảng 1.25x. Điểm quan ngại của BVS là việc tăng vốn từ 450 tỷ lên 900 tỷ sẽ tạo ra áp lực pha loãng cho năm 2018.

Xem thêm tại đây

PLP: Triển vọng từ chuỗi công nghiệp khép kín cùng dòng sản phẩm hạt nhựa Filler Masterbatch

Trong quý 3/2017, CTCP Sản xuất và Công nghệ Nhựa Pha Lê (HOSE: PLP) ghi nhận doanh thu tăng trưởng mạnh 55% so với cùng kỳ, đạt 76 tỷ đồng cùng với đó giá vốn chỉ ghi nhận mức tăng nhẹ 6.6% giúp lợi nhuận gộp tăng mạnh trưởng mạnh 6.7 lần và lợi nhuận sau thuế tăng trưởng 14 lần, đạt 13 tỷ so với cùng kỳ.

Sự tăng trưởng đột biến này đến từ việc Công ty đã nhanh chóng nắm bắt được nhu cầu thị trường và làm chủ được công nghệ sản xuất hạt nhựa Filler Masterbatch từ nguyên liệu đá CaCO3, năm 2014 ban lãnh đạo Công ty đã quyết định đầu tư dây chuyền nghiền tuyển đá tại Nghệ An và nhà máy sản xuất hạt nhựa Filler Masterbatch tại Khu công nghiệp MP Đỉnh Vũ, Hải Phòng. Điều này giúp PLP đa dạng hóa sản phẩm, tạo chuỗi giá trị gia tăng cho sản phẩm của mình và cải thiện biên lợi nhuận của Công ty. Sự tăng trưởng đột biến này đến từ việc Công ty đã nhanh chóng nắm bắt được nhu cầu thị trường và làm chủ được công nghệ sản xuất hạt nhựa Filler Masterbatch từ nguyên liệu đá CaCO3, năm 2014 ban lãnh đạo Công ty đã quyết định đầu tư dây chuyền nghiền tuyển đá tại Nghệ An và nhà máy sản xuất hạt nhựa Filler Masterbatch tại Khu công nghiệp MP Đỉnh Vũ, Hải Phòng. Điều này giúp PLP đa dạng hóa sản phẩm, tạo chuỗi giá trị gia tăng cho sản phẩm của mình và cải thiện biên lợi nhuận của Công ty.

Với kết quả đạt được trong 9 tháng đầu năm 2017, CTCK Phú Hưng (PHS) ước tính Công ty có thể đạt khoảng 64 tỷ lợi nhuận sau thuế cổ đông công ty mẹ cho cả năm 2017 nhờ dự trữ nguyên liệu đầu vào ở vùng giá thấp. Tuy nhiên, với quan điểm thận trọng, PHS giả định Công ty vẫn giữ nguyên giá bán và giá vốn nguyên liệu nhựa nguyên sinh tăng lên, theo đó lợi nhuận sau thuế cổ đông công ty mẹ dự phóng cho cả năm 2018 suy giảm nhẹ, đạt khoảng 59.6 tỷ, tương ứng với EPS kỳ vọng là 3,971 đồng.

Với triển vọng tăng trưởng ngành kết hợp chuỗi giá trị công nghiệp khép kín của PLP và dòng sản phẩm hạt nhựa Filler Masterbatch đem lại giá trị gia tăng cao, PHS khuyến nghị tăng tỷ trọng đối với cổ phiếu PLP cho mục tiêu trung và dài hạn. Với P/E mục tiêu một năm 7.2x, PHS ước tính mức giá hợp lý của PLP là 28,591 đồng/cp.

Xem thêm tại đây

.................................................................

Khuyến nghị mua bán cổ phiếu của các công ty chứng khoán được trích dẫn lại có giá trị như một nguồn thông tin để nhà đầu tư tham khảo cho các quyết định đầu tư. Các khuyến nghị này có thể có những xung đột lợi ích với nhà đầu tư.

Tri Túc

FiLi

|