|

Chia cổ tức tiền mặt khủng 660%, cổ phiếu Vinacafe Biên Hòa tím trần 4 phiên liên tiếp lên 260,000 đồng/cp

Thị giá hiện tại của cổ phiếu Vinacafe Biên Hòa (VCF) đang cao thứ hai trên thị trường chứng khoán Việt Nam, chỉ xếp sau cổ phiếu SAB của Sabeco (309,000 đồng/cp).

Giá cổ phiếu VCF của Vinacafe Biên Hòa đã tăng và tăng trần 4 phiên liên tục gần đây, tương đương mức tăng hơn 29% (gần 60,000 đồng/cp về giá trị tuyệt đối) lên cán mốc 260,000 đồng/cp chốt phiên giao dịch 08/12/2017. Mức tăng chỉ trong vài phiên này cao hơn cả mức tăng trong gần 1 năm qua của cổ phiếu VCF tính đến ngày 05/12/2017, ở mức khoảng 27%.

Với thị giá hiện tại, cổ phiếu VCF đang cao thứ hai trên thị trường chứng khoán Việt Nam, chỉ xếp sau cổ phiếu SAB của Sabeco (309,000 đồng/cp).

Bên cạnh giá, khối lượng giao dịch bình quân cũng tăng lên 1,100-1,300 cp/phiên những ngày gần đây, trong khi một năm qua thanh khoản cổ phiếu VCF khá thấp chỉ khoảng 325 cp/phiên.

Diễn biễn giá, khối lượng và giá trị giao dịch cổ phiếu VCF 3 tháng gần đây

Có thể thấy, sóng tăng của cổ phiếu VCF bắt đầu sau thông tin HĐQT Công ty thông qua việc tạm ứng cổ tức năm 2017 bằng tiền với tỷ lệ 660%, tương ứng 66,000 đồng/cp. Đây có thể coi là thông tin khá bất ngờ cho cổ đông bởi theo trình bày của Ban lãnh đạo VCF tại ĐHĐCĐ tổ chức vào giữa tháng 4 vừa qua, nhiều khả năng năm 2017 Công ty sẽ không chia cổ tức. Cũng phải nói thêm rằng, liên tục hơn 3 năm qua (từ năm 2013), Vinacafe Biên Hòa đều không tiến hành chi trả cổ tức cho cổ đông.

VCF hiện đang có gần 26.6 triệu cp đang lưu hành, như vậy ước tính Công ty sẽ phải bỏ ra hơn 1,750 tỷ đồng để thực hiện tạm ứng cổ tức đợt này. Nguồn chia cổ tức sẽ lấy từ lợi nhuận sau thuế chưa phân phối dự kiến khoảng 2,000 tỷ đồng tính đến ngày 31/12/2017 của VCF.

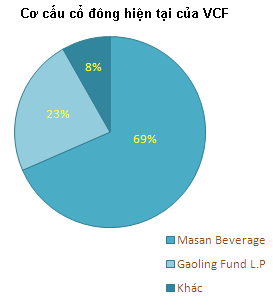

Quyết định chia cổ tức cũng được HĐQT VCF đưa ra vào thời điểm mà CTCP Tập đoàn Masan (HOSE: MSN) thông báo việc Công ty TNHH Một thành viên Masan Beverage (MB), công ty con của CTCP Hàng tiêu dùng Masan (HNX UPCoM: MCH), chào mua công khai toàn bộ cổ phần của VCF. Mức giá Masan Beverage dự định chào mua là 202,000 đồng/cp nhằm tăng tỷ lệ sở hữu hiện có từ 68.5% lên 100%. Tại mức giá chào mua công khai, Masan Beverage sẽ phải chi ra gần 1,700 tỷ đồng để thâu tóm toàn bộ Công ty này.

Theo Masan, bằng việc mua thêm khoảng 30% cổ phần của VCF, lợi nhuận của Masan dự kiến sẽ tăng lên do giảm cổ đông thiểu số. Ngoài việc giúp cải thiện đáng kể biên lợi nhuận thuần, giao dịch này còn mang lại dòng tiền lớn hơn và tinh giản bảng cân đối kế toán hợp nhất cũng như cấu trúc Tập đoàn. Giao dịch dự kiến sẽ hoàn tất vào quý 1/2018 và thực hiện theo sự phê chuẩn của doanh nghiệp cũng như các cơ quan quản lý Nhà nước.

Bên cạnh Masan Beverage, Vinacafe Biên Hòa còn một cổ đông lớn khác là Gaoling Fund, LP đang sở hữu 6.2 triệu cp, tương đương 23.33% vốn. Đây là quỹ đầu tư có trụ sở tại Hongkong, đã chi gần 900 tỷ đồng mua lại số cổ phiếu này cách đây 4 năm từ phía Tổng Công ty Cà phê Việt Nam. Được biết, một tổ chức ngoại khác có liên quan đến Gaoling là YHG Investment cũng đã mua 300,000 cp, tương đương 1,13% vốn của VCF vào thời gian này.

Thu Phong

FiLi

|