|

Các nhà cung cấp chỉ số đang “làm mưa làm gió” trên thị trường tài chính như thế nào?

Trong một thị trường ngày càng bị chi phối bởi hoạt động đầu tư thụ động, những công ty này có thể điều khiển dòng vốn đầu tư hàng tỷ USD chỉ bằng cách tái phân loại một quốc gia hoặc một công ty, thay đổi vị thế của một thị trường, định hình lại tiêu chuẩn trong giới tài chính quốc tế, và thỉnh thoảng làm đảo lộn kế hoạch đi lại của các quan chức Chính phủ.

Hồi tháng 9/2015, Bộ trưởng Tài chính Peru thời điểm đó là Alonso Segura Vasi đã phải đột ngột thay đổi kế hoạch của mình và bay tới New York. Vào lúc Alonso Segura Vasi hạ cánh tới Mỹ, các quan chức từ Cục Dự trữ Liên bang Mỹ (Fed) và nhà điều hành thị trường chứng khoán Mỹ cũng tới để gặp ông.

Điều đã thúc đẩy nhóm quan chức Peru thực hiện chuyến bay kéo dài 8 tiếng đồng hồ chẳng phải vấn đề quản lý hoặc ngoại giao gì cấp bách. Thay vào đó, chỉ là lời đồn đại rằng công ty MSCI có thể loại bỏ quốc gia Nam Mỹ ra khỏi rổ chỉ số thị trường mới nổi – vốn đang được rất nhiều nhà đầu tư theo dõi, đây là một điều mà ông Vasi biết rằng cần phải có sự can thiệp kịp thời.

Ông Vasi, hiện đang là Giám đốc tài chính tại Đại học Công giáo Peru, cho hay: “Peru không phải là cái tên thuộc thị trường cận biên”. Mặc dù ông cho rằng Peru chỉ chiếm phần nhỏ trong rổ chỉ số thị trường mới nổi, nhưng việc hạ bậc xuống thành thị trường cận biên – cùng bậc với Việt Nam, Croatia, Kenya, và một số nước khác – sẽ tạo ra tình trạng mất cân bằng không đáng có trong rổ chỉ số thị trường cận biên. “Peru sẽ chiếm hơn 20% của rổ chỉ số này”, ông nói rõ.

Một điều khác cũng được xem là mất cân bằng: Sức ảnh hưởng ngày càng gia tăng của các công ty cung cấp chỉ số như MSCI, FTSE Russell và S&P Dow Jones Indices. Trong một thị trường ngày càng bị chi phối bởi hoạt động đầu tư thụ động, những công ty này có thể điều khiển dòng vốn đầu tư hàng tỷ USD chỉ bằng cách tái phân loại một quốc gia hoặc một công ty, thay đổi vị thế của một thị trường, định hình lại tiêu chuẩn của những gì có thể chấp nhận được trong giới tài chính quốc tế, và thỉnh thoảng làm đảo lộn kế hoạch đi lại của các quan chức Chính phủ.

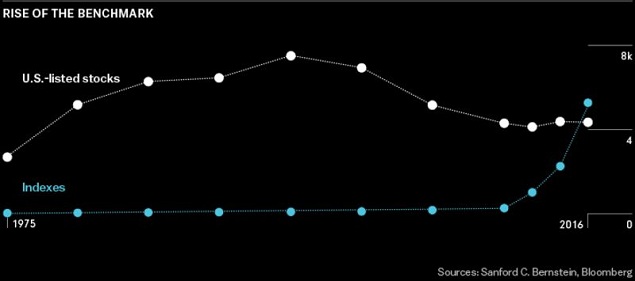

Các chỉ số tham chiếu (benchmark index) bắt đầu xuất hiện từ cuối thập niên 80, khi Charles Dow, đồng sáng lập của Dow Jones & Co., tạo ra chỉ số đầu tiên như là một cách để đo lường xu hướng chung của thị trường (và còn để bán báo). Ngày nay, số lượng chỉ số tham chiếu tiêu chuẩn còn nhiều hơn cả số lượng cổ phiếu riêng lẻ. Mohamed El-Erian, Trưởng Bộ phận Tư vấn Kinh tế tại Allianz SE, cho hay: “Vấn đề ở đây là quá nhiều nhà đầu tư giả định rằng các chỉ số tham chiếu giống như là “của trời cho” và chẳng hề có vấn đề gì cả. Đây là vấn đề hết sức quan trọng. Thậm chí, nó còn trở nên quan trọng hơn khi ngày càng nhiều người chuyển sang các sản phẩm đầu tư thụ động”.

Trong khu vực các thị trường mới nổi, sức mạnh của các công ty cung cấp chỉ số đã được thể hiện trong vài tháng gần đây, với những đợt tái cơ cấu và phân loại chỉ số nổi bật và đôi khi gây tranh cãi liên quan đến các quốc gia như Trung Quốc, Argentina, và Venezuela. Tuy nhiên, ngay cả khi sức ảnh hưởng của những công ty này gia tăng thì vẫn còn có một số công ty tìm cách lật đổ họ - bao gồm cả những nhà quản lý quỹ thụ động.

Không nhiều người nhớ rằng các biên giới hiện nay của Kuwait được một thực dân Anh có tên là Percy Cox tạo ra như là một cách để “dỗ dành” Ả-rập Xê-út đầy tham vọng – quốc vương nước này khi đó là Ibn Saud muốn mở rộng lãnh thổ của mình. Gần một thập kỷ sau đó, Kuwait lại xảy ra vấn đề ở một dạng khác – một số nhà đầu tư vào chỉ số thị trường cận biên muốn giảm bớt tỷ trọng của Kuwait trong chỉ số thị trường cận biên. Lúc đó, Kuwait chiếm gần 19% chỉ số MSCI Frontier Markets Index – một chỉ số thường được sử dụng bởi các nhà đầu tư sẵn sàng chấp nhận rủi ro để đổi lấy mức tăng trưởng nhanh chóng. Với dân số 4 triệu người và tốc độ tăng trưởng GDP chỉ ở mức 1 con số, Kuwait không thể đáp ứng tiêu chuẩn tăng trưởng nhanh chóng ở trên.

“Các nhà đầu tư thị trường cận biên sẽ muốn một thị trường mang tính cận biên nhiều hơn trong rổ chỉ số và giảm bớt tỷ trọng của Kuwait lại. Họ muốn tăng thêm tỷ trọng của các quốc gia như Bangladesh và Việt Nam, vốn có dân số cao cùng với nhiều tiềm năng phát triển”, Andrew Howell, Chiến lược gia tại Citigroup, cho hay.

Vấn đề Kuwait tượng trưng cho sự bất đồng có thể nổ ra trong lĩnh vực tài chính – một lĩnh vực vốn tự hào về tính khách quan của mình. Các nhà cung cấp chỉ số cho biết việc thêm vào hoặc loại ra một cổ phiếu, trái phiếu hoặc quốc gia cụ thể đều dựa trên nguyên tắc và tiêu chuẩn – vốn được tạo ra từ các phân tích khách quan về quy mô, thanh khoản và khả năng đầu tư nói chung của một thị trường cụ thể. “Khi xây dựng một chỉ số, chúng tôi muốn đảm bảo rằng nó sẽ đại diện cho các cơ hội có thể được đầu tư vào. Hãy nghĩ về chúng tôi như là một tấm gương phản ánh nhu cầu đa dạng của nhà đầu tư và cũng tạo điều kiện thuận lợi cho quá trình truyền tải thông tin đó”, ông Chin Ping Chia, Trưởng Bộ phận Nghiên cứu khu vực châu Á-Thái Bình Dương tại MSCI, cho hay.

Tuy nhiên, điều đáng lo ngại ở đây là hoạt động đầu tư thụ động đang đẩy trách nhiệm chọn cổ phiếu sang một ai đó.

“Một số người đang thực hiện các quyết định rất chủ động về cổ phiếu nào sẽ lọt vào mỗi chỉ số hoặc sản phẩm đầu tư thụ động”, tỷ phú Howard Marks, Đồng sáng lập của Oaktree Capital Management, nhận định. Theo quan điểm của ông, các nhà đầu tư theo phương pháp thụ động đang nhờ những nhà quản lý quỹ quyết định về việc phân bổ danh mục. “Họ không đưa ra quyết định đầu tư vào cổ phiếu nào. Thay vào đó, những người tạo ra chỉ số sẽ quyết định đầu tư vào cổ phiếu nào”.

Hiện nay, các công cụ đầu tư thụ động – nhất là các quỹ ETF có chi phí thấp – thu hút bình quân 3 tỷ USD mỗi ngày. Mỗi quỹ đầu tư thụ động phải xây dựng lại một danh mục bám sát theo một chỉ số (nếu không như vậy đã chẳng gọi là phương pháp thụ động) và sau đó trả phí bản quyền cho công ty cung cấp chỉ số thứ 3. Điều này đã làm gia tăng sức ảnh hưởng của các công ty cung cấp bản quyền cũng như lợi nhuận của họ. Doanh thu về việc cung cấp chỉ số tại S&P Global, MSCI, và FTSE Russell vượt mức 1 tỷ USD trong 6 tháng đầu năm 2017, cao hơn mức 858 triệu USD tại thời điểm 1 năm trước đó.

“Chúng tôi không phải là những nhà đầu tư chủ động”, Mark Makepeace, người đứng đầu của công ty FTSE Russell, cho hay. “Chúng tôi thiết lập các tiêu chuẩn tối thiểu mà thông thường, nhà đầu tư sẽ chấp nhận, và vai trò của chúng tôi là xây dựng sự đồng thuận trong cộng đồng nhà đầu tư về việc tiêu chuẩn tối thiểu nên như thế nào”. FTSE Russell đã nâng bậc Kuwait lên chỉ số thị trường mới nổi hồi tháng 9/2017 – một động thái được cho là sẽ thu hút nhiều nhất là 822 triệu USD đến với Kuwait.

Michael Buek – người làm việc trong nhóm lập chỉ số cổ phiếu lớn của Vanguard Group – đã theo dõi MSCI đấu tranh với việc liệu có nên thêm cổ phiếu Trung Quốc hạng A vào rổ chỉ số thị trường mới nổi hay không. Ông Buek không hề tỏ ra ngạc nhiên khi cổ phiếu Trung Quốc vẫn chưa được thêm vào rổ chỉ số này trong năm 2014, 2015 và 2016. “Dựa trên chi phí giao dịch và khả năng có thể đầu tư, tôi biết điều này sẽ phải tốn nhiều thời gian hơn”, ông chia sẻ.

MSCI cuối cùng đã tiết lộ kế hoạch thêm cổ phiếu hạng A của Trung Quốc vào rổ chỉ số thị trường mới nổi hồi cuối tháng 6/2017. Dẫu vậy, một số nhà đầu tư vẫn tỏ ra nghi ngờ về quyết định này của MSCI: Tại sao một thị trường mang tiếng là kiểm soát vốn và áp đặt nhiều giới hạn lên nhà đầu tư nước ngoài lại được thêm vào rổ chỉ số thị trường mới nổi?

* MSCI quyết định thêm cổ phiếu Trung Quốc vào chỉ số thị trường mới nổi

Dẫu vậy, vẫn còn đó một số quyết định khiến ông Buek phải kinh ngạc. Mặc dù ông và các công ty trong ngành đầu tư thụ động khác đang tích cực phối hợp với bên thứ 3 để hình thành một chỉ số tham chiếu, ông Buek chia sẻ tính cạnh tranh cực cao của các công ty cung cấp chỉ số có nghĩa rằng nếu Vanguard không thích chỉ số của bạn thì vẫn còn nhiều chỉ số khác để lựa chọn.

Một phương án lựa chọn khác trở nên thu hút đối với những nhà cung cấp chỉ số quỹ ETF trong bối cảnh họ muốn cắt giảm chi phí và thoát khỏi sức ảnh hưởng của bên thứ 3: Đó là tự tạo chỉ số. Hồi tháng 10/2017, State Street Global Advisors đã loại bỏ các chỉ số của FTSE Russell với 3 trong số các sản phẩm SPDR của mình, thay vào đó họ lựa chọn xây dựng chỉ số cổ phiếu hợp lý. Mặc dù động thái trên đã gây ra sự hoảng loạn trên thị trường, nhưng nó cũng có nghĩa là State Street có khả năng giảm giá trên các quỹ xuống mức 3 điểm cơ bản vì không còn chịu phí bản quyền chỉ số nữa, qua đó giúp các sản phẩm của họ trở nên rẻ hơn trên thị trường. Trong cuộc đua giảm bớt chi phí cho nhà đầu tư, việc loại bỏ các khoản thanh toán cho bên cung cấp chỉ số thứ 3 có thể là một bước tiến mới nhất hướng đến mức phí 0%.

“Tôi xem việc tự tạo chỉ số như là một công cụ hoặc cơ hội khác khi chúng ta đánh giá quỹ mới hoặc thực hiện một số thay đổi đối với quỹ cũ”, Noel Archard, Trưởng Bộ phận sản phẩm toàn cầu tại lĩnh vực SPDR ETF của State Street, cho hay. “Tôi xem đây là một phương án lựa chọn của tương lai, nhưng nó không phải là một điều gì đó mà chúng tôi đang nghĩ tới. Vâng, mọi thứ sẽ hướng tới tự tạo chỉ số hoặc sẽ không có bên thứ 3”.

Bất chấp các áp lực hạ thấp chi phí, sự mơ hồ về tương lai của việc tự tạo chỉ số có thể nhận thấy ở hầu hết các nhà cung cấp quỹ ETF lớn nhất. Họ đã dành nhiều thập kỷ qua để làm việc với bên thứ 3, như S&P Global, qua đó góp phần thúc đẩy sự thành công của hoạt động đầu tư thụ động. BlackRock, State Street, và Vanguard – cả 3 quỹ chiếm tổng cộng hơn 80% tài sản ETF – đều nói rằng họ không có bất kỳ kế hoạch nào để chuyển hoàn toàn – hoặc phần lớn – sang các chỉ số tự tạo.

Mark Wiedman, Trưởng Bộ phận iShares và đầu tư chỉ số tại BlackRock, cho hay: “Một trong những đối tác thân thiết nhất của chúng tôi là MSCI. Thường thường, MSCI sẽ mang lại cho chúng tôi một khách hàng. Trong trường hợp đó, họ mang lại giá trị cho chúng tôi, và khách hàng của họ có xu hướng nghĩ theo các điều kiện của MSCI”.

Tuy nhiên, ngay cả khi hoạt động tự tạo chỉ số không thể lập tức làm giảm sức ảnh hưởng của các nhà cung cấp chỉ số tham chiếu tiêu chuẩn, thì một mối đe dọa khác đang dần hình thành ở châu Âu. Theo Cơ quan Chứng khoán và Thị trường châu Âu (ESMA), quy định về chỉ số tham chiếu sẽ đưa các quyết định của các nhà cung cấp chỉ số vào diện bị giám sát, và tạo thêm sự kiểm soát. Vẫn chưa rõ rằng điều này sẽ có tác động như thế nào đến các quỹ tự tạo chỉ số. “Ở châu Âu, tất cả chúng tôi hầu như đều bị kiểm soát. Hoạt động tự tạo chỉ số không được đề cập trực tiếp, nhưng nhiều quy định ở châu Âu đang cố gắng loại bỏ sự xung đột lợi ích. Ý tưởng tự tạo chỉ số đang đi ngược lại với khái niệm độc lập”.

Trong năm tới, các nhà cung cấp chỉ số có thể đưa ra nhiều quyết định gây tranh cãi, bao gồm khả năng thêm thị trường chứng khoán Ả-rập Xê-út vào chỉ số thị trường mới nổi MSCI Emerging Markets Index. Nếu được thêm vào, thị trường chứng khoán Ả-rập Xê-út về cơ bản sẽ thoát khỏi vị thế thị trường cận biên và hướng tới một thị trường mới nổi lớn hơn và toàn diện hơn. Và theo ước tính của nhiều chuyên gia, thị trường này sẽ chứng kiến dòng vốn vào 4 tỷ USD từ các nhà đầu tư mới trong quá trình được nâng hạng.

“Quyết định của nhà đầu tư bị chi phối đáng kể bởi quyết định của các nhà cung cấp chỉ số - cho dù họ có thêm thị trường của bạn vào rổ chỉ số hay không. Họ thực sự có thể kiểm soát khả năng tiếp cận thị trường vốn của các công ty và của các quốc gia”, ông Vasi nhận định.

Vũ Hạo (Theo Bloomberg)

FiLi

|