|

Bài học đầu tư nào từ gia tộc từng giàu có nhất nước Mỹ?

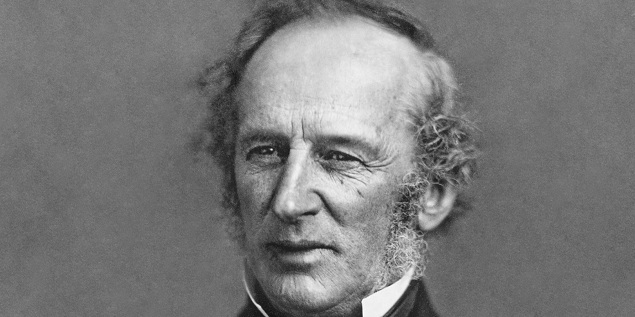

Ông Cornelius Vanderbilt có thể là nhà tư bản vĩ đại nhất trong lịch sử.

Vào năm 1810, khi chỉ mới 16 tuổi, Cornelius Vanderbilt đã vay 100 USD từ mẹ mình. Với số tiền đó, ông đã tạo dựng được cả một gia tài trị giá khoảng 100 triệu USD. Nếu tính theo thời giá hiện nay, con số đó là 200 tỷ USD, còn vào thời điểm đó, nó tương đương khoảng 50% lượng tài sản mà Bộ Tài chính Mỹ nắm giữ, qua đó giúp cho ông Vanderbilt trở thành một trong những người giàu có nhất nước Mỹ.

Cornelius Vanderbilt

|

Tuy nhiên, chỉ trong vòng 50 năm sau khi ông mất, tài sản gia đình Vanderbilt hoàn toàn bị tiêu tán.

Dù bạn không giàu như gia đình Vanderbilt, nhưng có nhiều điều để học từ câu chuyện phát triển cực thịnh và nhanh chóng lụn bại của họ. Và ngày nay, bạn có thể làm một điều đơn giản mà gia đình này đã không thực hiện để bảo đảm rằng tài sản của mình không bị biến mất chỉ trong vòng một thế hệ.

Con đường dẫn đến mất cả gia sản

Ông Cornelius khởi đầu việc kinh doanh vận chuyển hàng hóa của mình bằng cách mua một chiếc thuyền chở khách, từ đó tạo dựng thành một đội thuyền chở khách nhỏ. Cuối cùng, ông chuyển sang ngành kinh doanh bằng tàu hơi nước. Và sau khi tạo dựng được một gia tài nhỏ trong ngành vận chuyển ở độ tuổi 50, ông chuyển hướng sang xây dựng một đế chế trong ngành đường sắt rồi tập trung vào nó cho tới lúc qua đời.

Cornelius có một tài năng kinh doanh thiên bẩm với khả năng xử lý tiền bạc, cạnh tranh, chi phí, doanh thu, hợp đồng và các mối quan hệ với mọi người đến từ mọi tầng lớp. Ông là người có lòng tin mạnh mẽ vào sự tốt đẹp từ cạnh tranh tự do và không bị kiểm soát mang lại, và cho rằng Chính phủ nên đóng vai trò tối thiểu trong vấn đề thương mại. Toàn bộ cuộc đời kinh doanh của ông Vanderbilt được tạo dựng và vận hành xoay quanh những niềm tin này.

Chẳng hạn như, khi ông bước vào lĩnh vực vận chuyển bằng tàu, ngành này lúc ấy bị chi phối bởi những công ty được độc quyền khai thác một số tuyến nhất định. Ông Cornelius cạnh tranh với họ bằng cách cắt giảm chi phí, hạ giá vé xuống mức gần như cho không, đồng thời cho đóng những con tàu có tốc độ nhanh hơn. Gần như lúc nào ông cũng thắng, khiến vô số doanh nghiệp thời đó bị phá sản hoặc rơi vào tay ông. Các đối thủ của ông chỉ đơn giản là không thể theo kịp. Và ông đã mang lối suy nghĩ ấy vào ngành đường sắt.

Sau khi Cornelius mất vào năm 1877, con trai ông là William tiếp quản danh mục đầu tư. Và khá khó tin là ông William đã làm tăng tài sản của gia đình Vanderbilt lên thành gấp đôi: 200 triệu USD, trước khi mất vào năm 1885.

Và rồi sự lụn bại bắt đầu xảy ra....

Gia đình William thừa kế tài sản của dòng họ Vanderbilt và bắt đầu phung phí nó. Họ theo đuổi một lối sống mà người ông của mình chưa bao giờ dám nghĩ đến. Họ xây những ngôi nhà hoành tráng ở các địa điểm mà giới giàu có và nổi tiếng thường xuyên lui tới, trong đó có 10 ngôi nhà lộng lẫy ở Manhattan. Các nơi này đều dành cho chơi bời, hay dự án phù phiếm để thỏa mãn những cái tôi.

30 năm sau cái chết của Cornelius, không thành viên nào trong gia đình Vanderbilt được lọt vào danh sách những người giàu nhất ở Mỹ. Và trong 50 năm sau khi ông qua đời, gia tài của gia đình này hoàn toàn tan thành mây khói.

Tuy vậy, khi nhìn lại cuộc đời của ông Cornelius, giới chuyên gia cho rằng ông có thể là nhà tư bản vĩ đại nhất trên hành tinh này, nhưng không phải là một nhà đầu tư vĩ đại.

Vâng, có thể bạn cho rằng đó là do các thế hệ sau này phá nát gia sản của ông, nhưng về cơ bản, chính ông Cornelius đã đặt nền tảng cho sự xuống dốc này.

Ông Cornelius phạm sai lầm ở đâu?

Thứ nhất, thực tế là tất cả tài sản của ông chỉ gắn với các cổ phiếu vận tải và đường sắt. Ông đã không đa dạng hóa sang những ngành nghề hay các công ty khác. Chiến lược này có hiệu quả đối với bản thân ông vì ông gắn bó mật thiết tới việc quản lý và điều hành những công ty này. Tuy nhiên, về sau, các công ty này lại được người khác quản lý và kiểm soát. Và như chúng ta được biết, đặt cược tất cả tài sản của mình vào một hoặc hai ngành nghề có thể làm tiêu tan cả danh mục đầu tư nếu thảm họa xảy ra.

Đồng thời, khi toàn bộ gia tài nằm hết trong những cổ phiếu có thể được bán ngay thì quá dễ dẫn đến tình trạng là những người thừa kế sẽ nói rằng: “Tôi muốn xây ngôi nhà lớn này cho mình, hôm nay chúng ta hãy bán một ít cổ phiếu”. Đây là phần rất quan trọng trong sự tiêu tan gia tài nhà Vanderbilt. Có toàn bộ tài sản nằm trong cổ phiếu cho phép những người sở hữu thiếu kỷ luật phản ứng tùy hứng với những ý tưởng chợt nảy ra và áp lực ngắn hạn. Có một hỗn hợp tài sản, mà có lẽ không thể được bán chỉ sau một cú điện thoại với người môi giới, có thể bảo vệ người sở hữu trước những cám dỗ ngắn hạn và các ý tưởng chợt nảy ra.

Sai lầm lớn thứ hai trong danh mục đầu tư của ông Vanderbilt là nắm giữ rất ít tài sản “cứng”. Danh mục không bao gồm nhiều đất đai hay bất động sản và ông cũng không sở hữu những tài sản đầu tư, mỏ khoáng sản hay mảnh đất nông trại lớn nào.

Vâng, ông Cornelius đã xây cho mình một ngôi nhà xinh xắn, cũng như có một số văn phòng và một số không gian thương mại cho các doanh nghiệp của mình, nhưng ông chưa bao giờ đầu tư vào mảng tăng trưởng đô thị ngoạn mục nhất thế kỷ. Khi đó ông quản lý các doanh nghiệp ở trung tâm tài chính của nước Mỹ, một thành phố đang tăng trưởng với tốc độ chóng mặt, nhưng lại chưa bao giờ mua đất ở New York để phát triển thành các toà nhà thương mại. Ông yêu thích cổ tức nhưng đã không thấy được dòng tiền sẽ đến từ việc đầu tư vào thị trường bất động sản đang phát triển rất nhanh của New York.

Hãy nghĩ về những gì mà tài sản gia đình Corlenius đã có thể có được nếu trước đó ông chỉ cần bỏ 20% lợi nhuận kiếm được từ ngành vận tải bằng tàu và đường sắt vào đất đai và các tòa nhà mà giờ đây đã trở thành trung tâm tài chính toàn cầu hàng đầu.

Và một điều lợi nữa của bất động sản là tính thanh khoản của nó kém hơn. Cổ phiếu thì dễ bán nhưng đổi chủ môt tòa nhà văn phòng thì khó hơn nhiều. Tính thanh khoản thấp hơn có thể đã giúp ngăn cho gia tài Vanderbilt không bị tiêu tan nhanh chóng, đơn giản là vì sẽ tốn nhiều thời gian và khó bán tài sản hơn.

Mọi chuyện có thể đã diễn ra như thế nào?

Vanderbilt không phải là gia tộc duy nhất phất lên nhanh chóng trong thế kỷ 19. Hai gia tộc khác cũng đã tạo dựng được gia sản khổng lồ trong thời này. Và cả hai gia tộc đó vẫn còn thịnh vượng suốt 150 năm sau. Đó là gia tộc Jardine (đồng sáng lập của tập đoàn Jardine Matheson có trụ sở ở Hồng Kông), và gia tộc Swire (sáng lập ra Tập đoàn Swire ở Luân Đôn).

Cả hai công ty gia đình này đã bắt đầu trong các ngành kinh doanh tập trung – nhưng đã đa dạng hóa sang nhiều ngành kinh doanh khác. Jardine bắt đầu bán vải vóc, trà và lụa. Ngày nay, công ty này có mặt trong lĩnh vực buôn bán xe, đầu tư và phát triển bất động sản, bán lẻ thực phẩm, đồ đạc trong nhà, khách sạn hạng sang, và nhiều thứ khác.

Trong khi đó, gia tộc Swire bắt đầu từ việc ngành dệt may. Ngày nay, họ có mặt trong bất động sản, hàng không, thức uống, thực phẩm, dịch vụ hàng hải, giao dịch, và các ngành công nghiệp khác.

Bất động sản cũng trở thành một ngành kinh doanh cốt lõi của cả hai công ty trên. Cả hai đều đầu tư vào Hồng Kông khi nơi này còn khá thô sơ. Ngày nay, thành phố này sánh ngang với cả New York.

Các gia đình này đã làm hai điều mà gia tộc Vanderbilt không thực hiện. Và ngày nay, nhiều thế hệ sau này, cả hai gia tộc này vẫn nắm trong tay hàng tỷ USD.

Chúng ta có thể học được gì từ gia đình Vanderbilt?

Hai điều có thể rút ra từ câu chuyện này là: Sự đa dạng hóa và một lượng tài sản cứng cơ bản nên là kim chỉ nam cho tất cả chúng ta – cho dù chúng ta sẽ không bao giờ đạt đến mức tài sản như của Vanderbilt.

Với một danh mục đầu tư được đa dạng hóa tốt gồm nhiều tài sản cứng như bất động sản, bạn có thể sống sót qua bất kỳ đợt khủng hoảng nào và phát triển tài sản của mình trong nhiều năm sau đó.

Nhã Thanh (Theo Business Insider)

FiLi

|