|

Tiềm năng tăng giá có còn với cổ phiếu nóng?

VJC, JVC và VCG là ba cái tên khá quen thuộc trên thị trường và theo nhận định của CTCK thì tiềm năng tăng giá vẫn còn hiện hữu. Riêng VPI được khuyến nghị mua dài hạn khi sắp gia nhập sàn HNX vào ngày 28/11.

VCG: Giá mục tiêu 28,350 đồng/cp

Theo ước tính của CTCK Maritime (MSI), doanh thu và lợi nhuận sau thuế năm 2017 của Tổng CTCP Xuất nhập khẩu và Xây dựng Việt Nam (HNX: VCG) lần lượt đạt 9,557 tỷ đồng và 769.4 tỷ đồng. Trong năm 2018, MSI ước tính doanh thu và lợi nhuận sau thuế của VCG đạt 10,991 tỷ và đạt 884.9 tỷ đồng nhờ vào dự án Splendora.

Về Splendora, dự án do công ty liên doanh TNHH Phát triển Đô thị mới An Khánh (Liên doanh giữa Vinaconex và Posco E&C Hàn Quốc, theo tỷ lệ góp vốn pháp định là 50/50) làm chủ đầu tư. Toàn khu được chia thành những khu chức năng bao gồm các khu chung cư cao tầng, khu biệt thự và nhà liền kề, văn phòng cho thuê, trung tâm thương mại, siêu thị. Năm 2018, dự án Splendora dự kiến sẽ mang về doanh thu khoảng gần 1,200 tỷ đồng, lãi thuần khoảng 430 tỷ trừ đi các khoản chi phí có thể lãi khoảng 200 tỷ đồng. Đến năm 2020, doanh thu dự án có thể đạt 2,000 tỷ đồng/năm và lãi ròng khoảng 500 tỷ đồng/năm.

Phối cảnh dự án Splendora

Như vậy với mức P/E hợp lý của VCG là 16,28X, EPS 2017F là 1,742 thì giá mục tiêu của VCG là 28,350 đồng/cp. MSI đưa ra khuyến nghị nắm giữ đối với VCG dựa trên những yếu tố cơ bản như kết quả kinh doanh 9 tháng đầu năm khá ấn tượng; nhiều dự án đang được triển khai, mở bán; tiếp tục thoái vốn, ngừng hoạt động hoặc giải thể các đơn vị kinh doanh thua lỗ, tạo cấu trúc cô đọng, tập trung vào lĩnh vực chính là xây lắp, kinh doanh bất động sản.

Xem thêm tại đây

VPI: Quỹ đất lớn 124 ha

Một đơn vị địa ốc khác cũng lọt vào tầm ngắm của MSI là CTCP Đầu tư Văn Phú - Invest (HNX: VPI). 9 tháng đầu năm, VPI ghi nhận đột biến trong kết quả kinh doanh nhờ vào dự án Khu nhà phố Thương mại The Victoria, với doanh thu thuần đạt 667 tỷ đồng (tăng 541% so với cùng kỳ năm trước), lợi nhuận sau thuế đạt gần 252 tỷ đồng (trong khi cùng kỳ âm 13.7 tỷ đồng). Trong quý 4/2017, VPI sẽ ghi nhận phần doanh thu còn lại từ dự án Khu nhà phố Thương mại The Victoria (V5-V6).

Bên cạnh đó, VPI có quỹ đất lớn mà theo ước tính của MSI là 124 ha, với một số dự án lớn trong dài hạn như dự án Dương Nội, dự án Kiến Hưng...

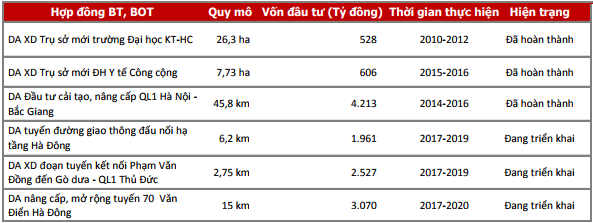

Danh sách các dự án BT, BOT của VPI

Ngoài ra, cơ cấu vốn an toàn với tỷ lệ nợ phải trả/tổng nguồn vốn của VPI là 0.48 lần, nợ vay chỉ khoảng 0.45 lần nợ phải trả và công ty có 214 tỷ đồng tiền mặt tính đến cuối tháng 9/2017.

MSI sử dụng phương pháp so sánh P/E với P/E bình quân của các công ty cùng ngành đang niêm yết trên thị trường là 11.0x để xác định giá trị VPI. Mức P/E hợp lý của VPI sẽ là 9.35x, với EPS 2018F là 3,438 đồng/cp. Giá mục tiêu của VPI là 32,000 đồng/cp, MSI đưa ra khuyến nghị mua dài hạn đối với VPI.

Xem thêm tại đây

JVC: Vẫn còn tiềm năng

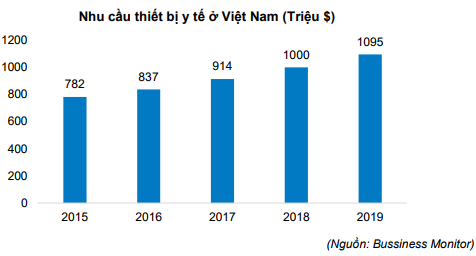

Cổ phiếu JVC của CTCP Thiết bị Y tế Việt Nhật thuộc vào diện kiểm soát từ ngày 1/8/2017 do liên tục lỗ lũy kế. Tuy nhiên, các khoản nợ khó đòi đã được trích lập dự phòng đầy đủ, kết quả kinh doanh đang cải thiện cho thấy JVC đã bước qua giai đoạn khó khăn nhất và đang từng bước cải thiện hiệu quả hoạt động, theo quan điểm của CTCK Bảo Việt (BVS).

BVS cho rằng, tiềm năng tăng trưởng ngành thiết bị y tế trong tương lai còn nhiều và JVC vẫn có lợi thế nhất định khi được làm đại lý độc quyền cho nhiều hãng lớn mà bệnh viện ưa chuộng.

Rủi ro đối với JVC đó là mối quan hệ với bệnh viện bị ảnh hưởng sau sự cố xảy ra khiến việc bán hàng không thuận lợi. Bên cạnh đó, sự phụ thuộc vào nhà cung cấp (Hitachi) khi họ có những thay đổi về chính sách kinh doanh, chính sách đại lý hay thị hiếu tiêu dùng chuyển sang các hãng khác.

Xét về thị phần trên toàn cầu, Siemens, GE, Philips là 3 hãng có thị phần lớn nhất về thiết bị y tế chẩn đoán hình ảnh. Tuy nhiên JVC đặc biệt có thế mạnh trong mảng CT và là hãng duy nhất chuyển giao hoạt động bảo trì, dịch vụ máy cho đại lý. Hay nói cách khác đây cũng là lợi thế của JVC khi có khả năng cung cấp dịch vụ nhanh và rẻ so với các hãng khác trên thị trường.

Xem thêm tại đây

VJC: Nắm giữ tại vùng giá hiện tại

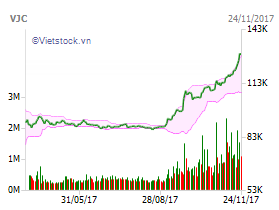

CTCK MB (MBS) đánh giá khả quan về kết quả kinh doanh của CTCP Hàng không Vietjet (HOSE: VJC) trong năm 2017 và dự phóng VJC có thể đạt mức doanh thu 38,446 tỷ đồng và lợi nhuận sau thuế 3,695 tỷ đồng, vượt 8.8% so với kế hoạch và ghi nhận mức tăng trưởng 48.1% so với lợi nhuận sau thuế năm 2016.

Đạt được kết quả trên giúp VJC đạt mức thu nhập trên cổ phần năm 2017 dự kiến là 8,187 đồng/cp.

Bằng phương pháp chiết khấu dòng tiền với các giả định cụ thể được trình bày theo bảng dưới đây, MBS đưa ra mức định giá hợp lý của VJC là 144,200 đồng/CP. Theo đó, MBS khuyến nghị nắm giữ cổ phiếu ở vùng giá hiện tại.

Biến động cổ phiếu VJC một năm qua

Xem thêm tại đây

---------------------------------------------------------

Khuyến nghị mua bán cổ phiếu của các công ty chứng khoán được trích dẫn lại có giá trị như một nguồn thông tin để nhà đầu tư tham khảo cho các quyết định đầu tư. Các khuyến nghị này có thể có những xung đột lợi ích với nhà đầu tư.

Tri Túc

FiLi

|