|

Khám phá bí mật động trời về vụ đặt cược dầu lớn nhất ở Phố Wall (phần 3)

Các ngân hàng đóng vai trò gì trong vụ đặt cược dầu khổng lồ của Mexico?

Trong những năm đầu của thập niên 2000, Goldman Sachs và Morgan Stanley liên tục thâm nhập vào lĩnh vực dầu. Và rồi vụ phòng ngừa Hacienda (Hacienda hedge) trở thành một phần cực kỳ quan trọng trong hoạt động kinh doanh của họ, Bloomberg cho hay.

Theo đó, Goldman Sachs đã theo dõi sát sao về giao dịch mà nó đã tạo ra trong 1 thập kỷ trước đó. Vào đầu năm 2010, Goldman Sachs đã xử lý 56.5% trong tổng số thùng dầu trong giao dịch.

* Khám phá bí mật động trời về vụ đặt cược dầu lớn nhất ở Phố Wall (phần 1)

* Khám phá bí mật động trời về vụ đặt cược dầu lớn nhất ở Phố Wall (phần 2)

Bị thu hút bởi khoản phí cao ngất ngưỡng và một thỏa thuận uy tín, các ngân hàng đầu tư như Barclays, Deutsche và JPMorgan Chase bắt đầu dấn thân vào. Kể từ đó, Mexico ngày càng mở rộng mạng lưới của mình thông qua việc chiêu dụ thêm các đơn vị như Citigroup, HSBC và BNP Paribas, theo tài liệu của Chính phủ Mexico. Đối với giao dịch trong năm 2017, Mexico đã vươn ra khỏi ngành ngân hàng đầu tư lần đầu tiên khi thuê Royal Dutch Shell Plc.

Trong các thương vụ phòng ngừa (hedge) gần đây, Mexico đã sử dụng 4-6 đối tác. Các chủ ngân hàng hiện nay và trước đó từng tham gia vào thương vụ cho biết lợi nhuận của mỗi ngân hàng rơi vào khoảng 30-80 triệu USD/năm.

“Vụ phòng ngừa của Mexico là một phần cực kỳ quan trọng trong hoạt động kinh doanh dầu của các ngân hàng”, George Kuznetsov, Trưởng bộ phận nghiên cứu tại Coalition Development, cho hay.

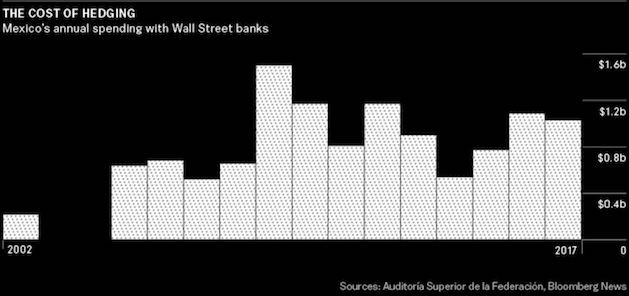

Mặc dù Mexico vẫn chi đều đặn bình quân 1 tỷ USD/năm cho hoạt động phòng ngừa trong thập kỳ qua, nhưng “miếng bánh” của các ngân hàng đã trở nên nhỏ hơn vì ngày càng có nhiều nhà cho vay tham gia vào thương vụ.

Đối với một số chủ ngân hàng, khả năng sinh lợi của thương vụ ẩn chứa nguy cơ về khoản lỗ khổng lồ, theo nguồn tin thân cận. Ông Kuznetsov cho biết: “Qua nhiều năm, vụ phòng ngừa ngày càng nổi tiếng trong giới ngân hàng (cả tiếng xấu lẫn tiếng tốt). Rất có khả năng là bạn sẽ bị lỗ”. Nói một cách rõ ràng, có một số ngân hàng đã hoặc vẫn là một thành phần năng động trên thị trường dầu nhưng chưa bao giờ dám đụng tới giao dịch của Mexico. Đáng chú ý nhất là Société Générale, UBS, và Credit Suisse. Và có nhiều lúc, Morgan Stanley đã từ chối tham gia vào giao dịch (Tất cả các ngân hàng đề cập trên đây đều từ chối đưa ra bình luận).

Ngoài ra, sau nhiều rắc rối cho nền kinh tế từ cuộc khủng hoảng tài chính toàn cầu, Mỹ đã đưa ra các quy định. Trước năm 2008, các ngân hàng đầu tư thường gánh chịu rủi ro từ các giao dịch phòng ngừa (hedging) trong vài tuần và thậm chí là vài tháng, cụ thể họ từ từ chuyển rủi ro này sang các khách hàng khác mà không cần tham gia trên thị trường tương lai (futures market). Một khách hàng khác ngoài Chính phủ Mexico cho biết, một hãng hàng không muốn phòng ngừa chống lại giá dầu tăng thì có thể chọn vị thế ngược lại so với vụ đặt cược Hacienda.

Sau năm 2008, luật chơi bắt đầu thay đổi. Một ví dụ điển hình là nguyên tắc Volcker (Volcker Rule) ra đời và có hiệu lực vào tháng 7/2015. Nguyên tắc này ngăn cấm các ngân hàng không được thực hiện một số hoạt động đầu cơ nhất định. Các hạn chế về rủi ro đã buộc các ngân hàng loại hoạt động đầu cơ ra khỏi bảng cân đối kế toán. Một cách để ngân hàng thực hiện điều này là tiến hành các giao dịch phòng ngừa (hedge) trên thị trường tương lai.

Chính phủ Mexico quá lo lắng về nguyên tắc Volcker đến nỗi họ đã gởi một nhóm quan chức tới Washington trong tháng 10/2012 để vận động Bộ Tài chính Mỹ, Cục Dự trữ Liên bang Mỹ (Fed) và các cơ quan khác. Một đại diện Mexico cho rằng các ngân hàng cần phải có khả năng gánh chịu rủi ro trong khoảng thời gian dài hơn – quy mô và đặc điểm của chương trình phòng ngừa giá dầu của Mexico đòi hỏi các nhà giao dịch hoán đổi (swap) phải chịu được rủi ro của hàng hóa trong một thời gian giải để cung cấp thanh khoản cho thị trường.

Về phần các ngân hàng, khả năng phòng ngừa được các đặt cược của họ là rất quan trọng. Với mức độ tác động của các vụ đặt cược này, nếu việc phòng ngừa được thực hiện một cách tồi tàn và thị trường dịch chuyển ngược lại với kỳ vọng của họ, thì có khả năng lợi nhuận của họ sẽ bị tác động nặng nề. Như trường hợp năm 2009: Mexico đã đạt được 5.1 tỷ USD nhưng tính tại thời điểm giá dầu giảm mạnh nhất trong năm thì giá trị giao dịch đã lên tới con số 10 tỷ USD (tương đương với những gì các ngân hàng có thể phải trả cho Mexico), theo báo cáo của Duclaud và García, các chuyên gia kinh tế thuộc Banxico.

Khoản thanh toán trong năm 2009 đã làm nổi bật lên mức độ rủi ro của vụ đặt cược lên các ngân hàng nếu hoạt động phòng ngừa không hiệu quả. Trong năm đó, Barclays đã phải trả cho Mexico gần 3.1 tỷ USD (hơn 1/3 lợi nhuận trước thuế của ngân hàng này), Goldman Sachs trả 1.3 tỷ USD, Deutsche Bank 405 triệu USD và Morgan Stanley 128 triệu USD.

Cho đến năm 2009, Chính phủ Mexico vẫn không tiết lộ bất kỳ thông tin nào về vụ phòng ngừa Hacienda. Kể từ đó, mục tiêu của Mexico là công bố thông tin càng ít càng tốt. Và các ngân hàng thì sao? Họ không bao giờ công khai thừa nhận sự tham gia vào các giao dịch như thế này.

Bất chấp mọi nỗ lực trong việc giữ bí mật về các vụ đánh cược giá trị khổng lồ của Chính phủ Mexico, lịch sử chi tiết về cách thức thực hiện thương vụ vẫn có thể được lượm lặt từ các tài liệu kiểm toán hàng năm. Hàng ngàn trang tài liệu tiết lộ rằng, thủ đoạn hiện tại của Mexico là mua các quyền chọn bán (put option) kiểu châu Á. Được biết, quyền chọn kiểu châu Á (Asian option) là loại quyền chọn mà việc thanh toán phụ thuộc vào giá trung bình của những tài sản cơ sở trong một thời kì nhất định chứ không phải là thời điểm đáo hạn, còn được gọi là quyền chọn trung bình.

Mặc dù Chính phủ Mexico thực hiện giao dịch phòng ngừa hàng năm nhưng lại không tham gia vào thị trường dầu cùng một lúc. Theo tài liệu kiểm toán, mỗi năm quốc gia này bắt đầu mua quyền chọn sớm nhất là vào tháng 5 và trễ nhất là vào tháng 8. Trong những năm trước đó, Mexico đã “giữ chặt” giá dầu WTI nhưng điều này đã gây ra rắc rối vì mối tương quan giữa dầu WTI với dầu Maya (loại dầu xuất khẩu chính của Mexico). Ngày nay, để tránh sự biến động giá, hoạt động phòng ngừa của Mexico bao gồm 80-90% là dầu Maya và phần còn lại là dầu Brent (dầu tiêu chuẩn thế giới).

Tài liệu kiểm toán tiết lộ một số thông tin mà các chuyên viên giao dịch dầu đã nghi ngờ từ lâu: đó là Mexico không chỉ giao dịch trong mùa hè, quốc gia này còn tham gia vào thị trường ít nhất một lần trong mùa Đông. Trong mùa hè năm 2013, cũng như mọi khi, Mexico mua quyền chọn bán ở mức giá thực hiện 81 USD/thùng. Tuy nhiên, trái với hành vi thông thường, quốc gia này đã trở lại thị trường vào tháng 1-2/2014 và tái cấu trúc lại giao dịch ở mức giá 85 USD/thùng.

Các quan chức Mexico đã tranh luận rằng, giao dịch phòng ngừa, vốn diễn ra mỗi năm (từ ngày 01/12 đến 30/11), không làm ảnh hưởng đến giá. Tuy nhiên, các ông chủ ngân hàng đã và đang tham gia vào thương vụ này, cũng như các chuyên viên giao dịch dầu cho biết, các giao dịch của Mexico thực chất đang làm chao đảo cả thị trường. Điều này chắc chắn xảy ra khi các chủ ngân hàng Mexico bán các hợp đồng trên thị trường tương lai để bảo vệ bản thân, đồng thời gây áp lực lên giá dầu.

Bất chấp thành công của Mexico, không có quốc gia sản xuất dầu nào dám làm theo cả. Nhiều quốc gia, bao gồm Qatar và Nga, đã tiến rất gần đến việc hoàn thành chương trình phòng ngừa lớn thông qua Morgan Stanley và Goldman Sachs, nhưng họ đã hủy bỏ vào phút chót, dựa trên nguồn tin thân cận.

Đối với các nhà sản xuất ở khu vực Trung Đông, hoạt động phòng ngừa bằng cách giao dịch đối ứng dường như là một nỗi ám ảnh mà họ chỉ muốn né tránh từ sớm. Với dân số thấp và doanh thu khổng lồ, thay vì làm theo cách của Mexico, họ đã tự bảo vệ bản thân bằng cách tích trữ lượng tiền có được từ hoạt động xuất khẩu dầu và tiết kiệm trong những thời điểm giá dầu sụp đổ bằng cách rót tiền vào các quỹ tài sản có chủ quyền của họ. Ví dụ, từ cuối năm 2014, Ả-rập Xê-út đã sử dụng khoảng 200 tỷ USD từ dự trữ ngoại hối để chống chọi với thời kỳ giá dầu thấp.

Với các nhà sản xuất dầu nghèo hơn thì giao dịch phòng ngừa giá dầu (oil hedge) trở nên vô cùng hấp dẫn. Ecuador, thành viên nhỏ nhất của OPEC, là một ví dụ thực tế về việc phòng ngừa dầu sai cách có thể dẫn tới “cơn bão” chính trị. Vào đầu năm 1993, Ecuador đã quyết định “giữ chặt” giá dầu thông qua hàng loạt các thỏa thuận tương đối phức tạp, bao gồm các quyền chọn bán và giao dịch hoán đổi với J. Aron & Co của Goldman Sachs.

Ecuador đã giữ mức giá sàn của dầu là 14.88 USD/thùng trong năm 1994, đồng thời thanh toán 12 triệu tiền phí cho ngân hàng J. Aron & Co. Tuy nhiên, các thỏa thuận trên đã đẩy Ecuador gánh chịu rủi ro phải chi trả nhiều hơn nếu giá dầu tăng cao hơn. Trên thực tế thì giá dầu đã dịch chuyển cao hơn với mức bình quân là 15.85 USD/thùng và điều này đã làm Chính phủ Ecuador điêu đứng. Kết quả là Ecuador không chỉ mất 12 triệu USD tiền phí cho các quyền chọn bán mà còn phải thanh toán thêm 6 triệu USD cho Goldman Sachs cho các giao dịch hoán đổi.

Các đảng đối lập với Tổng thống Sixto Durán Ballén đã vịn vào lý do thua lỗ nặng nề của quốc gia để chỉ trích chính quyền. Thậm chí, các nhà lập pháp Ecuador đã phải bổ nhiệm một ủy ban đặc biệt để điều tra các cáo buộc tham nhũng của các quan chức có tham gia vào vụ phòng ngừa.

Dẫu vậy, các vụ phòng ngừa của Mexico chưa bao giờ đem lại bất kỳ hậu quả nào về chính trị cho đất nước này. Tuy nhiên, điều này không có nghĩa là cuộc vui có thể kéo dài mãi mãi.

Trên thực tế, dầu không còn là nguồn tạo doanh thu một mất một còn như trước đây. Trong năm 2016, dầu chỉ chiếm khoảng 17% tổng doanh thu của Chính phủ Mexico. Và hoạt động sản xuất dầu cũng đang sụt giảm ngay cả khi nhu cầu nội địa không ngừng tăng cao – qua đó làm giảm xuất khẩu ròng và cũng giảm quy mô của thương vụ.

Những lần trước đây, Mexico đã bán kỳ hạn hơn 450 triệu thùng dầu. Năm nay, quốc gia này chỉ thực hiện 250 triệu thùng dầu.

Mặc cho sự ổn định ngân sách mà các vụ đặt cược mang lại cho nền kinh tế 122 triệu dân này, có lẽ thời thế của vụ đặt cược và của “những người đàn ông đến từ Hacienda” đang dần đi tới hồi kết./.

|