|

Thông tư 41: Từ 2020, ngân hàng được giảm CAR xuống 8%, hướng đến Basel II

Mới đây Ngân hàng Nhà nước Việt Nam (NHNN) đã công bố Thông tư 41/2016/TT-NHNN được ký ban hành ngày 30/12/2016 quy định về tỷ lệ an toàn vốn đối với ngân hàng và chi nhánh ngân hàng nước ngoài.

* Basel II có dành cho các ngân hàng yếu kém?

* Tăng vốn thời Basel II: Người khôn kẻ khó

Thông tư 41 có nội dung hướng theo chuẩn Basel II với nhiều điểm thay đổi so với Thông tư 13/2010/TT-NHNN ngày 20/05/2010 trước đó. Trong đó, điều chỉnh tỷ lệ an toàn vốn (CAR) từ 9% xuống 8%, bổ sung yêu cầu vốn cho rủi ro thị trường và rủi ro hoạt động bên cạnh yêu cầu vốn đối với rủi ro tín dụng đã được áp dụng từ Thông tư trước.

Thông tư này sẽ có hiệu lực thi hành từ ngày 01/01/2020 hoặc có thể áp dụng sớm hơn khi ngân hàng đáp ứng tiêu chuẩn và đăng ký về NHNN.

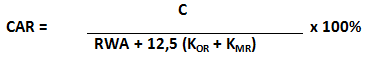

Cụ thể, ngân hàng phải thường xuyên duy trì hệ số CAR tối thiểu 8%, được xác định bằng công thức:

Trong đó:

- C: Vốn tự có;

- RWA: Tổng tài sản tính theo rủi ro tín dụng;

- KOR: Vốn yêu cầu cho rủi ro hoạt động;

- KMR: Vốn yêu cầu cho rủi ro thị trường.

Vốn tự có (C)

Vốn tự có (C) bao gồm tổng Vốn cấp 1 và Vốn cấp 2 trừ đi các khoản giảm trừ quy định như lợi thế thương mại, lỗ lũy kế, cổ phiếu quỹ, các khoản cấp tín dụng để góp vốn mua cổ phần, các khoản góp vốn, mua cổ phần tại các tổ chức tín dụng khác…

Tổng tài sản tính theo rủi ro tín dụng (RWA)

Tổng tài sản tính theo rủi ro tín dụng (RWA) bao gồm tổng tài sản tính theo rủi ro tín dụng (RWACR) và tổng tài sản tính theo rủi ro tín dụng đối tác (RWACCR).

Được tính theo công thức:

RWA = RWACR + RWACCR

Trong đó:

- RWACR: Tổng tài sản tính theo rủi ro tín dụng;

- RWACCR: Tổng tài sản tính theo rủi ro tín dụng đối tác.

Tổng tài sản tính theo rủi ro tín dụng (RWACR) là tổng các tài sản trên Bảng cân đối kế toán được tính theo công thức sau đây:

RWACR = ∑Ej x CRWj + ∑Max {0, (Ei* - SPi)} x CRWi

Với:

- Ej: Giá trị tài sản (không phải là khoản phải đòi) thứ j;

- CRWj: Hệ số rủi ro tín dụng của tài sản thứ j.

- Ei*: Giá trị số dư của khoản phải đòi thứ i (Ei)

- SPi: Dự phòng cụ thể của khoản phải đòi thứ i;

- CRWi: Hệ số rủi ro tín dụng của khoản phải đòi thứ i.

Trong đó, hệ số rủi ro tín dụng (CRW) nhìn chung được áp từ 0% đến 150%. Một số trường hợp áp dụng hệ số lên đến 200% như tài sản là khoản cấp tín dụng tài trợ dự án kinh doanh bất động sản hay doanh nghiệp không cung cấp báo cáo tài chính cho ngân hàng để tính toán rủi ro…

Tổng tài sản tính theo rủi ro tín dụng đối tác (RWACCR) được tính đối với: Giao dịch tự doanh; giao dịch repo và giao dịch reverse repo; giao dịch sản phẩm phái sinh để phòng ngừa rủi ro; giao dịch mua bán ngoại tệ, tài sản tài chính với mục đích phục vụ nhu cầu của khách hàng, đối tác.

Đặc biệt, các giao dịch đã tính rủi ro tín dụng đối tác không phải tính rủi ro tín dụng khi tính tỷ lệ an toàn vốn.

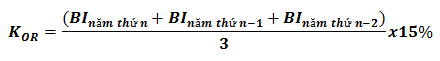

Vốn yêu cầu cho rủi ro hoạt động (KOR)

Vốn yêu cầu cho rủi ro hoạt động (KOR) được xác định bằng công thức:

Trong đó:

- BInăm thứ n: Chỉ số kinh doanh được xác định theo quý gần nhất tại thời điểm tính toán;

- BInăm thứ n-1, BInăm thứ n-2: Chỉ số kinh doanh được xác định theo quý tương ứng của 2 năm liền kề trước năm tính toán.

Chỉ số kinh doanh (BI) được xác định theo công thức sau:

BI = IC + SC + FC

Với:

- IC: Giá trị tuyệt đối của Thu nhập lãi và các khoản thu nhập tương tự trừ Chi phí lãi và các khoản chi phí tương tự;

- SC: Tổng giá trị của Thu nhập từ hoạt động dịch vụ, Chi phí từ hoạt động dịch vụ, Thu nhập hoạt động khác, Chi phí hoạt động khác;

- FC: Tổng của giá trị tuyệt đối Lãi/lỗ thuần từ hoạt động kinh doanh ngoại hối, mua bán chứng khoán kinh doanh và mua bán chứng khoán đầu tư.

Vốn yêu cầu cho rủi ro thị trường (KMR)

Vốn yêu cầu cho rủi ro thị trường (KMR) được xác định theo công thức sau:

KMR = KIRR+ KER + KFXR + KCMR + KOPT

Trong đó:

- KIRR : Vốn yêu cầu cho rủi ro lãi suất, trừ giao dịch quyền chọn;

- KER: Vốn yêu cầu cho rủi ro giá cổ phiếu, trừ giao dịch quyền chọn;

- KFXR: Vốn yêu cầu cho rủi ro ngoại hối (bao gồm cả vàng), trừ giao dịch quyền chọn;

- KCMR: Vốn yêu cầu cho rủi ro giá hàng hóa, trừ giao dịch quyền chọn;

- KOPT : Vốn yêu cầu cho giao dịch quyền chọn.

Để xác định vốn yêu cầu cho rủi ro thị trường, ngân hàng phải có quy định bằng văn bản về các điều kiện, tiêu chí xác định các khoản mục thuộc phạm vi sổ kinh doanh để tính các trạng thái rủi ro trên sổ kinh doanh, đảm bảo tách biệt với sổ ngân hàng.

Ngoài ra, Thông tư 41 cũng quy định về cơ cấu tổ chức và kiểm toán nội bộ về quản lý an toàn vốn; dữ liệu và hệ thống công nghệ thông tin; doanh nghiệp xếp hạng tín nhiệm độc lập./.

* Toàn văn Thông tư 41/2016/TT-NHNN ngày 30/12/2016 (tải tại đây)

|

Rủi ro tín dụng là rủi ro do khách hàng không thực hiện hoặc không có khả năng thực hiện một phần hoặc toàn bộ nghĩa vụ trả nợ theo hợp đồng hoặc thỏa thuận.

Rủi ro tín dụng đối tác là rủi ro do đối tác không thực hiện hoặc không có khả năng thực hiện một phần hoặc toàn bộ nghĩa vụ thanh toán trước hoặc khi đến hạn của các giao dịch.

Rủi ro thị trường là rủi ro do biến động bất lợi của lãi suất, tỷ giá, giá chứng khoán và giá hàng hoá trên thị trường. Rủi ro thị trường bao gồm: rủi ro lãi suất, rủi ro ngoại hối, rủi ro giá cổ phiếu và rủi ro giá hàng hóa.

Rủi ro hoạt động là rủi ro do các quy trình nội bộ quy định không đầy đủ hoặc có sai sót, do yếu tố con người, do các lỗi, sự cố của hệ thống hoặc do các yếu tố bên ngoài làm tổn thất về tài chính, tác động tiêu cực phi tài chính đối với ngân hàng, chi nhánh ngân hàng nước ngoài (bao gồm cả rủi ro pháp lý). Rủi ro hoạt động không bao gồm rủi ro danh tiếng và rủi ro chiến lược.

|

|