|

10 lý do nên đầu tư để kiếm thu nhập

Trong bối cảnh lãi suất thấp như hiện nay, việc gửi tiền vào các ngân hàng không còn đem lại lợi suất cao như trước đây. Thay vào đó, chúng ta nên hướng đến việc đầu tư để thu được mức sinh lời cao hơn trong năm 2017. Sau đây, MarketViews sẽ đưa ra 10 lý do bạn nên đầu tư để tìm kiếm thu nhập.

1. Tình cảnh khó khăn của những người gửi tiền tiết kiệm

Việc tìm kiếm thu nhập đã trở thành vấn đề khá nóng trong những năm gần đây khi các hộ gia đình bị tác động nặng nề bởi tốc độ tăng trưởng ảm đạm cũng như lãi suất thấp tại các quốc gia phát triển. Lãi suất cơ bản của Ngân hàng Trung ương Anh (BoE) đã ở mức thấp nhất trong lịch sử với chỉ 0.5% kể từ tháng 3/2009 – và cũng không có dấu hiệu nào cho thấy điều này sẽ thay đổi trong thời gian tới.

Darius McDermott, Giám đốc quản lý của Chelsea Financial Services và cũng là nhà môi giới quỹ đầu tư, cho biết: “Bất cứ ai đang dư tiền mặt nên xem xét đến việc chấp nhận thêm một ít rủi ro để kiếm được thu nhập cao hơn: 10,000 bảng Anh (GBP) tiền mặt khi lãi suất lần đầu tiên rơi xuống mức 0.5% chỉ đáng giá 10,234 GBP tại thời điểm này. Nếu nhà đầu tư bỏ tiền vào các quỹ đầu tư thu nhập bình thường tại Anh thì có lẽ khoản tiền này sẽ tăng lên mức 25,669 GBP”.

2. Rủi ro cao có đồng nghĩa với lợi nhuận cao?

Justin Modray, người sáng lập Candid Financial Advice, cảnh báo rằng để thu được lợi nhuận cao, chẳng còn cách nào khác ngoài việc chấp nhận rủi ro nhiều hơn. Điều này cũng nói lên một chân lý: Lợi nhuận cao thì rủi ro cũng cao.

Justin Modray cho hay: “Nếu bạn không muốn mất tiền thì việc chấp nhận rủi ro có lẽ là một ý kiến tồi tệ, nhưng nếu bạn có thể chấp nhận liều lĩnh đầu tư hoặc đã có sẵn một danh mục đầu tư, thì những nguồn thu nhập khác sẽ cao hơn so với khoản tiền mặt”.

3. Bảo toàn vốn

Bằng việc gia tăng rủi ro, bạn có thể mất hàng đống tiền. Do đó, bảo vệ vốn là một phần không thể thiếu trong vai trò của nhà quản lý quỹ.

|

Cổ phiếu phòng thủ

Cổ phiếu phòng thủ là cổ phiếu cung cấp cổ tức và lợi nhuận khá ổn định bất chấp tình trạng của thị trường chứng khoán nói riêng hoặc nền kinh tế nói chung. Ví dụ, các cổ phiếu dược phẩm và thuốc lá “blue chip” thường được xem là cổ phiếu phòng thủ về mặt bản chất, bởi vì mọi người sẽ không ngừng sử dụng thuốc hoặc từ bỏ hút thuốc khi nền kinh tế khó khăn. Điều này có nghĩa là những công ty này dường như không bị sụt giảm về lợi nhuận và sẽ vẫn có tiền mặt để chi trả cho các cổ đông khi nền kinh tế rơi vào tình trạng khó khăn.

|

Tuy nhiên, các nhà quản lý quỹ đầu tư thu nhập thường thận trọng hơn trong việc lựa chọn chứng khoán, điển hình là lựa chọn những chứng khoán có tốc độ tăng trưởng vốn ổn định thay vì có lợi nhuận cao ngất ngưỡng.

Chẳng hạn, trong suốt thời gian bùng nổ công nghệ trong những năm cuối thập niên 90 và vào thời điểm chuyển giao thiên niên kỷ, nhiều nhà quản lý quỹ đầu tư thu nhập đã né tránh các công ty công nghệ. Có một khoảng thời gian, những quỹ này đã bị tụt lại phía sau thị trường chứng khoán khi tiền bắt đầu chảy vào lĩnh vực công nghệ. Tuy nhiên, chiến lược này đã tỏ ra hiệu quả khi các quỹ đầu tư thu nhập giúp nhà đầu tư tránh khỏi tác động của cuộc khủng hoảng tồi tệ nhất trong giai đoạn 1997-1998.

4. Mức độ biến động thấp

Mặc dù các quỹ đầu tư thu nhập dường như không có lợi nhuận cao ngất ngưỡng, nhưng hoạt động đầu tư dựa trên thu nhập có thể là một nơi để nương tựa khi thị trường cổ phiếu rơi vào tình trạng khó khăn hoặc biến động mạnh như trong tháng 8-9/2015. Đây là vì nhiều cổ phiếu có lợi suất cao - loại cổ phiếu mà các nhà quản lý quỹ đầu tư thu nhập thường nắm giữ - cũng là cổ phiếu phòng thủ khi xét về bản chất. Một công ty trả cổ tức cao và ngày càng tăng thường cho thấy tình trạng tài chính khỏe mạnh vì cổ tức xét cho cùng cũng đến từ thu nhập và lợi nhuận của công ty. Bên cạnh đó, các công ty này cũng ít có khả năng sụt giảm trong lúc thị trường khó khăn, bởi vì thu nhập có được sẽ bù đắp cho bất kỳ sự mất mát nào trong giá trị vốn. Nói ngắn gọn, thu nhập tổng thể của hoạt động đầu tư dựa trên thu nhập có lẽ ít biến động hơn thị trường cổ phiếu nói chung.

5. Thành quả vượt trội

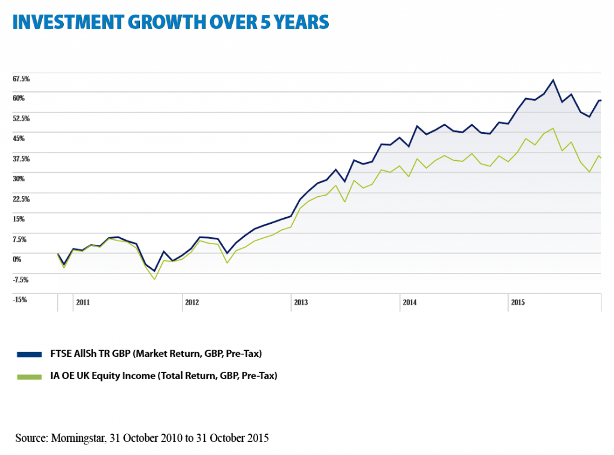

Trên thực tế, hoạt động đầu tư sử dụng thu nhập để lựa chọn đầu tư thì gần như luôn cho ra thành quả vượt trội trong dài hạn. Chỉ nhìn vào tổng lợi nhuận từ quỹ chỉ số FTSE 100 và FTSE All- Share so với chỉ số IMA UK Equity Income index. Các chứng khoán được lựa chọn đã sản sinh ra thành quả vượt trội trong vòng 1 năm, 3 năm và 5 năm.

6. Sức mạnh của tái đầu tư

Dường như, không có khoản đầu tư nào tồn tại lâu dài như quỹ đầu tư thu nhập. Tính hấp dẫn của quỹ đầu tư thu nhập vẫn giữ nguyên cho tới ngày hôm nay khi các quỹ này luôn luôn có sức mạnh của sự điều tiết. Hoạt động đầu tư dựa trên thu nhập khai thác các lợi ích của việc điều tiết.

Trên thực tế, khoản thu nhập tái đầu tư là một trong những yếu tố quyết định của lợi nhuận theo thời gian. Cho rằng bạn đã mua trái phiếu Anh trị giá 100 GBP trong năm 1899, khoản đầu tư của bạn sẽ chỉ đáng giá 75 GBP tại thời điểm này khi xét về giá trị thực nếu bạn không tái đầu tư khoản thu nhập đó, theo nghiên cứu của Barclays Capital Equity trong năm 2015. Việc tái đầu tư sẽ giúp bạn có 457 GBP tại thời điểm này.

Lập luận này còn đúng hơn đối với các cổ phiếu. Nếu bạn đã đầu tư 100 GBP vào thị trường chứng khoán Anh trong năm 1899, thì ngày hôm nay khoản đầu tư này sẽ tăng lên 184 GBP khi xét về giá trị thực nếu bạn không tái đầu tư các khoản cổ tức. Tuy nhiên, khoản đầu tư này sẽ đáng giá 28,261 GBP nếu bạn tái đầu tư.

Bạn không cần phải đầu tư trong hơn 1 thế kỷ để tận dụng các lợi thế này. Biểu đồ dưới đây cho thấy các hiệu ứng của việc tái đầu tư lợi nhuận trong 5 năm. Đường màu xanh dương cho thấy tổng lợi nhuận đối với chỉ số FTSE All-Share Index trong giai đoạn 5 năm, trong khi đường màu xanh lá bao gồm các khoản lợi nhuận vượt trội được tạo ra bằng việc đầu tư để kiếm thu nhập và tái đầu tư các khoản cổ tức.

7. Tăng trưởng cổ tức

Tăng trưởng cổ tức hàng năm là vô cùng quan trọng đối với nhà đầu tư tìm kiếm thu nhập, đặc biệt là những người có kế hoạch nghỉ hưu dài, tốt đẹp. Nhiều quỹ đầu tư thu nhập tập trung vào việc tăng trưởng cổ tức.

Tạo thu nhập đã trở thành một chủ đề “nóng” trong giới tài chính, nhưng giờ còn trở nên quan trọng hơn trong những năm tới khi thế hệ trẻ gia tăng lượng người tìm kiếm thu nhập, không chỉ ở Anh mà còn ở nhiều quốc gia phát triển và cả Trung Quốc.

Sau đây là một ví dụ đơn giản để mô tả tầm quan trọng của tăng trưởng cổ tức. Cho rằng một người 60 tuổi đầu tư 20,000 GBP và phân bổ đều cho 2 quỹ đầu tư thu nhập. Cả 2 quỹ này đều có lợi suất 5% và chi trả thu nhập khởi điểm là 1,000 GBP mỗi năm.

Quỹ X gia tăng tỷ lệ chi trả thêm 5% mỗi năm, trong khi quỹ Y lại nâng tỷ lệ chi trả thêm 10% mỗi năm. Vào thời điểm người này 75 tuổi (tức 15 năm sau đó), sự khác biệt sẽ thể hiện rõ ràng hơn. Thu nhập từ quỹ X tăng lên gần 2,080 GBP mỗi năm. Trong khi đó, thu nhập của quỹ Y nhảy vọt lên 4,180 GBP, gần như gấp đôi thu nhập từ quỹ X.

8. Nguyên tắc đầu tư

Khi một công ty với tiềm lực tài chính mạnh thu hút đầu tư, giá cổ phiếu của công ty này sẽ tăng mạnh, dẫn tới tỷ suất cổ tức bị giảm xuống. Tại giai đoạn này, nhà quản lý quỹ đầu tư thu nhập sẽ thường bán và chờ đợi tái đầu tư vào các cơ hội có lợi suất cao. Do đó, chiến lược của các nhà quản lý quỹ đầu tư thu nhập thường khiến họ phải mua cổ phiếu khi giá cổ phiếu thấp và bán chúng đi khi giá cổ phiếu quá cao. Đây được xem là một nguyên tắc để đầu tư thành công.

9. Tăng trưởng vốn

Việc tăng trưởng vốn khi có thể cũng rất quan trọng. Nhiều nhà quản lý quỹ đầu tư thu nhập thường nhắm tới việc xác định giá trị ở những lĩnh vực mà các nhà đầu tư khác bỏ qua – đây cũng là một yếu tố chi phối thành quả.

| Cổ phiếu chu kỳ

Cổ phiếu chu kỳ là những cổ phiếu thường rất nhạy cảm với chu kỳ kinh doanh và thành quả của chúng gắn chặt với tình trạng của nền kinh tế. Thông thường, nhu cầu của các cổ phiếu chu kỳ sẽ thấp hơn trong suốt giai đoạn nền kinh tế suy thoái và sẽ tăng cao trong giai đoạn nền kinh tế tăng trưởng. Ví dụ như các công ty sản xuất xe hơi, các công ty bán lẻ và các công ty xây dựng nhà ở.

|

Thuốc lá là ví dụ điển hình về một lĩnh vực không được ưa thích, nhưng một số nhà quản lý quỹ đầu tư thu nhập lại nhận thấy tiềm năng của lĩnh vực này vào thời điểm chuyển giao thế kỷ. Kết quả là họ đã được tưởng thưởng hậu hĩnh: Trong giai đoạn 2000-2011, cổ phiếu British American Tobacco nhảy vọt hơn 780%. Với việc tái đầu tư cổ tức, tổng lợi nhuận lên tới 1,529%. Một số nhà quản lý quỹ đầu tư nhu nhập đang tập trung sự chú ý vào các công ty có quy mô vừa và nhỏ. Lịch sử cho thấy các công ty như thế thường tái đầu tư lợi nhuận vào hoạt động kinh doanh hơn là chi trả cổ tức cho cổ đông. Tuy nhiên, các nhà quản lý khôn ngoan, như Gervais Williams, đang tìm kiếm cơ hội đầu tư thu nhập có trị giá cao trong số các doanh nghiệp nhỏ và có tốc độ tăng trưởng nhanh.

10. Phòng ngừa lạm phát

Nếu vốn của bạn không thể bắt kịp với tốc độ tăng trưởng lạm phát, thì giá trị khoản đầu tư của bạn rõ ràng sẽ bị “xói mòn”. Nói cách khác, khoản đầu tư này đang suy giảm về giá trị thực. Lạm phát dường như không phải là vấn đề đối với nhà đầu tư trong vài năm trở lại đây, nhưng trong dài hạn, lạm phát có khả năng sẽ tăng mạnh trở lại.

Ví dụ, lạm phát đang tăng trưởng ở mức 2%. Nếu bạn là người chi trả thuế thu nhập ở mức 20%, thì bạn sẽ cần phải đạt tỷ suất sinh lợi 2.5%, còn nếu bạn phải đóng thuế 40% thì bạn cần phải kiếm được tỷ suất sinh lợi 3.33% để khoản đầu tư của bạn có thể bắt kịp với tốc độ tăng trưởng lạm phát.

Một số khoản đầu tư, chẳng hạn như trái phiếu theo chỉ số của Anh, có thể có lợi suất cao hơn so với tốc độ tăng trưởng lạm phát, nhưng không nhiều.

Vì cổ phiếu có chi trả cổ tức thường có thu nhập tăng theo thời gian và tiềm năng tăng trưởng vốn, chúng có thể gia tăng cơ hội có tỷ suất sinh lời cao hơn so với lạm phát./.

|