|

Nên bỏ bao nhiêu trứng vào một giỏ?

Đa dạng hóa danh mục thường được xem là một trong những nguyên lý cơ bản của đầu tư và lên kế hoạch tài chính. Sở hữu nhiều loại tài sản khác nhau, lý tưởng nhất là chúng có sự tương quan thấp - chẳng hạn như gồm cổ phiếu, trái phiếu, bất động sản và vàng - là điều mà các cẩm nang đầu tư vẫn khuyên nên làm.

Tuy nhiên, có một nhà đầu tư nổi tiếng thế giới không nghĩ vậy, đó là Jim Rogers.

Phóng viên của TruewealthPublishing gần đây đã có buổi nói chuyện với nhân vật này và hỏi ông về thị trường toàn cầu, những gì ông đang mua, bong bóng đang hình thành ở đâu và việc phân bổ tài sản như thế nào.

Và điều ngạc nhiên là, nhà đầu tư tài ba này không hoàn toàn tin vào cách phân bổ tài sản được “tôn sùng” như trên.

“Tôi biết mọi người đang được dạy là phải đa dạng hóa. Nhưng đó là điều mà các tay môi giới nghĩ ra để khỏi bị... kiện. Nếu bạn muốn trở nên giàu có, bạn phải tập trung và... tập trung”, ông nói.

Điều này rõ ràng là đi ngược lại với lối suy nghĩ truyền thống. Nhưng chính cách suy nghĩ này đã tạo nên một nhà đầu tư Jim Rogers lừng lẫy. Ông là đồng sáng lập của Quantum Fund, một trong những quỹ đầu cơ thành công nhất thế giới, với lợi nhuận là... 4,200% trong 10 năm.

Ông chấm dứt việc đầu tư toàn thời gian vào năm 1980 và đã đi du lịch khắp thế giới một vài lần. Ông cũng viết vài cuốn sách về những gì mình thấy và học được. Ngay cả trong trường hợp bạn không phải là một tín đồ du lịch hay tiền bạc và biết rất ít về tài chính thì đó cũng là những cuốn sách mang tính giải trí và giáo dục nhất mà bạn sẽ từng đọc về đầu tư.

Vì sao nên đa dạng hóa danh mục đầu tư?

Khi bàn về tầm quan trọng của sự đa dạng hóa để giảm rủi ro trong danh mục đầu tư, chúng ta thường nghe câu “Đừng bỏ tất cả trứng của bạn vào một giỏ”. Nhưng bạn cũng cần phải bảo đảm rằng “Tất cả chúng cũng không nằm trên cùng một xe chở trứng”.

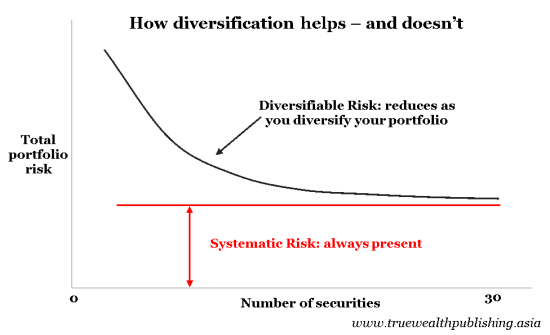

Đa dạng hóa có thể giúp hạn chế những rủi ro cụ thể đối với một công ty hay một ngành. Chẳng hạn, việc quản lý tồi (hay gian lận) là một rủi ro cụ thể của công ty. Một cuộc đình công của nhân viên hàng không, gây ảnh hưởng đến cả ngành, là một rủi ro của ngành. Những điều này được gọi là “các rủi ro có thể đa dạng hóa được” vì chúng không trực tiếp liên quan đến hệ thống tài chính rộng lớn.

Rủi ro thị trường (còn được gọi là “rủi ro mang tính hệ thống” vì nó liên quan đến cả hệ thống tài chính) là không thể tránh được đối với bất kỳ ai đầu tư vào các thị trường tài chính. Rủi ro thị trường bị ảnh hưởng bởi những điều như lãi suất, tỷ giá hối đoái và suy thoái. Đa dạng hóa đầu tư không thể giải quyết được rủi ro thị trường.

Biểu đồ bên dưới cho thấy 2 loại rủi ro này. Mỗi nhà đầu tư đều bị ảnh hưởng bởi rủi ro mang tính hệ thống. “Rủi ro có thể đa dạng hóa được” là cao hơn nếu danh mục đầu tư bao gồm một lượng cổ phiếu nắm giữ nhỏ. Và “rủi ro có thể đa dạng hóa được” giảm khi số lượng nắm giữ này trong một danh mục đầu tư tăng lên – tới một điểm nào đó. Có một danh mục đầu tư với 5 cổ phiếu chắc chắn là tốt hơn một danh mục đầu tư chỉ với một cổ phiếu. Nhưng nếu số cổ phiếu vượt quá 30 thì việc đa dạng hóa không mang lại thêm lợi ích nào cho chuyện giảm rủi ro trong toàn danh mục đầu tư.

Truewealth Publishing

|

Tuy nhiên, Jim Rogers không đồng ý. “Ý của Phố Wall là, đừng đặt tất cả trứng của bạn vào một giỏ. Còn theo tôi thì bạn nên đặt tất cả trứng của mình vào một giỏ. Nhưng hãy chắc chắn rằng bạn có chiếc giỏ đúng và bảo đảm rằng bạn canh chừng chiếc giỏ ấy rất, rất cẩn thận”, ông nói.

Ở thời điểm hiện tại, dĩ nhiên chiến lược “Đặt tất cả trứng của bạn vào một giỏ, nhưng bảo đảm rằng đó là chiếc giỏ đúng” này không phải dành cho tất cả mọi người. Đó là một chiến lược “Được ăn cả, ngã về không”.

Và Jim thừa nhận điều đó. “Nếu bạn không làm đúng cách, bạn sẽ mất tất cả. Nhưng nếu bạn làm đúng, bạn sẽ trở nên rất giàu. Và nhân tiện, đừng nghĩ rằng dễ làm đúng nhé. Không dễ đâu. Điều đó đòi hỏi sự am hiểu sâu sắc, làm việc chăm chỉ và nhiều thứ khác”./.

|