|

Ngành kho vận và cảng biển: Tiềm năng còn “ngủ yên”, cổ phiếu nào sẽ hấp dẫn?

Trong bối cảnh ngành kho vận và cảng biển của Việt Nam chưa tận dụng hết cơ hội với tiềm năng còn “ngủ yên”, những doanh nghiệp niêm yết nào sẽ bứt phá và hấp dẫn nhà đầu tư?

Vào chiều ngày 23/03/2016, CTCK VNDirect (VND) tổ chức buổi tọa đàm “Góc nhìn ngành Kho vận và Cảng biển” tại Tp.HCM.

Theo ông Bùi Tuấn - Chuyên gia phân tích Dragon Capital, ngành logistics Việt Nam nói chung vẫn còn gặp nhiều khó khăn, chưa thể phát huy hết tiềm năng vì thiếu sự quy hoạch dài hạn và chưa có sự đồng bộ trong cơ sở hạ tầng. Điển hình là trường hợp cụm cảng Cái Mép - Thị Vải (Vũng Tàu) được đưa vào khai thác nhằm giảm tải cho cảng Tp.HCM nhưng đến nay vẫn chỉ hoạt động khoảng 15% công suất thiết kế. Thêm vào đó, cơ sở hạ tầng các cảng chưa đồng bộ, giao thông chưa thuận tiện cho việc lưu chuyển hàng hóa và các cảng gần như chỉ phục vụ hình thức bốc dỡ hàng ở cảng trung tâm (hub port). Việt Nam đa phần chưa có các cảng nước sâu, có thể nhận các tàu lớn. Hàng hóa lưu thông chủ yếu là hàng rời bốc dỡ đơn giản, rất ít hàng container có giá trị cao. Trong 35 công ty niêm yết, chỉ có CTCP Gemadept (HOSE: GMD) có đầy đủ các khâu trong chuỗi hoạt động logistics, có khả năng cạnh tranh với các doanh nghiệp nước ngoài. Những điều trên khiến cho ngành vận tải hàng hóa qua đường thủy của Việt Nam bị đánh giá ở mức kém trong nhiều năm qua.

Theo ông Phan Nguyễn Hữu Phương - Trưởng phòng MG16, kho vận và cảng biển là ngành biên lợi nhuận gộp cao nhất trong chuỗi cung ứng logistics, tương ứng 13-15% và 35-37%. Hiện tại chi phí các hoạt động kho vận và cảng biển đang chiếm khoảng 12-13% chi phí giá thành sản phẩm.

Tuy nhiên, kho vận và cảng biển Việt Nam vẫn chưa tận dụng hết cơ hội hiện tại. Theo ông Phương, cán cân xuất nhập khẩu của Việt Nam đang tăng, ngoài ra dòng vốn FDI duy trì cùng với ảnh hưởng từ việc quốc tế hóa thương mại, các hiệp định giao dịch song phương và đa phương sẽ thúc đẩy hoạt động về kho vận và cảng biển nói riêng và các hoạt động logistics nói chung.

Ông Bùi Tuấn chia sẻ, hiện nay các doanh nghiệp nước ngoài nắm giữ khoảng 80% thị trường kho vận và cảng biển Việt Nam. Do đó, xu hướng tư nhân hóa cảng biển cũng như các hoạt động M&A theo ngành dọc tăng khả năng cạnh tranh của các công ty nội địa sẽ góp phần thúc đẩy mảng kinh doanh này phát huy hết tiềm năng vốn có. Ông Tuấn cũng cho rằng rủi ro đối với các nhà đầu tư cá nhân khi tham gia vào ngành kho vận và cảng biển không cao do đa phần các công ty niêm yết trong các năm qua rất ít khi thua lỗ. Tuy nhiên, tốc độ tăng trưởng nền kinh tế cũng như hiệu quả sử dụng vốn FDI trong thời gian qua không như mong đợi cũng làm giảm độ hấp dẫn của nhóm ngành này. Do đó, các nhà đầu tư cần lựa chọn các mã cổ phiếu phù hợp trong từng thời điểm hơn là đánh đồng các doanh nghiệp trong ngành.

Đánh giá sơ bộ về tiềm năng phát triển cảng Tp.HCM sau kế hoạch di dời cảng Nhà Rồng Khánh Hội trong 2016, các diễn giả cho rằng việc di dời sẽ giảm hiệu quả hoạt động của cảng. Ông Phương chia sẻ, khi sau khi di dời về Hiệp Phước, cảng cần được đầu tư hơn 1,000 tỷ đồng và có kế hoạch phát triển dài hạn, tránh lặp lại tình trạng như cảng Cái Mép - Thị Vải. Tuy nhiên, theo ông Bùi Tuấn, trong trường hợp xấu nhất, cảng không đạt được hiệu quả sản xuất như mong muốn, các tài sản khác bao gồm hơn 30 ha đất có vị trí tốt vẫn duy trì giá trị sổ sách doanh nghiệp ở mức cao.

Cổ phiếu nào sẽ sôi động?

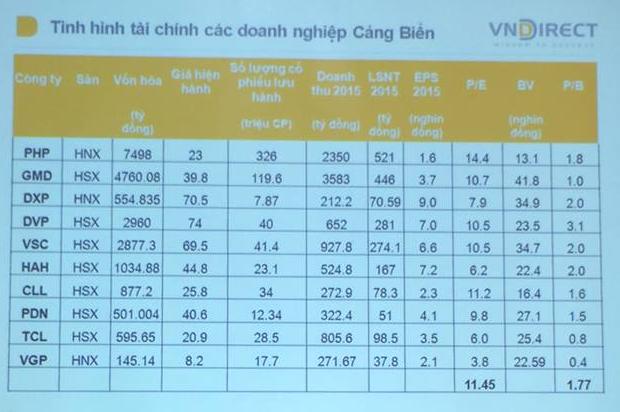

Hiện Việt Nam có 35 công ty hoạt động mảng kho vận và cảng biển được niêm yết, vốn hóa 36,800 ngàn tỷ đồng, chiếm 3% tổng vốn hóa thị trường. Trong đó, khoảng 10 doanh nghiệp ngành cảng biển có chỉ số tài chính tốt, chỉ số P/E trung bình theo tỷ lệ vốn hóa thị trường đạt mức 11.45 - thấp nhất trong bảng so sánh ngành logistics, trong khi chỉ số P/B cũng chỉ đạt 1.77.

Nguồn: tài liệu tại hội thảo

|

Trong đó, một số mã chứng khoán được đánh giá có tiềm năng phát triển bao gồm: CTCP Vận tải & Xếp dỡ Hải An (HOSE: HAH), CTCP Container Việt Nam (HOSE: VSC), CTCP Đại lý Giao nhận Vận tải Xếp dỡ Tân Cảng (HOSE: TCL), CTCP Gemadept (HOSE: GMD).

HAH được định giá khá hấp dẫn. Tuy nhiên, tính thanh khoản cao do các giao dịch mua vào bán ra liên tục của các cổ đông nội bộ trong thời gian qua cũng chưa đảm bảo mức giá thị trường phản ánh đúng giá trị thực tế của HAH. Vì vậy, ông Phan Nguyễn Hữu Phương khuyến nghị nên chờ sự xuất hiện của các cổ đông chiến lược.

Về mã VSC, ông Phương nhận định việc đưa cảng VIP – Green của CTCP Cảng Xanh VIP (công ty con của VSC) vào hoạt động từ 11/2015 giúp VSC trở thành doanh nghiệp duy nhất tăng được công suất trong 2016-2017. Ông Bùi Tuấn cũng chia sẻ thêm, cảng VIP –Green dự kiến đưa cầu cảng thứ 2 vào hoạt động, ước tính CTCP Cảng Xanh VIP sẽ lỗ 25 tỷ đồng trong 2016 và tiếp tục lỗ trong 3 năm tới là kế hoạch quá thận trọng. Ông Phương cũng đánh giá dự án này có thể hòa vốn và thậm chí có lời trong 3 năm tới khi hiện tại VIP – Green tiếp tục tăng công suất lên khoảng 50% , đạt 320,000 TEU vào cuối năm 2016 và chạy hết công suất 600,000 TEU vào cuối 2017, đặc biệt trong tình trạng cảng Hải Phòng đang thiếu công suất. Với hiệu quả kinh doanh được đánh giá là một trong những doanh nghiệp tốt nhất trong ngành, các nhà đầu tư trung hạn vào VSC không cần quá lo ngại.

Theo ông Bá Duy – Chuyên viên phân tích của VND, TCL cũng là một mã đáng được quan tâm trong 2016 dù kết quả hoạt động 2015 có phần sụt giảm so với năm trước. Trong 2015, hoạt động kho bãi và xếp dỡ lần lượt chiếm tỷ trọng 46% và 34% đóng góp vào doanh thu TCL. Khu Tân Cảng – Nhơn Trạch mở rộng khoảng 11ha được đưa vào hoạt động sẽ giúp TCL tăng công suất hoạt động lên hơn 73% so với công suất hiện tại của 15ha cảng Cát Lái. Thêm vào đó, định hướng đẩy mạnh khai thác khu vực Tân Cảng – Nhơn Trạch nhằm giảm tải cho cảng Cát Lái cũng là một cơ hội tăng doanh thu TCL 2016.

Cuối cùng GMD được đánh giá là một mã ổn định, có tiềm năng phát triển. Cụ thể, ông Bùi Tuấn cho rằng GMD có tham vọng lớn và có định hướng hoạt động rõ ràng. Trong các năm qua, GMD không ngừng mở rộng quy mô và các mảng hoạt động khác nhau, hướng đến các hoạt động vận tải đường bộ, đường thủy, vận chuyển hàng siêu trường – siêu trọng… thành một chuỗi cung ứng khép kín. Đối với mặt bằng chung của ngành, GMD là một trong những doanh nghiệp hiếm hoi có sức cạnh tranh trên thị trường thế giới. Với lợi thế gần như là doanh nghiệp duy nhất có cảng ở cả ba miền Bắc - Trung – Nam, GMD có thể phục vụ tốt cho nhu cầu trung chuyển hàng trong nước lẫn quốc tế. Theo ông Phương, trên thực tế, dù các đợt biến động giá GMD thường đến từ tác động của mảng bất động sản và cao su, nhưng với ban lãnh đạo có tầm nhìn chiến lược, đầu tư vào các tài sản tiềm năng (đợt thoái 85% vốn khỏi Gemadept tower mang lại lợi nhuận 750 tỷ đồng), GMD vẫn duy trì giá trị sổ sách cao, là công ty có tiềm năng phát triển trong tương lai./.

|