|

Gỗ Trường Thành: Có đủ lực để xoay chuyển?

Tái cơ cấu tài chính bước đầu thành công song câu hỏi đặt ra cho Tập Đoàn Kỹ Nghệ Gỗ Trường Thành (HOSE: TTF) là liệu có đủ nội lực để xoay chuyển thực sự tình hình kinh doanh của mình hay không thì vẫn còn để ngỏ.

Nút thắt về nợ vay đã gỡ?

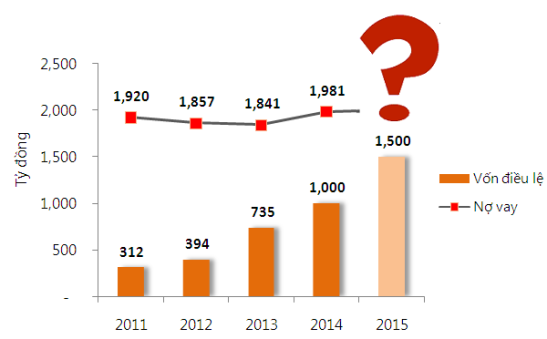

Theo thông tin ghi nhận từ ĐHĐCĐ bất thường diễn ra đầu tháng 1/2015, ban lãnh đạo TTF cho biết từ đầu năm 2014, công ty có quan hệ với 13 tổ chức tín dụng, đến nay đã thúc đẩy 2 ngân hàng bán được gần 900 tỷ đồng cho Công ty Mua bán Nợ và Tài sản tồn đọng của Doanh nghiệp (DATC), thanh toán được 150 tỷ đồng nợ vay từ việc chuyển nợ thành cổ phần và từ tiền thu được từ phát hành cổ phần.

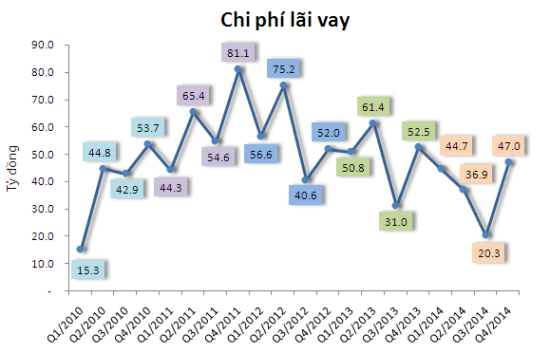

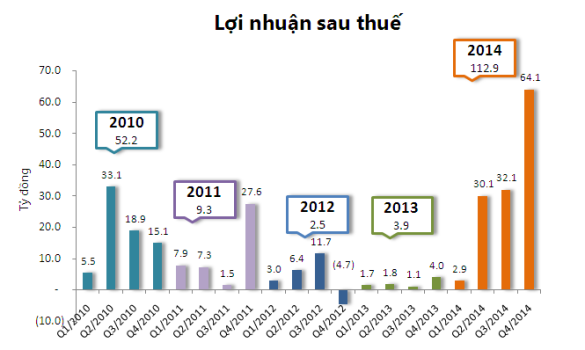

Điều này hẳn nhiên tác động khá tốt đến tình hình kinh doanh của TTF vì trong 3 năm trở lại đây lợi nhuận của đơn vị này đều bị lãi vay “ăn mòn” hơn 200 tỷ đồng mỗi năm.

Cùng với kế hoạch tiếp tục phát hành thêm 40 triệu cp với giá không thấp hơn 12,000 đồng/cp nhằm nâng vốn lên gần 1,500 tỷ đồng trong năm 2015 cho thấy ban lãnh đạo TTF khá sốt sắng vực doanh nghiệp này mau chóng thoát khỏi vũng lầy từ 2010 -2011, chí ít là không còn cám cảnh ngậm ngùi tự móc “hầu bao” từ nguồn vốn thặng dư để phát hành dưới mệnh giá như đợt tăng vốn gần đây.

Diễn biến nợ vay và vốn điều lệ sẽ là tâm điểm chú ý về TTF trong năm 2015

|

Theo báo cáo quý 4/2014, TTF vẫn còn đang nợ hơn 1,915 tỷ, trong đó nợ vay ngắn hạn chiếm gần như trọn vẹn với hơn cả 1,800 tỷ đồng. Con số này không có nhiều thay đổi so với đầu năm. Song đáng ghi nhận rằng chi phí lãi vay mỗi quý trong năm 2014 của TTF đã suy giảm đáng kể so với cùng kỳ 2-3 năm trước.

Khó có thể nói điều này đến từ việc lãi suất chung của thị trường sụt giảm trong năm nay hay do tác động từ việc bán nợ cho DATC và miễn một phần lãi vay từ các món nợ vay khủng nhưng rõ ràng đã giúp TTF nhẹ gánh đi khá nhiều trong ba quý trở lại đây.

Bức tranh tài chính của TTF sẽ tiếp tục chuyển dịch tích cực hơn nếu những kế hoạch bán nợ DATC và phát hành tăng vốn cho cổ đông hiện hữu diễn ra trót lọt. Vì lẽ thế, diễn biến nợ vay và vốn điều lệ của doanh nghiệp này sẽ là tâm điểm chú ý của nhà đầu tư trong năm 2015 này.

Thanh khoản và giá của cổ phiếu này cũng gia tăng khá tốt từ đầu năm 2014 đến nay, ngoài yếu tố kỳ vọng thực sự của nhà đầu tư thì vẫn có những nghi ngại có hay không việc đẩy thanh khoản kéo giá cho kế hoạch phát hành được “xuôi chèo mát mái” như một số doanh nghiệp trong năm 2014 - ghi nhận từ góc nhìn từ Chuyên viên phòng tự doanh của một CTCK lớn tại TPHCM.

Điểm số và thanh khoản gia tăng khá tốt, nhưng vẫn còn đó nhiều nghi ngại

|

Tồn kho cao ngất ngưỡng: Giải quyết ra sao?

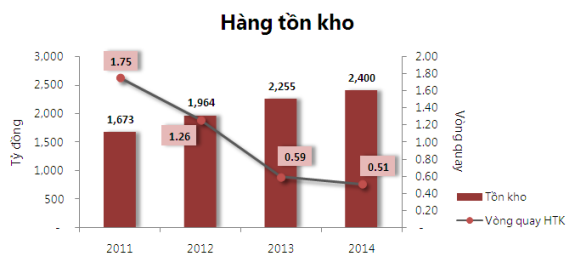

Ngoài nút thắt về nợ vay thì tồn kho lớn cũng là bài toán đau đầu từ nhiều năm nay của TTF. Nhất là những tồn kho này giai đoạn trước đều mang đi thế chấp cho các món vay ngắn hạn khủng từ ngân hàng. Hoạt động kinh doanh vì thế lâm vào cảnh trì trệ khiến doanh nghiệp rơi vào tình trạng “tiến thoái lưỡng nan” khi nguyên vật liệu không thể đưa vào hoạt động sản xuất kinh doanh.

Vòng quay hàng tồn kho trong năm 2014 tiếp tục duy trì ở mức thấp cho thấy TTF muốn thoát khỏi thế bế tắc không thể trong một sớm một chiều

|

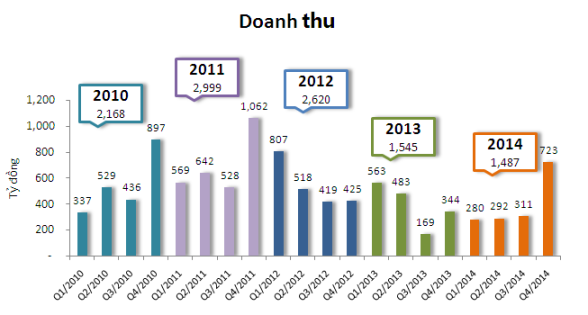

Với chính sách vay nợ được “cơi nới” hơn khi bán nợ cho DATC có thể giúp TTF thoát thế cùm chân. Kết quả kinh doanh của TTF vì thế mà khởi sắc rõ rệt bắt đầu từ quý 2 và tăng mạnh vào quý 4/2014. Doanh thu dù suy giảm 4% tuy nhiên do không còn gánh nặng chi phí lãi vay lớn đã giúp đơn vị này thu về gần 113 tỷ đồng lợi nhuận sau thuế năm 2014, gấp nhiều lần so với kết quả của hai năm trước đó.

Nhưng cần chú ý rằng tình hình kinh doanh trì trệ của TTF trong thời gian qua đã khiến đơn vị mất đi không ít khách hàng lớn khi không đủ nguyên liệu đầu vào để đáp ứng cho các đơn đặt hàng, doanh thu hàng quý của doanh nghiệp này vì lẽ đó cũng rơi vào “vùng trũng” thấp nhất từ 5 năm trở lại đây.

Dẫn lời nhận định của vị Giám đốc phân tích của một CTCK uy tín tại TPHCM, ông cho rằng việc xây dựng lại thương hiệu của mình trên trường quốc tế và lượng khách hàng trên hẳn nhiên phải cần có thời gian, không thể kỳ vọng trong một sớm một chiều mà doanh thu của TTF có thể tăng mạnh trở lại lên mốc 1,000 tỷ đồng/quý như đã từng trong năm 2011 được.

Một điểm nữa cần lưu tâm, hàng tồn kho của TTF thuần là gỗ nguyên liệu, bị thế chấp một thời gian lâu không đưa vào sản xuất ắt hẳn sẽ mất đi một phần giá trị, ảnh hưởng đến đầu ra hay nói cách khác đến biên lãi gộp của TTF trong vài quý tới. Thêm vào đó, việc TTF “vỡ mộng” do đầu cơ dự trữ gỗ Teak giá trị cao với gần 900 tỷ đồng (chiếm tới 36% lượng tồn kho) nay đã mất 20% giá trị có thể khiến đơn vị này ghi nhận khoản lỗ giá vốn không nhỏ nếu thanh lý mặt hàng trong năm nay.

Đầu ra chưa chắc chắn, cùng với khoản lỗ có thể ghi nhận khi thanh lý hàng tồn có thể thấy ban lãnh đạo TTF chỉ mới giải được một nửa bài toán hóc búa.

Chờ đợi điều gì ở tương lai

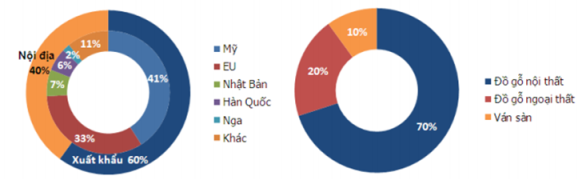

Hiện tại TTF có vẻ đang chờ đợi sự trợ lực lớn từ nhà đầu tư nước ngoài là Tập đoàn OJI Nhật Bản sau khi thực hiện xong cam kết bán ít nhất 800 tỷ đồng nợ vay của các NHTM cho DATC. Nhật Bản là một bạn hàng lâu năm với TTF khi tỷ trọng doanh thu xuất khẩu vào thị trường được giữ vững trong suốt năm khó khăn vừa qua của đơn vị này. Tận dụng nguồn khách hàng tiềm năng và khả năng quản lý của tập đoàn có thể giúp đà phục hồi của TTF sẽ được nhanh hơn.

Cơ cấu, tỷ trọng doanh thu theo thị trường tiêu thụ và theo sản phẩm của TTF trong những năm gần đây

Nguồn: TTF

|

Việc đưa vào khai thác hơn 10,000 ha rừng trồng thời gian tới có thể giúp TTF chủ động 100% nguyên liệu đầu vào là gỗ tràm. Cùng với lợi thế lớn khi Việt Nam chính thức gia nhập các hiệp định thương mại trong năm nay kỳ vọng sẽ giúp bức tranh tối màu của TTF lúc trước sẽ dần ngả sang màu sáng hơn.

* DNNY ngành gỗ: “Ông lớn” thi nhau bứt tốc trên nhiều mặt trận

Một vài hình ảnh bên trong nhà máy của TTF

Gia Nguyên

|