CEO Đạm Cà Mau: Ngoài Mitsui, đối tác Hàn Quốc cũng muốn làm cổ đông chiến lược

Sau đợt IPO đình đám với gần 129 triệu cổ phần được nhà đầu tư gom sạch, chỉ sau đó 3 tháng, Đạm Cà Mau tiếp tục “dậy sóng” với việc tung ra tới 529.4 triệu cổ phiếu lên HOSE với mức giá chào sàn mà theo các nhà đầu tư đánh giá là an toàn và vẫn đủ sức hấp dẫn các nhà đầu tư mới.

Ngày 31/03, hơn 529 triệu cổ phiếu của CTCP Phân bón Dầu khí Cà Mau (HOSE: DCM) sẽ chính thức chào sàn HOSE, xung quanh sự kiện này, người viết đã có trao đổi với ông Bùi Minh Tiến - Tổng giám đốc Đạm Cà Mau.

Ông Bùi Minh Tiến - Tổng giám đốc Đạm Cà Mau (bên phải) trao đổi với nhà đầu tư chiều ngày 28/03 tại sự kiện Viet Capital Viet Nam Access day tại TPHCM.

|

Kết quả đấu giá trong đợt IPO tháng 12/2014 cho thấy lượng nhà đầu tư tham gia rất đông (hơn 1,300 cá nhân và tổ chức) với nhiều lệnh nhỏ chứng tỏ không chỉ những nhà đầu tư lớn mà nhà đầu tư nhỏ lẻ cũng rất quan tâm đến Đạm Cà Mau. Theo ông thì đâu là những điểm nổi bật tạo nên sức hút cho Đạm Cà Mau?

Bắt đầu đi vào sản xuất kinh doanh từ năm 2012, với công suất 800,000 tấn/năm, Đạm Cà Mau đã cùng với các nhà máy phân đạm khác trong cả nước góp phần thay đổi, chuyển dịch cơ cấu phân đạm trong nước; từ chủ yếu nhập khẩu, tiến tới giảm dần nhập khẩu và từng bước chuyển sang xuất khẩu phân bón, góp phần quan trọng vào việc thực hiện chủ trương chính sách an ninh lương thực của Đảng và Nhà nước.

Nói về lợi thế của Đạm Cà Mau trong thị trường phân bón hiện nay, trước tiên phải kể đến Đạm Cà Mau là nhà sản xuất phân đạm hạt đục duy nhất ở Việt Nam, với nhiều ưu điểm như dễ phối trộn với các loại phân bón khác để bón kết hợp, dễ bảo quản, ít gây bụi… Công nghệ chính là ưu thế của Đạm Cà Mau, khi người nông dân đã quen và tin dùng ure hạt đục, chính người nông dân đã tạo ra thị trường tiêu thụ ổn định cho Đạm Cà Mau. Mặt khác, khoảng cách địa lý từ nhà máy Đạm Cà Mau đến các vùng tiêu thụ trọng điểm như đồng bằng Sông Cửu Long khá gần, từ đó giúp Đạm Cà Mau phát huy tối đa thế mạnh, giảm thiểu chi phí logistic, duy trì giá bán hợp lý nhằm cạnh tranh vượt trội so với đối thủ trên thị trường. Song song với những lợi thế khách quan còn có nguyên nhân chính là nhà máy Đạm Cà Mau mặc dù là nhà máy mới nhưng luôn đảm bảo vận hành ổn định, đạt công suất thiết kế, chiến lược phát triển thị trường rõ ràng, nhất quán.

Hiện Đạm Cà Mau chiếm 55% thị phần tại Tây Nam Bộ, 25% tại miền Đông Nam Bộ và 35% thị trường phân đạm Campuchia, nơi Đạm Cà Mau đang tiếp tục thâm nhập, củng cố hệ thống phân phối để mở rộng thị phần tại thị trường này.

Trong suốt 3 năm 2012 -2014 Đạm Cà Mau luôn hoàn thành vượt mức các chỉ tiêu kế hoạch, tỷ suất lợi nhuận trên vốn chủ sở hữu bình quân đạt từ 15-20%.

Đạm Cà Mau rất giữ lời hứa khi kế hoạch niêm yết được thực hiện đúng ngay trong tháng 3 như đã tuyên bố trước IPO. Tuy nhiên, giá niêm yết khởi điểm 14,500 đồng/cp liệu có thấp so với kỳ vọng của nhà đầu tư về 1 buechip mới trên sàn chứng khoán?

Ngày 31/3/2015 Đạm Cà Mau chính thức niêm yết 529.4 triệu cổ phiếu trên HOSE và trở thành một trong những doanh nghiệp sản xuất quy mô lớn nhất lên sàn giao dịch tập trung.

Từ cuối tháng 1/2015, cổ phiếu này thu hút sự quan tâm đặc biệt và trở thành mã bluechip trên thị trường phi tập trung (OTC). Mức giá khởi điểm đã được Đạm Cà Mau cùng đơn vị tư vấn tính toán phù hợp với quy định.

Theo các chuyên gia phân tích, mức giá này là khá an toàn và vẫn đủ sức hấp dẫn các nhà đầu tư mới.

Nhà đầu tư có thể trông chờ một kết quả kinh doanh ấn tượng trong quý 1/2015 như là món quà “chào sàn” ý nghĩa mà Đạm Cà Mau dành cho cổ đông không, thưa ông?

Ba tháng đầu tiên kể từ sau đợt IPO, kết quả sản xuất kinh doanh của Đạm Cà Mau tiếp tục có một bước tăng trưởng mạnh trên tất cả các chỉ tiêu, từ sản lượng sản xuất, sản lượng tiêu thụ cho đến tổng doanh thu và lợi nhuận so với cùng kỳ năm trước.

Ước thực hiện đến hết tháng 3/2015, Công ty sản xuất được gần 200,000 tấn ure và đưa ra thị trường hơn 190,000 tấn. Doanh thu và lợi nhuận đều vượt kế hoạch đề ra. Những chỉ số kinh doanh khả quan qua 3 tháng sau khi IPO là một trong những minh chứng thực tế cho năng lực mạnh mẽ và triển vọng của Đạm Cà Mau.

Ban lãnh đạo Công ty tin tưởng rằng cổ phiếu Đạm Cà Mau khi đưa lên sàn chứng khoán sẽ là cổ phiếu tiềm năng và là lựa chọn của nhiều nhà đầu tư chiến lược trong và ngoài nước.

Theo kế hoạch, PVN sẽ giảm nắm giữ Đạm Cà Mau từ 75.56% vốn xuống 51% sau khi bán 24% vốn cho nhà đầu tư chiến lược. Được biết, Mitsui & Co. Ltd (Nhật Bản) đã ngỏ ý muốn trở thành cổ đông chiến lược của DCM. Ông có thể chia sẻ chi tiết hơn về việc hợp tác này cũng như những đối tác tiềm năng khác? Dự kiến thời điểm nào Đạm Cà Mau sẽ tiến hành bán cổ phần cho đối tác chiến lược?

Tập đoàn Dầu khí Quốc gia Việt Nam (PVN) mới đây có buổi làm việc với ông Toru Suzuki, Tổng Giám đốc Mitsui & Co. Ltd. Việt Nam (Mitsui). Về phía PVN, lãnh đạo PVN hoan nghênh sự quan tâm mua cổ phần của công ty Mitsui đối với Đạm Cà Mau, đồng thời thể hiện mong muốn Mitsui hợp tác, trao đổi với PVN và các đơn vị thành viên của Tập đoàn về các công nghệ, kỹ thuật, kinh nghiệm quản lý, quản trị các dự án sản xuất phân bón và hóa chất thuộc thế mạnh của Mitsui.

Theo kế hoạch, tổng số cổ phần dự kiến chào bán cho nhà đầu tư chiến lược là 128,951,300 cổ phần, tương ứng khoảng 1,289.5 tỷ đồng, chiếm 24.36% vốn điều lệ Đạm Cà Mau. Bên cạnh Mitsui, hiện có một số nhà đầu tư trong nước và của Hàn Quốc cũng muốn trở thành cổ đông chiến lược của Đạm Cà Mau. Đặc biệt, tại buổi gặp gỡ nhà đầu tư chiều 28/03 vừa qua, có tới 50 nhà đầu tư tham gia tìm hiểu về Đạm Cà Mau.

Ông đánh giá như thế nào về ngành phân bón trong năm 2015? Liệu tình trạng cung vượt cầu có ảnh hưởng đến kế hoạch sản xuất kinh doanh của các doanh nghiệp? Bên cạnh đó biến động giá dầu sẽ ảnh hưởng như thế nào đến Đạm Cà Mau?

Dù có những thuận lợi khách quan, nhưng thị trường phân đạm ở Việt Nam vẫn không phải là sân chơi dễ dàng cho các doanh nghiệp. Từ nửa cuối năm 2012 đến đầu năm 2013, năng lực sản xuất phân đạm của Việt Nam đã tăng vọt, từ khoảng hơn 1 triệu tấn lên 2.4 triệu tấn/năm với sự tham gia thị trường của hai nhà sản xuất mới là Đạm Cà Mau và Đạm Ninh Bình. Trong khi đó, nhu cầu thị trường đối với sản phẩm này trong những năm gần đây đã ổn định quanh mức hơn 2 triệu tấn/năm.

Tham gia vào cuộc đua tranh thị phần phân đạm không chỉ có các nhà sản xuất trong nước, mà còn sản phẩm nhập khẩu mà nhiều nhất vẫn là từ Trung Quốc. Trong môi trường đua tranh quyết liệt đó, việc Đạm Cà Mau chẳng những duy trì mà còn tăng được thị phần để đưa sản lượng tiêu thụ trong quý 1/2015 tăng gần 15% so với quý 1 năm ngoái là thành tích đáng chú ý và cũng phần nào nói lên vị thế khá vững của Công ty ở thị trường phân đạm trong nước.

Trong quý 1/2015, mặc dù giá dầu thô trên thị trường thế giới tiếp tục giảm xuống mức thấp kỷ lục nhưng gần như không ảnh hưởng đáng kể đến các chi phí nguyên liệu và lợi nhuận của Đạm Cà Mau, do từ năm 2015-2018, Đạm Cà Mau được Chính phủ đảm bảo cơ chế giá khí để hiệu quả sản xuất kinh doanh phân bón với mức tỷ suất lợi nhuận trên vốn chủ sở hữu bình quân 12%/năm.

|

Năm 2015 Đạm Cà Mau đặt kế hoạch khá thận trọng với doanh thu thuần 5,583 tỷ đồng và lợi nhuận trước thuế 662 tỷ đồng. Theo lý giải của công ty, năm 2015 là năm bản lề chuyển sang công ty cổ phần nên cũng cần thận trọng trong việc hoàn thành kế hoạch sản xuất kinh doanh. Mặc khác, giá ure thực tế bán ra cũng như theo dự báo của Fetercon đang trên đà giảm, lượng cung phân bón trong nước đang ngày càng vượt cầu.

Kết quả kinh doanh 2014 và kế hoạch 2015 của Đạm Cà Mau

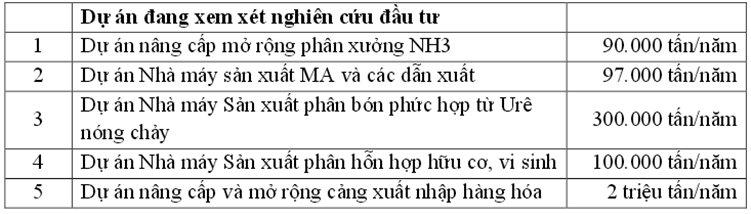

Trong năm nay, Đạm Cà Mau sẽ đầu tư dự án nhà kho chứa ure bao 10,000 tấn nhằm nâng cao năng lực tồn trữ sản phẩm tại nhà máy, đảm bảo chủ động trong việc kinh doanh và tiết kiệm chi phí. Ngoài ra, công ty cũng đang xem xét nghiên cứu đầu tư giai đoạn 2015-2018 triển khai dự án nhà máy sản xuất các sản phẩm hóa dầu như:

|

Thanh Nụ

|