|

Cận cảnh cho vay margin của các CTCK “anh cả”

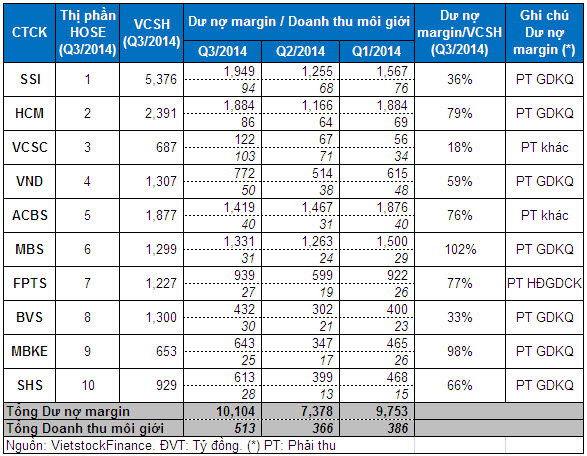

Số liệu thống kê chi tiết của Vietstock về quy mô cho vay ký quỹ (margin) ở các công ty chứng khoán (CTCK) hàng đầu. Sự sôi động của thị trường có đóng góp không nhỏ từ hoạt động này. Và cạnh tranh cho vay margin chưa dừng lại.

Tổng dư nợ tín dụng margin của top 10 CTCK có thị phần môi giới lớn nhất trên HOSE trong quý 3/2014 đã vượt lên trên mức 10 ngàn tỷ đồng. Con số này tăng đến 37% so với quý 2, tương đương với quý 1/2014 và có thể chưa dừng lại ở đó.

Tiếp nối đà tăng từ giữa quý 2/2014, thị trường chứng khoán Việt Nam đã có sự tăng trưởng tích cực trong quý 3/2014, đặc biệt vào tháng 8. Tuy nhiên, áp lực chốt lời nhanh chóng xuất hiện dồn dập sau một đợt sóng tăng kéo dài đã dẫn tới sự điều chỉnh tất yếu của thị trường khi bước qua tháng 9. Chốt tại 30/09/2014, VN-Index chỉ tăng 3.5% so với cuối quý 2/2014, còn HNX-Index tăng 13.7%. So với cuối năm 2013 thì VN-Index vẫn tăng khá mạnh 18.7%, HNX-Index tăng đến 30.6%.

Thanh khoản thị trường trong quý 3/2014 cũng cho thấy sự cải thiện đáng kể. Sự suy giảm mạnh của VN-Index trong tháng 9 là động lực giúp khối lượng giao dịch khớp lệnh bình quân phiên trên HOSE đạt mức cao trở lại với 119.1 triệu đơn vị, tăng hơn 30% so với trong quý 2/2014, còn trên HNX thì chỉ tăng 8% và dừng ở 61.8 triệu đơn vị. Tuy nhiên, so với quý 1/2014 thì vẫn chưa sôi động bằng khi thanh khoản bình quân phiên giảm 10% trên HOSE và giảm mạnh 23.8% trên HNX.

Thị trường sôi động, quy mô margin quay trở lại đường đua

Sự sôi động của thị trường trong quý 3/2014 lại tiếp tục có sự đóng góp không nhỏ của hoạt động cho vay ký quỹ (margin) của các CTCK.

Bằng chứng là tổng dư nợ tín dụng margin trong top 10 CTCK có thị phần môi giới lớn nhất trên HOSE trong quý 3/2014 đã vượt lên trên mức 10 ngàn tỷ đồng, tăng 37% so với quý 2 và tương đương với quý 1/2014 (tổng giá trị thống kê có sự thay đổi nhỏ ở các quý 1 và 2 do có sự thay thế VCBS và BSI bởi SHS và MBKE). So với cuối năm 2013, quy mô cho vay margin 9 tháng đầu năm 2014 đã tăng hơn 69%!

Hầu hết các CTCK trong top đầu đều đẩy mạnh hoạt động cho vay ký quỹ trở lại sau khi thu hẹp trong quý 2 và thậm chí cao hơn quý 1, ngoại trừ ACBS và MBS. ACBS là CTCK duy nhất giảm nhẹ 3%, còn MBS có mức tăng ít nhất chỉ với 5% trong quý 3/2014. Tăng mạnh nhất là MBKE (85%), theo sau là VCSC (83%), HCM (62%), FPTS (57%), SSI (55%),…

Có thể nói quy mô margin đã giúp các CTCK thay đổi vị trí thị phần môi giới đáng kể nhờ doanh thu môi giới tăng mạnh, như SHS lần đầu tiên lọt vào top 10 (doanh thu môi giới tăng mạnh nhất với 113%), VCSC leo thêm 2 bậc lên vị trí thứ 3 mặc dù dư nợ margin rất thấp với 122 tỷ đồng (doanh thu môi giới tăng mạnh thứ 2 với 46%), hay MBKE quay trở lại top 10 (doanh thu môi giới tăng mạnh thứ 3 với 44%). Tổng doanh thu môi giới của top 10 CTCK tăng mạnh 40% so với quý 2/2014 và tăng 33% so với quý 1/2014.

Xét về giá trị dư nợ cho vay margin thì nhóm “anh cả” CTCK gồm 5 công ty SSI, HCM, MBS, ACBS, FPTS luôn dẫn đầu, chiếm 74% tổng dư nợ của top 10 này.

Quy mô margin của Top 10 CTCK trên HOSE trong quý 3/2014

Quy mô margin có thể chưa dừng lại

Cuộc đổ bộ của margin lên TTCK hứa hẹn sẽ còn ráo riết hơn trong thời gian tới khi:

(1) Các CTCK lớn đang rục rịch huy đồng nguồn vốn để đẩy mạnh cho vay margin. HCM quyết định vay 4 ngân hàng tổng cộng 1,400 tỷ đồng để bổ sung nguồn vốn lưu động khi cần thiết. Trong khi đó, VND dự kiến sẽ phát hành cổ phiếu để huy động khoảng 300 tỷ đồng phục vụ cho vay margin, còn SSI thì sẽ phát hành 1,000 - 1,500 tỷ đồng trái phiếu để bổ sung nguồn vốn kinh doanh (không loại trừ khả năng cũng phục vụ cho vay margin).

Điều này sẽ đánh động mạnh đến các CTCK khác trong cuộc đua giành thị phần môi giới thông qua việc gia tăng hoạt động cho vay margin.

(2) Kênh đầu tư chứng khoán tiếp tục tăng sức hấp dẫn hơn khi NHNN quyết định hạ hàng loạt lãi suất và áp dụng từ 29/10/2014. Trong đó, lãi suất gửi VNĐ tối đa còn 5.5%/năm cho kỳ hạn từ 1 tháng đến dưới 6 tháng, 1%/năm cho kỳ hạn dưới 1 tháng và không kỳ hạn, gửi USD còn 0.75%/năm đối với cá nhân và 0.25% đối với tổ chức. Khi dòng vốn thực đổ mạnh vào TTCK thì quy mô đòn bẩy cũng sẽ có chuyển biến nhất định.

(3) Tỷ lệ dư nợ cho vay giao dịch ký quỹ/VCSH của các công ty mặc dù đều tăng trong quý 3/2014 nhưng vẫn còn dư địa khá xa so với tỷ lệ quy định tối đa là 200%.

Thu Hoa

|