|

Làm sao để ngân hàng tăng vốn an toàn?

Tăng vốn điều lệ là xu hướng tất yếu của hệ thống ngân hàng Việt Nam, nhằm cải thiện năng lực tài chính, nâng cao khả năng chống chịu rủi ro và đáp ứng các yêu cầu về an toàn vốn theo Basel III. Tuy nhiên, nếu không có chiến lược hợp lý, cuộc đua tăng vốn có thể dẫn đến rủi ro pha loãng cổ phiếu, mất cân đối tài sản - nguồn vốn, suy giảm hiệu quả sinh lời và nguy cơ che giấu nợ xấu.

Nhu cầu tất yếu

Trong bối cảnh kinh tế toàn cầu nhiều biến động và rủi ro tín dụng gia tăng, các ngân hàng thương mại tại Việt Nam đang đối mặt với áp lực lớn trong việc tăng vốn điều lệ. Đây không chỉ là yêu cầu để đáp ứng các tiêu chuẩn về an toàn vốn mà còn là chiến lược sống còn giúp ngân hàng mở rộng hoạt động kinh doanh và nâng cao năng lực cạnh tranh.

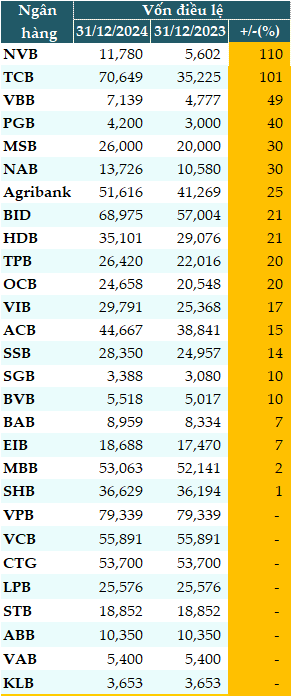

Dữ liệu từ VietstockFinance cho thấy, tổng vốn điều lệ của 28 ngân hàng tính đến cuối năm 2024 là 822,078 tỷ đồng, tăng hơn 15% so với đầu năm.

Nếu tính theo tỷ giá trung tâm 24,763 VND/USD được Ngân hàng Nhà nước (NHNN) niêm yết ngày 11/03/2025, có 16 ngân hàng có vốn điều lệ trên 1 tỷ USD, trong khi năm 2013 chỉ có 13 ngân hàng.

|

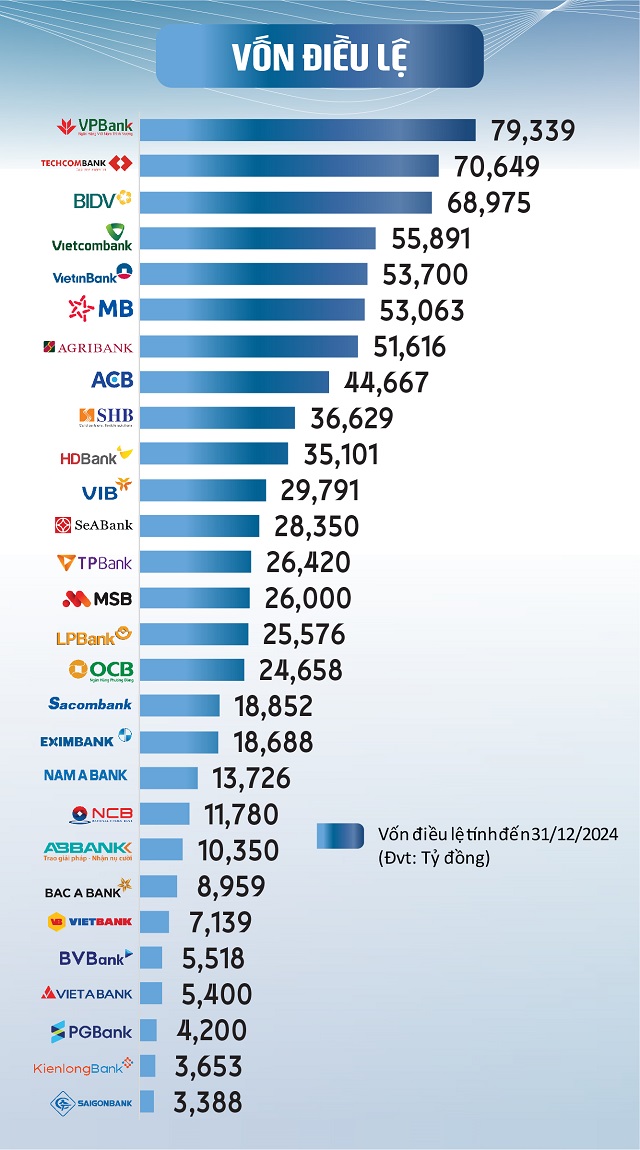

Vốn điều lệ của các ngân hàng tính đến 31/12/2024

Nguồn: VietstockFinance

|

Có 11 ngân hàng đã tăng vốn điều lệ trong năm 2024. NCB (NVB) và Techcombank (TCB) là 2 ngân hàng tăng mạnh nhất, lần lượt 110% và 101%. Đi sau đó là Vietbank (VBB, +49%), PGBank (PGB, +40%) và MSB (+30%).

Cụ thể, tháng 11/2024, NCB đã chào bán hơn 617 triệu cp cho các nhà đầu tư trong nước với mệnh giá 10,000 đồng/cp; qua đó, nâng vốn điều lệ từ 5,602 lên 11,780 tỷ đồng.

Techcombank cũng đã tăng vốn điều lệ từ mức 35,225 tỷ đồng lên 70,450 tỷ đồng bằng hình thức phát hành cổ phiếu từ nguồn vốn chủ sở hữu hồi tháng 6/2024, tỷ lệ phát hành 100%. Việc này đồng thời giúp Techcombank vươn lên vị trí ngân hàng có vốn điều lệ cao thứ 2 trong hệ thống.

Dù không tăng vốn trong năm qua, VPBank (VPB) vẫn dẫn đầu trong hệ thống ngân hàng với số vốn điều lệ 79,339 tỷ đồng. Xếp thứ 2, như đã nêu, là TCB (70,649 tỷ đồng); BIDV xếp thứ 3 với 68,975 tỷ đồng; Vietcombank (VCB, 55,891 tỷ đồng) và VietinBank (CTG, 53,700 tỷ đồng) lần lượt xếp thứ 4 và 5.

Sau khi hoàn thành đợt phát hành 19.2 triệu cp ESOP vào tháng 6/2024, MB (MBB) đã nâng vốn điều lệ từ 52,871 tỷ đồng lên 53,063 tỷ đồng, xếp vị trí thứ 6 trong hệ thống.

Theo nghị quyết bổ sung vốn của Quốc hội, Agribank cũng đã nâng vốn điều lệ từ 40,963 tỷ đồng lên 51,639 tỷ đồng kể từ ngày 04/10/22024, xếp thứ 7 trong hệ thống ngân hàng.

Nguồn: VietstockFinance

|

TS. Nguyễn Trí Hiếu - Chuyên gia tài chính ngân hàng cho rằng, việc bổ sung vốn điều lệ là cần thiết để ngân hàng tiếp tục nâng cao khả năng cạnh tranh, thúc đẩy quá trình phát triển, tăng cường năng lực tài chính. Những ngân hàng có chiến lược kinh doanh đáng tin cậy, triển vọng lợi nhuận tốt đã hoàn thành mục tiêu tăng vốn trong năm qua. Trong khi đó, một số ngân hàng có thể phải kéo dài kế hoạch tăng vốn sang năm nay.

Đồng quan điểm, PGS.TS. Nguyễn Hữu Huân - Đại học Kinh tế TPHCM đánh giá, bên cạnh việc tăng vốn để cải thiện năng lực tài chính, một mục tiêu quan trọng khiến các ngân hàng tăng vốn trong giai đoạn hiện nay là nhằm giải quyết tình trạng nợ xấu đang tăng nhanh chóng.

Ông Nguyễn Quang Huy - Trường đại học Nguyễn Trãi cho rằng, nhiều yếu tố đã thúc đẩy ngân hàng tăng vốn điều lệ trong năm qua. Đầu tiên, khi nợ xấu có xu hướng tăng, ngân hàng buộc phải trích lập dự phòng cao hơn để đảm bảo khả năng chống đỡ với rủi ro tín dụng. Thứ hai, việc tăng vốn giúp ngân hàng có thêm nguồn lực để mở rộng tín dụng, đặc biệt là cho vay doanh nghiệp và đầu tư cơ sở hạ tầng.

Xu hướng chuyển đổi số đòi hỏi ngân hàng phải có nền tảng công nghệ mạnh mẽ, bao gồm AI, dữ liệu lớn (Big Data), điện toán đám mây và bảo mật. Điều này yêu cầu nguồn vốn lớn để ngân hàng duy trì sức cạnh tranh.

Yếu tố quan trọng nhất để ngân hàng tăng vốn điều lệ là cải thiện hệ số an toàn vốn (CAR). Theo Basel III, ngân hàng không chỉ phải tăng vốn mà còn phải nâng cao cấu phần vốn lõi và vốn đệm dự phòng để đảm bảo khả năng chống đỡ trước các cú sốc kinh tế.

Làm sao để tăng vốn an toàn?

Việc tăng vốn điều lệ là xu hướng tất yếu của hệ thống ngân hàng Việt Nam nhằm cải thiện năng lực tài chính, nâng cao khả năng chống chịu rủi ro và đáp ứng các yêu cầu về an toàn vốn theo Basel III. Tuy nhiên, nếu không có chiến lược hợp lý, cuộc đua tăng vốn có thể dẫn đến rủi ro pha loãng cổ phiếu, mất cân đối tài sản - nguồn vốn, suy giảm hiệu quả sinh lời và nguy cơ che giấu nợ xấu.

Ông Nguyễn Quang Huy cho rằng, để tăng vốn một cách an toàn, ngân hàng cần tập trung vào cải thiện chất lượng tài sản, nâng cao quản trị rủi ro, đa dạng hóa nguồn vốn và đảm bảo tính minh bạch tài chính. Nếu thực hiện tốt, đây sẽ là động lực quan trọng giúp hệ thống ngân hàng phát triển bền vững và ổn định trong dài hạn.

Ngân hàng cần đẩy mạnh chiến lược tái cơ cấu và nâng cao năng lực quản trị thông qua các chính sách giảm thiểu rủi ro. Giảm tỷ lệ cho vay vào các lĩnh vực có hệ số rủi ro tín dụng cao như bất động sản, chứng khoán; cân đối danh mục tín dụng, tập trung vào các ngành có dòng tiền ổn định và ít rủi ro; cải thiện mô hình quản trị rủi ro, áp dụng các công cụ phân tích dữ liệu hiện đại để đánh giá chất lượng tín dụng chính xác hơn.

Ngoài ra, để đa dạng hóa nguồn vốn và tối ưu hóa hiệu quả sử dụng vốn, ngân hàng có thể phát hành trái phiếu chuyển đổi thay vì chỉ phát hành cổ phiếu để giảm rủi ro pha loãng; thu hút nhà đầu tư chiến lược, đặc biệt là các tổ chức tài chính quốc tế có năng lực quản trị tốt hoặc tăng vốn từ lợi nhuận giữ lại, giúp duy trì hệ số CAR ổn định mà không làm thay đổi cấu trúc sở hữu.

Điều quan trọng là phải cải thiện chất lượng tài sản và kiểm soát nợ xấu. Ngân hàng không nên che giấu nợ xấu bằng các biện pháp cơ cấu lại nợ không bền vững. Cần tăng tỷ lệ bao phủ nợ xấu, đảm bảo trích lập dự phòng đầy đủ để giảm thiểu rủi ro khi thị trường biến động.

Ngân hàng cần tăng cường công bố thông tin tài chính minh bạch, tránh tình trạng “làm đẹp sổ sách” để đáp ứng yêu cầu tăng vốn; có sự giám sát chặt chẽ từ các cơ quan quản lý và kiểm toán độc lập để đảm bảo báo cáo tài chính phản ánh đúng thực tế.

Những ngân hàng chưa đủ khả năng đáp ứng tỷ lệ CAR tối thiểu có thể phải bán cổ phần cho nhà đầu tư nước ngoài hoặc sáp nhập với ngân hàng khác để tăng quy mô vốn và nâng cao năng lực tài chính. Đây là chiến lược phổ biến giúp các ngân hàng nhỏ tồn tại trong môi trường cạnh tranh khốc liệt.

Cát Lam

FILI - 08:06:55 17/03/2025

|