|

Crystal Bay lại gia hạn trái phiếu, bổ sung tài sản bảo đảm từ chủ dự án Riviera Residences & Resort

Sau khi thống nhất với đại diện người sở hữu trái phiếu là Chứng khoán VNDIRECT (HOSE: VND), trái phiếu CBGCB2124001 của CTCP Crystal Bay tiếp tục được kéo dài đến ngày 05/05/2025, tương ứng kỳ hạn 42 tháng kể từ ngày phát hành.

Trái phiếu CBGCB2124001 có quy mô 450 tỷ đồng, Crystal Bay hoàn tất phát hành vào ngày 05/11/2021, kỳ hạn ban đầu 36 tháng, kéo dài đến ngày 05/11/2024. Trái chủ nhận lãi suất cố định 9.5%/năm trong suốt thời gian cho vay.

Trong giai đoạn cận kề ngày đáo hạn vào tháng 11/2024, trái phiếu liên tục được VNDIRECT đồng ý cho Crystal Bay kéo dài thời gian đáo hạn, lần lượt thêm 15 ngày đến 20/11 và thêm 10 ngày đến 30/11/2024.

Trước đó, ngày 25/10/2024, Tổng công ty Lưu ký và Bù trừ chứng khoán Việt Nam (VSDC) thông báo hủy đợt thực hiện quyền thanh toán lãi gốc trái phiếu tại ngày đăng ký cuối cùng 29/10/2024, kèm theo lý giải: “Crystal Bay chưa tập trung đủ nguồn lực tài chính để thực hiện thanh toán nghĩa vụ trái phiếu tại ngày đáo hạn và đang trong quá trình lấy ý kiến người sở hữu trái phiếu cho phép gia hạn thời gian trả nợ phù hợp với các điều kiện trái phiếu và quy định của pháp luật”.

Hoạt động kinh doanh của chủ dự án Cap Padaran Mũi Dinh tiếp tục lỗ sau thuế 76 tỷ đồng nửa đầu năm 2024. Vốn chủ sở hữu cuối quý 2 còn gần 1.8 ngàn tỷ đồng.

Crystal Bay không trả lãi trong 6 tháng đầu năm 2024 (kỳ 12 tháng/lần) nhưng đã mua lại trước hạn 29.5 tỷ đồng hồi cuối tháng 4, qua đó còn nợ lại 420.5 tỷ đồng tiền gốc.

* Siêu dự án nghỉ dưỡng Cap Padaran Mũi Dinh đang làm đến đâu?

Bổ sung tài sản bảo đảm bằng cổ phiếu của chủ dự án Riviera Residences & Resort

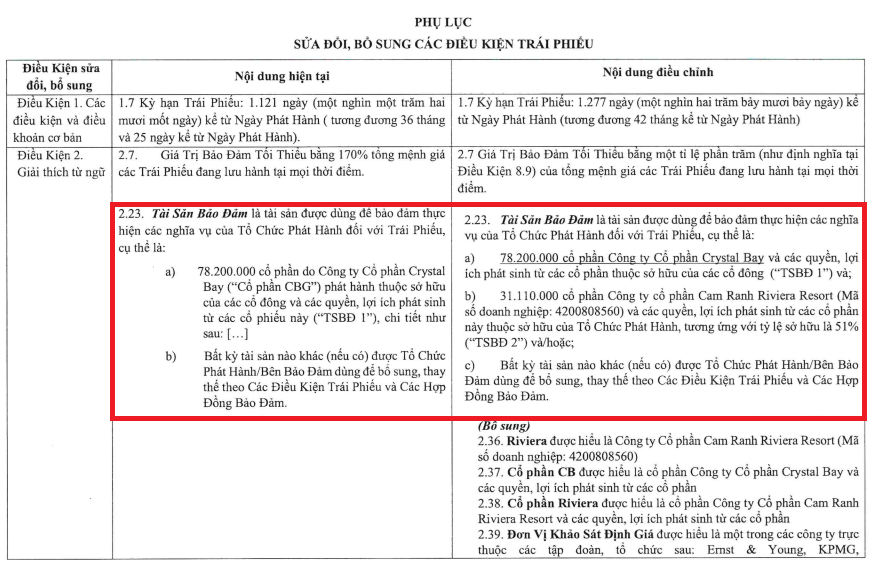

Bên cạnh kéo dài thời hạn trái phiếu, Crystal Bay cũng bổ sung tài sản bảo đảm cho trái phiếu bằng toàn bộ 31.11 triệu cp nắm giữ tại CTCP Cam Ranh Riviera Resort, tương ứng tỷ lệ sở hữu 51% và các quyền, lợi ích phát sinh từ số cổ phần này.

Lượng cổ phiếu trên cũng được cầm cố tại VNDIRECT trong vòng 10 ngày làm việc kể từ thời điểm được hội nghị người sở hữu trái phiếu thông qua vào ngày 29/11/2024.

Trước đó, trái phiếu chỉ được bảo đảm bằng 78.2 triệu cp Crystal Bay thuộc sở hữu của các cổ đông và các quyền, lợi ích phát sinh từ các cổ phiếu này; bất kỳ tài sản nào khác (nếu có) được dùng để bổ sung, thay thế theo các điều kiện trái phiếu và hợp đồng bảo đảm.

Nguồn: Crystal Bay

|

Với việc dùng 31.11 triệu cp Riviera làm tài sản bảo đảm, bên đại diện người sở hữu trái phiếu, cụ thể là VNDIRECT, có quyền can thiệp khá sâu vào hoạt động của Riviera, như việc giám sát, yêu cầu cung cấp thông tin, chỉ định bên thứ ba thực hiện kiểm toán,…

Về phần Riviera, Công ty không được phát sinh thêm bất kỳ khoản nợ vay vào trên 50 tỷ đồng, trừ các khoản nợ được cơ cấu tại MBBank trước ngày 05/11/2024 và khoản tín dụng được tài trợ bởi ngân hàng nhằm mục đích huy động vốn để phát triển giai đoạn 3 - tòa 25 tầng tại dự án Riviera Residences & Resort. Ngoài ra cũng còn khá nhiều điều kiện ràng buộc khác.

Phối cảnh dự án Riviera Residences & Resort

|

Riviera tiền thân là Công ty TNHH Du lịch Trọng điểm Cam Ranh (Focus Travel) thành lập vào ngày 06/01/2009. Công ty có nhiều đợt tăng vốn và đổi tên, cụ thể là tăng vốn từ 120 tỷ đồng lên 220 tỷ đồng vào tháng 1/2016 và đổi tên thành Công ty TNHH Cam Ranh Riviera Resort, sau đó đổi sang mô hình CTCP và chính thức dùng tên CTCP Cam Ranh Riviera Resort như hiện tại vào tháng 3/2017.

Khi đó, Crystal Bay giữ vai trò cổ đông sáng lập với sở hữu 6.05 triệu cp (tỷ lệ 27%), bên cạnh 5 cổ đông sáng lập khác gồm CTCP Focus Vietnam Holdings nắm 15% và 4 cá nhân là bà Hoàng Thị Phương nắm 35%, ông Đặng Bảo Hiếu nắm 10%, ông Đặng Bảo Lộc nắm 7.5% và ông Cao Hữu Nhanh nắm 5%.

Theo thay đổi đăng ký doanh nghiệp mới nhất ngày 24/12/2024, Riviera có vốn điều lệ 645 tỷ đồng. Công ty có 3 người đại diện pháp luật gồm Chủ tịch HĐQT Nguyễn Đức Chi, Tổng Giám đốc Hứa Thị Lan Hương và Phó Tổng Giám đốc Nguyễn Thu Hà.

Ông Nguyễn Đức Chi cũng đang là Chủ tịch HĐQT kiêm đai diện pháp luật tại Crystal Bay.

Huy Khải

FILI - 12:05:21 15/01/2025

|