|

GELEX vinh dự là doanh nghiệp có thương vụ M&A tiêu biểu 2023-2024

Chuyển nhượng thành công các dự án năng lượng tái tạo cho công ty con của Sembcorp đã giúp CTCP Tập đoàn GELEX (HOSE: GEX) trở thành một trong 15 doanh nghiệp có thương vụ M&A tiêu biểu 2023-2024.

Hội đồng bình chọn đánh giá cao thương vụ dựa trên 4 tiêu chí về quy mô thương vụ, tính chất thương vụ, ý nghĩa thương vụ và hiệu quả thương vụ.

Đại diện Tập đoàn GELEX nhận vinh danh doanh nghiệp có thương vụ M&A tiêu biểu năm 2023-2024

|

GEX được bình chọn với thương vụ M&A trong lĩnh vực năng lượng tái tạo với Sembcorp, tập đoàn hàng đầu đến từ Singapore.

Quá trình diễn ra thương vụ này là từ năm 2023, GEX đã ký thỏa thuận hợp tác đầu tư cùng Sembcorp Industries. Đến năm 2024, hai bên đã hiện thực hóa mối quan hệ bằng việc Sembcorp Industries mua lại cổ phần hoặc vốn góp tại các dự án năng lượng đang vận hành thuộc Tập đoàn. Đến nay, 3/4 dự án đã hoàn tất chuyển nhượng.

Sembcorp Industries, thuộc Sembcorp - nhà cung cấp giải pháp năng lượng và đô thị tích hợp hàng đầu có trụ sở tại Singapore. Sembcorp do Temasek Holding (quỹ đầu tư của Chính phủ Singapore) nắm giữ 49% vốn sở hữu đã đầu tư vào nhiều quốc gia trên thế giới. Doanh nghiệp này đã niêm yết trên Sàn giao dịch chứng khoán Singapore và là một thành viên của nhóm Straits Times Index (STI) - Top 30 công ty niêm yết lớn nhất trên sàn chứng khoán Singapore.

Đại diện GEX cho biết: “Đây không chỉ là thương vụ mua bán tài chính đơn thuần. Thời điểm này, GEX chỉ thoái một phần danh mục đầu tư để tìm, lựa chọn đối tác cùng đồng hành trong các dự án tiếp theo. Chúng tôi rất mong muốn đồng hành cùng những nhà đầu tư có năng lực. Việc hợp tác với Sembcorp sẽ giúp GEX cộng hưởng được tối đa tiềm lực, hỗ trợ nhau phát triển mạnh mẽ hơn tại thị trường Việt Nam và quốc tế, mở ra những cơ hội mới trong tương lai”.

Thương vụ diễn ra trong bối cảnh nền kinh tế toàn cầu và Việt Nam đang từng bước phục hồi và thị trường M&A được dự báo sẽ sôi động trở lại sau giai đoạn trầm lắng.

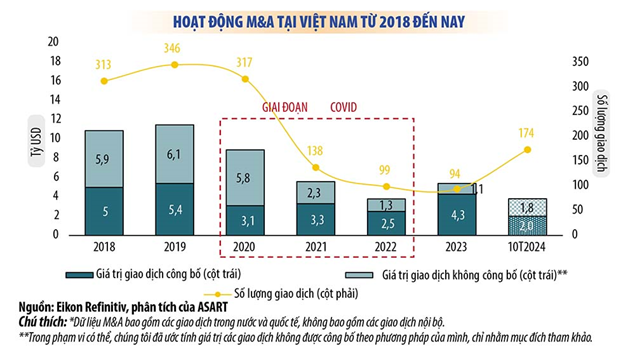

Theo số liệu của Công ty KPMG Việt Nam, tính đến tháng 10, có 174 giao dịch được ghi nhận, với tổng giá trị công bố xấp xỉ 2 tỷ USD. Mặc dù số lượng giao dịch tăng khoảng 21% so với cùng kỳ năm ngoái, nhưng tổng giá trị lại giảm đến 54%, cho thấy sự sụt giảm đáng kể. Nguyên nhân chính là do các những khó khăn của nền kinh tế toàn cầu, môi trường lãi suất USD cao và sự dè dặt của nhà đầu tư trước những bất ổn kéo dài. Dù vậy, các nhà đầu tư vẫn duy trì hoạt động, nhưng ưu tiên các giao dịch chiến lược, tập trung vào giá trị, thay vì các giao dịch mang tính chất đầu cơ.

Nguồn: Báo cáo của KPMG Việt Nam

|

Thị trường M&A ở Việt Nam đang trở thành một điểm đến hấp dẫn không chỉ với các nhà đầu tư quốc tế mà còn với các nhà đầu tư trong nước. Các doanh nghiệp lớn đang tận dụng cơ hội để mở rộng mạng lưới và tìm kiếm đối tác chiến lược.

Cũng theo KPMG, tỷ lệ các thương vụ M&A có sự tham gia của các doanh nghiệp trong nước trong năm 2024 đạt 40%, cao hơn đáng kể so với các năm trước. Điều này phản ánh rõ sự trưởng thành trong tư duy chiến lược của các doanh nghiệp Việt Nam. M&A đã trở thành công cụ quan trọng giúp các doanh nghiệp đổi mới công nghệ, mở rộng quy mô, phát triển sản phẩm và gia tăng sức cạnh tranh trên thị trường quốc tế.

Năm nay, 15 doanh nghiệp có thương vụ M&A tiêu biểu 2024 có sự góp mặt của VPBank với thương vụ bán 15% cổ phần cho Tập đoàn Sumitomo Mitsui Financial Group - SMBC (Nhật Bản); Công ty Sycamore thuộc Tập đoàn CapitaLand (Singapore) mua lại thành công dự án khu đô thị và nhà ở Tân Thành Bình Dương (thuộc thành phố mới Bình Dương) từ Becamex IDC; Tập đoàn Thomson Medical Group (Singapore) mua lại toàn bộ Công ty Far East Medical Việt Nam (FEMV), đơn vị sở hữu Bệnh viện FV; Gamuda Land mua lại dự án rộng 3.7 ha tại TP. Thủ Đức (TP.HCM) từ CTCP Tâm Lực để phát triển dự án căn hộ cao cấp Eaton; Ngân hàng TMCP Đông Nam Á (SeABank) bán lại Công ty Tài chính cho AEON Financial Service Co., Ltd Nhật Bản; Công ty Tasco có thương vụ nổi bật là Mitsui & Co trở thành cổ đông chiến lược của Tasco Auto - một đơn vị thành viên của Tasco…

Đây là tín hiệu tích cực cho nền kinh tế, khi các doanh nghiệp trong nước ngày càng chủ động hơn trong việc tìm kiếm cơ hội hợp tác và sáp nhập, khẳng định sự trưởng thành và sức mạnh ngày càng lớn của khu vực doanh nghiệp nội.

Dự báo năm 2025, khi kinh tế phục hồi, dòng vốn đầu tư nước ngoài tăng tốc vào Việt Nam, cộng hưởng với sự lớn mạnh của các doanh nghiệp trong nước, thì các hoạt động M&A cũng sẽ được kích hoạt mạnh mẽ hơn.

Tử Kính

FILI

|