|

Cơn sốt Bitcoin và chính sách tiền tệ dễ dãi

Nếu điều kiện tài chính thực sự thắt chặt như các thống đốc Fed tuyên bố, thì dường như thị trường vẫn chưa nhận được thông điệp này.

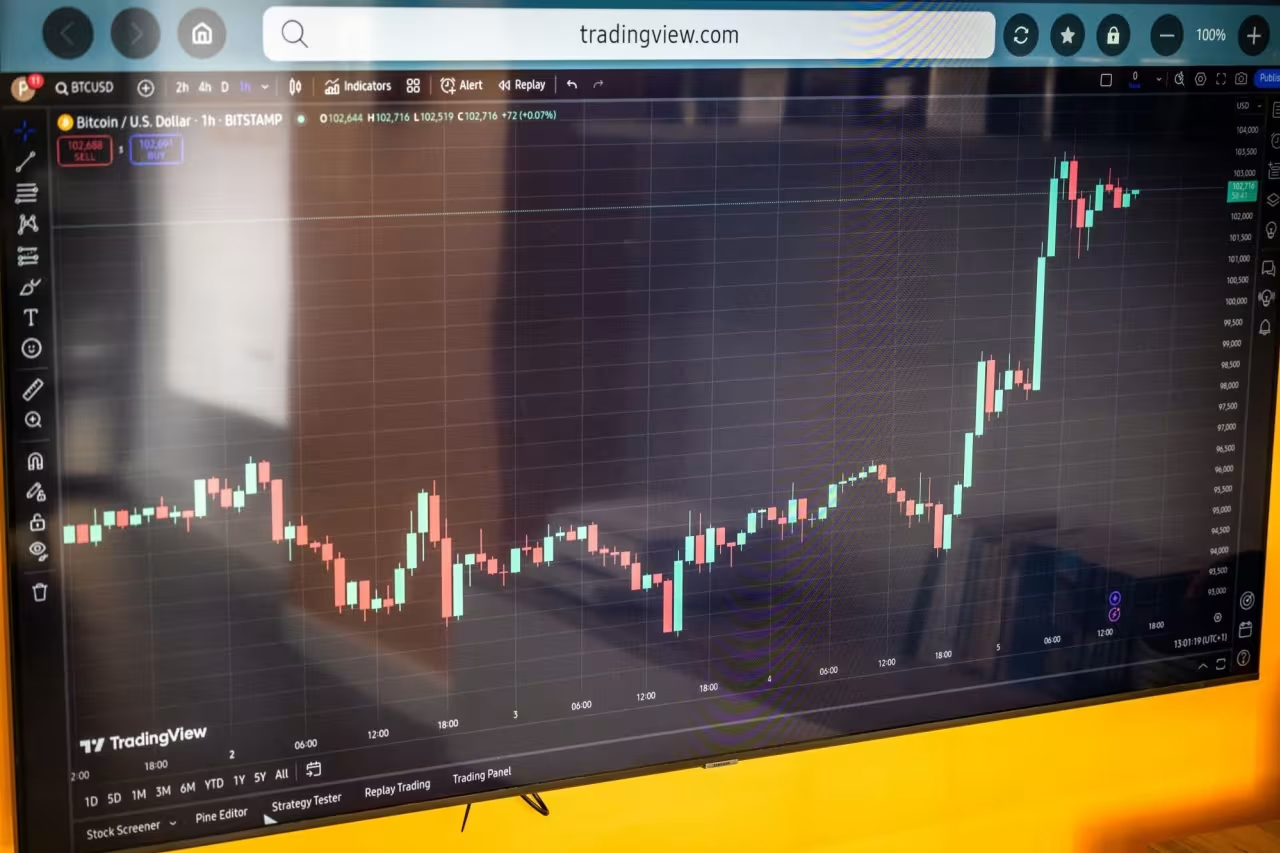

Bitcoin đã vượt mốc 100,000 USD tuần này, trong khi chỉ số Dow Jones lần đầu vượt mốc 45,000 điểm. Các nhà đầu tư đang hân hoan như thể thời kỳ hoàng kim sẽ không bao giờ kết thúc, và khó có thể trách họ khi Fed đã hứa hẹn sẽ có thêm nhiều động thái nới lỏng.

Giới truyền thông tài chính cho rằng đà tăng của Bitcoin là do kỳ vọng vào một chính quyền Trump thân thiện hơn với tiền ảo. Không thể phủ nhận triển vọng về các cơ quan quản lý cởi mở hơn đã góp phần vào đà tăng 124% của đồng tiền ảo này trong năm nay. Tuy nhiên, giá của các tài sản khác đều đang ở mức cao - từ vàng, trái phiếu rủi ro đến cổ phiếu - và thường được thúc đẩy bởi các đòn bẩy đầu cơ.

Một trong những cổ phiếu tăng mạnh nhất là MicroStrategy, với mức nhảy vọt 464% trong năm nay. Dù doanh thu không đáng kể, công ty phần mềm 35 tuổi này được định giá 91 tỷ USD. Tại sao vậy? Họ đã tích lũy một lượng Bitcoin khổng lồ, hiện trị giá khoảng 41 tỷ USD. Các nhà đầu tư đổ xô vào cổ phiếu này như một cách đặt cược vào Bitcoin.

MicroStrategy đã công bố kế hoạch chi 40 tỷ USD mua thêm Bitcoin vào tháng 10, thúc đẩy làn sóng mua vào cả cổ phiếu công ty và Bitcoin. MicroStrategy huy động vốn mua Bitcoin bằng cách nào? Họ thực hiện thông qua trái phiếu chuyển đổi có thể đổi thành cổ phiếu trong tương lai. Các nhà đầu tư mua trái phiếu với kỳ vọng giá cổ phiếu MicroStrategy sẽ tiếp tục tăng.

Giống như đợt tăng giá cổ phiếu meme (meme stock) đầu năm 2021, mọi thứ chỉ tốt đẹp khi "bản nhạc lạc quan còn tiếp tục". Một khi giá Bitcoin sụt giảm và các vị thế đòn bẩy bắt đầu được thanh lý, cả cổ phiếu MicroStrategy và Bitcoin có thể chứng kiến đà giảm mạnh không kém đà tăng.

Tuy nhiên, hãy cẩn trọng bởi lẽ giá Bitcoin vốn biến động mạnh. Chúng có xu hướng tăng giảm cùng thị trường chung dù những người ủng hộ tiền ảo coi đây là công cụ phòng ngừa rủi ro. Giá đã giảm khoảng 75% khi Fed thắt chặt chính sách năm 2022. Bitcoin đang tăng vọt hiện nay khi điều kiện tiền tệ được nới lỏng.

Nhìn rộng ra thị trường, những dấu hiệu của sự hưng phấn đang xuất hiện ngày càng nhiều. Chỉ số Russell 2000 của các cổ phiếu vốn hóa nhỏ đã tăng gần 30% trong năm qua. Những công ty này thường chịu ảnh hưởng nhiều hơn từ các thay đổi chính sách kinh tế vĩ mô, vì vậy các nhà đầu tư có thể đang đặt cược vào tăng trưởng mạnh mẽ và kế hoạch giảm quy định của Trump.

Tuy nhiên, mức P/E 36 của chỉ số này gợi nhớ đến bong bóng dot-com. Kỳ vọng về trí tuệ nhân tạo thúc đẩy năng suất cũng có thể đang tiếp thêm nhiên liệu cho sự hứng khởi - cổ phiếu Nvidia, nhà sản xuất chip AI, đã tăng 211% trong năm qua - nhưng điều đó không giải thích được đà tăng của nợ rủi ro cao.

Lần gần đây nhất chênh lệch lợi suất trái phiếu rủi ro so với trái phiếu Chính phủ thấp như hiện nay là vào năm 2007 và trước đó là năm 1997, khi thị trường cũng tràn ngập tiền. Hiện không có dấu hiệu thiếu thanh khoản. Giá tài sản sôi động và lạm phát giảm chậm thậm chí có thể cho thấy điều kiện tài chính quá dễ dãi. Chỉ số giá tiêu dùng (CPI) lõi - không bao gồm thực phẩm và năng lượng - đã đứng yên ở mức 3.3% kể từ tháng 6.

Ngay cả thước đo lạm phát ưa thích của Fed, chỉ số giá chi tiêu tiêu dùng cá nhân (PCE), cũng đã ngừng xu hướng giảm. Trong ngày 04/12, Chủ tịch Fed Jerome Powell nhận xét "tăng trưởng chắc chắn mạnh hơn chúng tôi nghĩ, và lạm phát đang cao hơn một chút" so với tháng 9 khi Ủy ban Thị trường Mở Liên bang (FOMC) cắt giảm lãi suất 50 điểm cơ bản. Thị trường diễn giải đợt cắt giảm mạnh đó (và thêm 1 đợt giảm 25 điểm vào tháng 11) như một tín hiệu cho thấy Fed coi cuộc chiến chống lạm phát đã thắng lợi. Nhưng thực tế không phải vậy.

Dù Fed đang báo hiệu sẽ tiếp tục cắt giảm 25 điểm trong tháng này, việc một ngân hàng trung ương hạ lãi suất trong bối cảnh lạm phát dai dẳng, tăng trưởng mạnh và giá tài sản cao ngất là điều hiếm thấy trong lịch sử. Điều này đặt ra câu hỏi lớn về tính thận trọng trong chính sách tiền tệ hiện tại.

Vũ Hạo (Theo WSJ)

FILI

|