|

Có nên tăng tỷ trọng PC1, BAF và MWG?

Các công ty chứng khoán (CTCK) khuyến nghị mua PC1 do mảng xây lắp điện và thủy điện sẽ thúc đẩy lợi nhuận tăng mạnh trong năm 2025; mua BAF do tiềm năng mới từ tăng quy mô đàn; tăng tỷ trọng MWG do kỳ vọng Bách Hóa Xanh trở thành động lực tăng trưởng.

Mua PC1 với giá mục tiêu 31,200 đồng/cp

CTCK Vietcap điều chỉnh giảm 80 điểm cơ bản đối với biên lợi nhuận gộp năm 2024 của CTCP Tập Đoàn PC1 (HOSE: PC1) tại mảng xây lắp điện xuống mức 7.4% nhưng vẫn giữ nguyên dự báo phục hồi trong năm 2025 và các năm tiếp theo, nhờ sự cải thiện của biên lợi nhuận từ các hợp đồng EVN và mức tỷ trọng tăng của các hợp đồng tư nhân có biên lợi nhuận cao. Đà phục hồi dự kiến này nhìn chung phù hợp với kế hoạch của PC1. Vietcap dự báo biên lợi nhuận gộp kết hợp sẽ ở mức 8.8% trong năm 2025 thấp hơn so với mưc trung bình 5 năm qua là 9.1%.

Vào tháng 10/2024, tại Philippines, PC1 đã ký một hợp đồng thiết kế - mua sắm - thi công xây dựng (EPC) công trình điện gió trên bờ trị giá 700 tỷ đồng với Mainstream (công ty hàng đầu thế giới trong lĩnh vực điện gió & điện mặt trời). Ngoài ra, vào tháng 07/2024, Bộ Năng lượng Philippines đã sửa đổi Quy hoạch Năng lượng (PEP) giai đoạn 2023-2050, lần lượt tăng gấp 4 lần/7 lần mục tiêu công suất điện gió trên bờ lên mức 6,342/16,364 MW (với vốn đầu tư xây dựng cơ bản ước tính là 9/24 tỷ USD) trong các năm 2030/40. Với công suất điện gió trên bờ hiện tại vào năm 2024 là 450 MW, mức kế hoạch sửa đổi trên đồng nghĩa với mức tăng gấp 14 lần vào năm 2030. Với các dự án sắp tới của Mainstream (440MW) tại Philippines, Vietcap lần lượt bổ sung thêm 700 tỷ/500 tỷ/500 tỷ đồng vào giá trị hợp đồng EPC các năm 2026/27/28 của PC1 nhờ các dự án điện gió trên bờ của Philippines.

Mặt khác, Vietcap tăng 24% dự báo lãi ròng của mảng khai thác niken giai đoạn 2024 - 2028, nhờ mức tăng 55% của CTCK này đối với dự báo sản lượng bán giai đoạn 2024-2028, sau khi doanh thu và lợi nhuận gộp 9 tháng đầu năm đã lần lượt hoàn thành 121%/117% dự báo cả năm trước đây. Điều này bù đắp cho mức giảm nhẹ đối với dự báo đồng thuận về giá bán niken trung bình của Bloomberg.

Về phần định giá, Vietcap sử dụng phương pháp chiết khấu dòng tiền để định giá PC1 vì CTCK này cho rằng đây là cách phù hợp nhất để phản ánh các thay đổi dự kiến đối với dòng tiền của công ty trong dài hạn, khi công ty chuyển đổi từ vai trò là một nhà thầu xây dựng liên quan đến năng lượng và sản xuất trụ điện sang vai trò là một nhà sản xuất năng lượng tái tạo và nhà đầu tư bất BĐS KCN.

Vietcap duy trì mức chiết khấu định giá 10% áp dụng lần đầu trong Báo cáo cập nhật ngày 01/06/2020 đối với PC1. Việc công ty mua lại mỏ nickel-đồng đã giúp công ty mở rộng thêm danh mục kinh doanh, nhưng Vietcap cho rằng hoạt động khai thác mới và mang tính thương mại hóa cao này sẽ đi kèm với rủi ro thực thi gia tăng. Do đó, CTCK này giữ mức chiết khấu định giá 10% nhằm phản ánh cơ cấu tập đoàn ngày càng được củng cố của PC1.

Với phương pháp định giá trên, Vietcap đưa ra khuyến nghị mua PC1 với giá mục tiêu 31,200 đồng/cp.

Xem thêm tại đây

Mua BAF với giá mục tiêu 30,549 đồng/cp

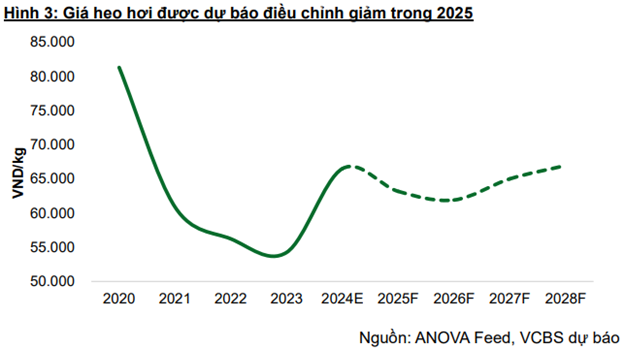

CTCK Ngân hàng TMCP Ngoại thương Việt Nam (VCBS) thông tin hoạt động tái đàn đang diễn ra sôi nổi trong khối doanh nghiệp, nông hộ dần thu hẹp. Sản lượng nhập khẩu heo giống tăng mạnh trong quý 2 và tiếp tục đà tăng trong quý 3, chủ yếu nhập bởi các doanh nghiệp lớn. Giá heo giống tiếp tục tăng 21% so với quý trước trong quý 3 bất chấp giá heo hơi đã điều chỉnh. Điều này cho thấy quy mô đàn heo năm sau sẽ tiếp tục phục hồi, song cơ cấu thị trường sẽ thay đổi theo hướng tập trung hơn vào các doanh nghiệp lớn, giảm sự đóng góp của các nông hộ nhỏ lẻ. Theo đó, mức giá bán trên thị trường được VCBS kỳ vọng có thể điều chỉnh, song mức giảm sẽ thấp hơn và mặt bằng giá sẽ ổn định hơn so với mọi năm.

Bên cạnh đó, Luật chăn nuôi sẽ bắt đầu có hiệu lực từ năm 2025 và tình hình dịch tả heo có dấu hiệu diễn biến căng thẳng trở lại đã kích hoạt làn sóng bán tháo chạy đàn từ nhóm nông hộ nhỏ lẻ trong các tháng cuối năm. Do các hộ chăn nuôi hiện vẫn chiếm khoảng 49% thị phần của toàn ngành, đợt bán xả này giảm bớt 1 phần nguồn cung gia tăng từ tái đàn của các doanh nghiệp vào năm sau.

Do đó, VCBS dự báo giá heo có thể điều chỉnh trong năm 2025 nhưng ở mức vừa phải (tối đa là 5% so với vùng giá hiện tại). Trước dự báo đó, CTCK này ước mặt bằng giá heo vẫn sẽ duy trì cao hơn 7% so với vùng giá trong 2 quý đầu năm 2024, hỗ trợ cho đà tăng trưởng doanh thu của CTCP Nông nghiệp BAF Việt Nam (HOSE: BAF) sẽ được duy trì ít nhất cho tới hết quý 2/2025.

Trong 3 quý đầu năm 2024, BAF đã bắt đầu vận hành nhiều trang trại lớn, trong đó có các trại ở Tây Ninh (như Hải Đăng, Tân Châu và Tam Hưng) có tổng công suất thiết kế là 10,000 heo nái và 90,000 heo thịt, trại Hải Hà ở Quảng Ninh với công suất 5,000 nái và 60,000 thịt). Bên cạnh đó, BAF cũng tiến hành hợp tác với đối tác chiến lược Muyuan Foods (Tập đoàn chăn nuôi lợn lớn nhất Trung Quốc) để xây dựng hệ thống nuôi heo trong trại 6 tầng, dự án nếu thành công sẽ tiết kiệm được đáng kể chi phí đất đai cho doanh nghiệp. Tháng 10 và 11 vừa qua, BAF cũng tiến hành M&A thêm 7 công ty chăn nuôi để đáp ứng đủ trại cho đàn heo tăng trưởng.

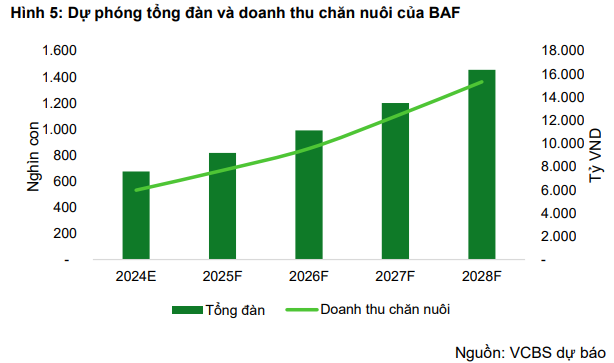

Trong quý 4/2024 và nửa đầu năm 2025, BAF lên kế hoạch đưa vào hoạt động một số trang trại ở Thanh Hóa và Đắk Nông với tổng công suất là gần 20,000 heo nái và 162,000 heo thịt. Tổng số vốn đầu tư cho mỗi năm dự kiến từ 2,300-2,900 tỷ. Với sự hỗ trợ từ Tập đoàn Muyuan, BAF đặt mục tiêu tham vọng đạt công suất chăn nuôi heo hàng năm là 10 triệu con vào năm 2030.

Dự báo tổng đàn của BAF sẽ tăng trưởng lần lượt là 125% và 21% trong năm 2024 và 2025.

VCBS nâng dự báo biên lợi nhuận gộp cả năm 2024 của BAF thêm 2.8% so với năm trước, đạt mức 9.3% (do giá heo tăng trong nửa đầu năm và chi phí thức ăn chăn nuôi (TACN) vẫn khá thấp). Sang năm 2025, CTCK này dự báo biên lợi nhuận gộp tăng nhẹ lên 10.8%, do giá heo hơi vẫn duy trì mặt bằng cao trong nửa đầu năm 2025 và sản lượng gia tăng giúp cho tỷ trọng của mảng chăn nuôi gia tăng trong cơ cấu doanh thu.

Theo đó, VCBS dự báo lãi sau thuế 2024 đạt 269 tỷ đồng (tăng 1,247% so với cùng kỳ), với dự báo quý 4 lợi nhuận có thể đạt 54 tỷ đồng nhờ mặt bằng giá heo vẫn duy trì ở mức khá cao trong mùa cao điểm tiêu thụ. Năm 2025, lợi nhuận được dự báo tiếp tục tăng trưởng 13%, đạt 304 tỷ đồng, nhờ giá heo hơi được dự báo duy trì đà tăng và giá nguyên liệu đầu vào TACN ổn định hoặc tăng không đáng kể cho đến nửa đầu năm 2025.

Với dự báo trên, VCBS đưa ra khuyến nghị mua đối với cổ phiếu BAF với giá mục tiêu 30,549 đồng/cp.

Xem thêm tại đây

Tăng tỷ trọng MWG với giá mục tiêu 75,000 đồng/cp

CTCK Agribank (Agriseco) cho biết trong quý 3/2024, MWG tiếp tục đóng cửa thêm 86 cửa hàng Thế giới di động (TGDĐ) và Điện máy xanh (ĐMX) hoạt động không hiệu quả nhưng doanh số 2 chuỗi này vẫn ghi nhận tăng trưởng khoảng 8% so với cùng kỳ nhờ mở bán dòng sản phẩm Iphone mới và ngành hàng laptop vẫn duy trì tăng trưởng trong mùa tựu trường. Mới đây, doanh nghiệp cũng đã công bố kết quả hoạt động tháng 10 với doanh thu chuỗi TGDĐ+ĐMX đạt khoảng 7.8 ngàn tỷ đồng, đi ngang so với tháng trước đó.

Mặt khác, doanh thu chuỗi Bách hóa xanh (BHX) tăng 26% trong quý 3 với doanh thu bình quân mỗi cửa hàng đạt 2.1 tỷ đồng/tháng. Đồng thời BHX đã bắt đầu mở mới cửa hàng BHX sau khi tìm được công thức thành công với 25 cửa hàng mở mới, qua đó ghi nhận 90 tỷ đồng lợi nhuận riêng trong quý 3. Chuỗi BHX đã bắt đầu mở rộng ra miền Trung và kỳ vọng sẽ nhanh chóng tăng độ phủ tại khu vực này. Tính đến hiện tại, MWG đang có 15 cửa hàng tại Đà Nẵng, Quảng Nam và Quảng Ngãi đánh dấu bước đầu tiên trong chiến lược mở rộng thị trường.

Cũng trong quý 3, Erablue đã bắt đầu có lãi ở mức 329 triệu đồng đánh dấu bước đầu thành công tại thị trường giàu tiềm năng với quy mô dân số gấp gần 3 lần Việt Nam. MWG có thể bước vào giai đoạn mở rộng chuỗi Erablue khi đã bắt đầu có lãi, hiện tại Erablue đang có 76 cửa hàng, tăng gấp đôi so với đầu năm và kỳ vọng tiếp tục gia tăng nhanh chóng thời gian tới.

Agriseco kỳ vọng kết quả kinh doanh của MWG sẽ tiếp tục phục hồi tích cực trong quý 4 và duy trì khả quan trong năm 2025 nhờ: (1) Chuỗi BHX mở rộng mạnh mẽ và trở thành động lực tăng trưởng lợi nhuận; (2) Chuỗi Erablue sau khi có lãi tiếp tục mở rộng và đông góp lớn hơn vào lợi nhuận doanh nghiệp.

Theo đó, Agriseco khuyến nghị tăng tỷ trọng đối với cổ phiếu MWG với giá mục tiêu 75,000 đồng/cp.

Xem thêm tại đây

Thượng Ngọc

FILI

|