|

Tại sao việc định giá cổ phiếu ngân hàng lại khó khăn?

Việc định giá cổ phiếu ngân hàng luôn là một bài toán khó không chỉ đối với các nhà đầu tư cá nhân mà ngay cả với các chuyên gia phân tích tài chính. Từ mô hình kinh doanh đặc thù, đến chất lượng danh mục cho vay, và tác động của các chính sách tiền tệ, cổ phiếu ngân hàng thường có mức định giá thấp hơn so với mặt bằng chung của thị trường. Tuy nhiên, việc định giá không chỉ liên quan đến lợi nhuận hay tỷ lệ an toàn vốn, mà còn xuất phát từ các yếu tố rủi ro tiềm ẩn khó đo lường liên quan đến danh mục cho vay của mỗi ngân hàng.

Cổ phiếu ngân hàng luôn thu hút sự quan tâm đặc biệt của các nhà đầu tư bởi quy mô vốn hóa lớn và khả năng dẫn dắt thị trường. Đây là nhóm cổ phiếu có tính thanh khoản cao, với lượng giao dịch lớn hàng ngày. Ngoài ra, các ngân hàng cũng đóng vai trò quan trọng trong việc thúc đẩy tăng trưởng kinh tế thông qua việc cung cấp tín dụng và hỗ trợ chính sách tiền tệ. Tuy nhiên, dù có sức hút lớn, định giá cổ phiếu ngân hàng lại gặp nhiều khó khăn do bản chất kinh doanh phức tạp và rủi ro khó lường của ngành.

Ngành ngân hàng có mô hình kinh doanh rất khác biệt so với các doanh nghiệp sản xuất hoặc dịch vụ. Ngân hàng chủ yếu kinh doanh tiền tệ, và do đó, biến động lãi suất, chính sách tiền tệ và rủi ro tín dụng có tác động mạnh đến kết quả kinh doanh. Các yếu tố như lãi suất cho vay và huy động, tỷ lệ dự trữ bắt buộc, và chất lượng tín dụng đều làm cho hoạt động của ngân hàng khó đo lường. Từ đó, khiến cho việc dự báo lợi nhuận và tiềm năng tăng trưởng của cổ phiếu ngân hàng trở nên khó khăn hơn so với các ngành khác.

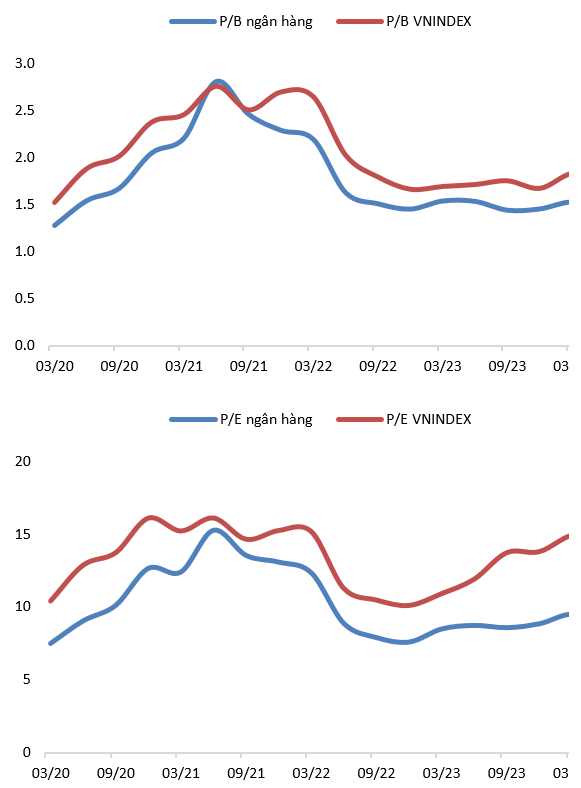

Ngành ngân hàng có mức định giá thấp hơn so với mức trung bình của thị trường

Sự khó khăn trong việc dự báo tiềm năng tăng trưởng của ngân hàng thể hiện qua xu hướng mức định giá P/E (Price to Earnings) và P/B (Price to Book) của ngành thường thấp hơn so với mặt bằng chung. Mức P/E của nhiều ngân hàng lớn tại Việt Nam chỉ dao động trong khoảng 6-9 lần, trong khi mức P/E trung bình của các cổ phiếu niêm yết trên sàn chứng khoán Việt Nam là từ 12-15 lần. Ví dụ, Techcombank (TCB) trong năm 2023 có P/E ở mức 6.2 lần, thấp hơn so với các cổ phiếu bất động sản hoặc tiêu dùng. Nhà đầu tư thường yêu cầu mức định giá thấp hơn do lo ngại về sự không chắc chắn trong khả năng tăng trưởng dài hạn của các ngân hàng.

|

Định giá P/E và P/B của ngành ngân hàng so với VN-Index

Nguồn: Tổng hợp

|

Một yếu tố khác làm giảm mức định giá của ngân hàng là chính sách trích lập dự phòng rủi ro. Các ngân hàng đối mặt với rủi ro tín dụng lớn khi khách hàng không trả được nợ, buộc họ phải trích lập dự phòng nợ xấu. Điều này tác động trực tiếp lên lợi nhuận thực tế mà ngân hàng ghi nhận trên báo cáo tài chính. Tỷ lệ chi phí trích lập dự phòng thường dao động trong khoảng từ 10-20% tổng thu nhập hoạt động của ngân hàng. Ngoài ra, sự thay đổi trong chính sách trích lập dự phòng cũng có ảnh hưởng đáng kể đến lợi nhuận sau thuế. Nếu các ngân hàng giảm việc trích lập dự phòng, lợi nhuận của ngân hàng sẽ dễ bị thổi phồng, do đó chất lượng lợi nhuận của ngân hàng không được đánh giá cao. Kết quả là mức định giá cổ phiếu thông qua chỉ tiêu P/E và P/B của ngành thường dao động ở mức thấp hơn thị trường, như chúng ta đã phân tích ở trên.

Hơn nữa, khả năng sinh lời của ngân hàng còn phụ thuộc vào chất lượng danh mục cho vay, một yếu tố khó đánh giá đối với nhà đầu tư. Các ngân hàng thường không công khai thông tin chi tiết về các khoản vay, khiến cho việc đánh giá rủi ro trở nên khó khăn. Ví dụ, Techcombank và MBBank có tỷ lệ cho vay cao đối với các doanh nghiệp bất động sản, khiến họ đối mặt với nhiều rủi ro hơn nếu thị trường bất động sản biến động. Đặc điểm danh mục này khiến cho nguồn lợi nhuận tạo ra dù cao của những ngân hàng này nhưng mức độ bền vững sẽ thấp hơn so với các ngân hàng tập trung cho vay bán lẻ. Yếu tố này cũng là lý do khiến cho cổ phiếu của các ngân hàng này có mức định giá thấp hơn so với các doanh nghiệp thuộc lĩnh vực khác.

Bẫy định giá đối với các cổ phiếu ngân hàng

Một vấn đề khác trong việc định giá cổ phiếu ngân hàng là bẫy định giá, đặc biệt đối với các ngân hàng quốc doanh như BIDV hay Vietcombank, thường có mức định giá cao hơn so với thực tế mà thị trường có thể phản ánh, phần lớn do nhà đầu tư đánh giá cao sự an toàn của họ nhờ vào sự hỗ trợ từ Nhà nước. Tuy nhiên, hiệu quả hoạt động thực sự của các ngân hàng này không tương xứng với mức định giá. Trong năm 2023, một số ngân hàng quốc doanh có P/B cao hơn 2 lần, trong khi các ngân hàng tư nhân như Techcombank chỉ ở mức 0.9-1.2 lần.

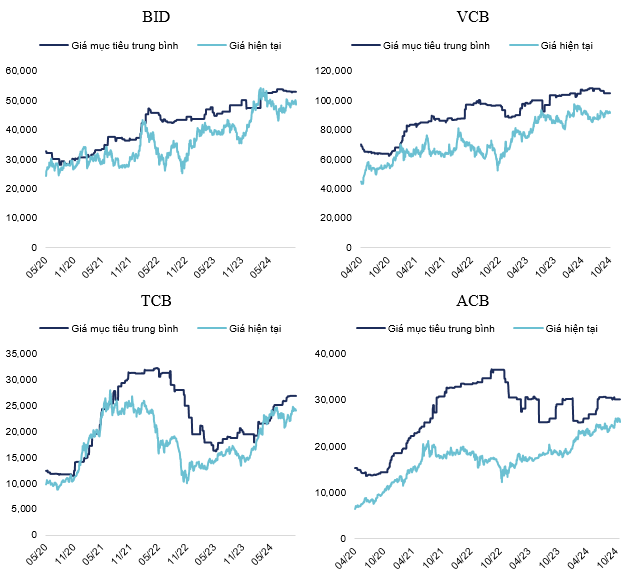

Ngoài ra, một số cổ phiếu ngân hàng như Techcombank và MB Bank liên tục được các công ty chứng khoán định giá mục tiêu cao hơn nhiều so với giá giao dịch thực tế. Biểu đồ bên dưới thể hiện rõ xu hướng trên khi mức giá mục tiêu của các công ty chứng khoán dành cho Techcombank luôn ở mức cao nhưng giá mục tiêu đã không thể đạt được trong giai đoạn từ 2021 đến 2023, từ đó họ phải điều chỉnh lại mức giá mục tiêu. Việc áp dụng mức P/B trung bình của ngành có điều chỉnh cho mức tăng trưởng lợi nhuận cao mà các công ty chứng khoán thường hay thực hiện có thể sẽ không phù hợp. Do mức độ rủi ro của danh mục cho vay của mỗi ngân hàng là khác nhau và không được phản ánh hết nếu chỉ sử dụng chỉ số định giá P/B trung bình ngành có điều chỉnh.

|

Giá mục tiêu và giá thị trường của các cổ phiếu ngân hàng

Nguồn: Tổng hợp

|

Hơn thế nữa, việc một số ngân hàng quốc doanh với quy mô vốn hóa lớn lại có mức định giá P/B cao hơn hẳn so với mức trung bình của thị trường, cụ thể là VCB thường ở mức 3-3,5 lần, BID thường ở mức 2-2,5 lần, đã khiến cho mức P/B trung bình thực tế của thị trường đã bị thổi phồng. Đó là lý do tại sao các cổ phiếu có danh mục cho vay chuyên về bán lẻ và có mức đa dạng hóa tốt như ACB cũng gặp phải vấn đề định giá. Dựa trên mức định giá trung bình ngành có điều chỉnh vẫn không phù hợp với ACB. Trong khi đó, những ngân hàng có P/B cao như VCB và BID thì mức giá mục tiêu lại thường sát hơn so với giá thị trường có thể đạt được. Điều này làm cho các mức định giá trở nên khó dự báo và gây ra bẫy định giá đối với các nhà đầu tư cá nhân không am hiểu về đặc thù của nhóm ngành ngân hàng.

Mức hệ số mức định giá cổ phiếu ngân hàng cần phải được điều chỉnh dựa trên sự khác biệt trong chiến lược kinh doanh giữa các ngân hàng quốc doanh và tư nhân. Các ngân hàng tập trung vào cho vay doanh nghiệp có rủi ro cao hơn nhưng lại có tiềm năng sinh lời cao hơn trong giai đoạn kinh tế phát triển. Ngược lại, các ngân hàng quốc doanh thường ổn định hơn, nhưng không có sự bứt phá về tăng trưởng lợi nhuận. Nhà đầu tư cần chú ý đến sự khác biệt này khi định giá các cổ phiếu ngân hàng và việc định giá dựa trên mức trung bình P/B điều chỉnh sẽ cần dựa trên từng nhóm chiến lược thay vì trung bình tổng một cách đơn giản như chúng ta vẫn thường thấy.

Việc định giá cổ phiếu ngân hàng không đơn giản và yêu cầu sự hiểu biết sâu sắc về mô hình kinh doanh, rủi ro tín dụng và chiến lược của từng ngân hàng. Nhà đầu tư không chỉ phải so sánh các chỉ số cơ bản như P/E và P/B, mà còn phải đánh giá chất lượng danh mục cho vay và tiềm năng tăng trưởng dài hạn. Sự khác biệt giữa các ngân hàng quốc doanh và tư nhân, cùng với các yếu tố vĩ mô như lãi suất và chính sách tiền tệ, khiến việc định giá cổ phiếu ngân hàng trở thành một bài toán phức tạp mà không phải ai cũng có thể giải quyết.

Lê Hoài Ân, CFA - Nguyễn Thị Ngọc An, HUB

FILI

|