|

Vietstock Daily 10/09/2024: Rủi ro điều chỉnh gia tăng

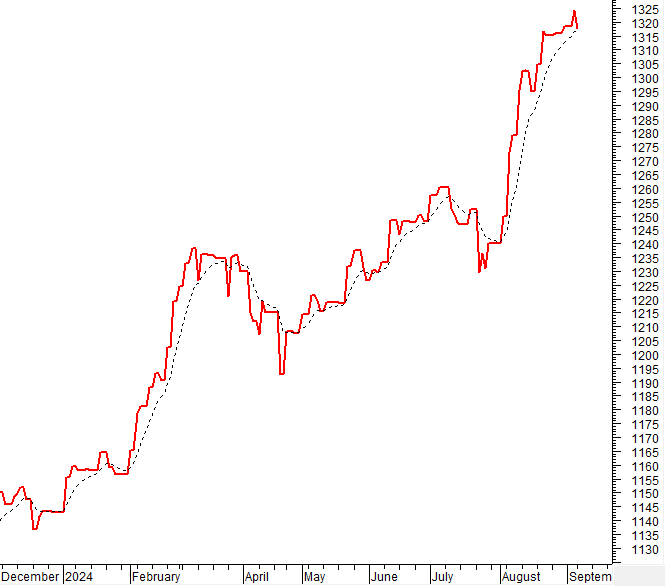

VN-Index giảm điểm khá mạnh trong bối cảnh thanh khoản liên tục suy yếu và duy trì dưới mức trung bình 20 ngày. Hiện tại, chỉ báo Stochastic Oscillator tiếp tục hướng xuống sau khi cho tín hiệu bán trong vùng quá mua (overbought). Nếu trong các phiên tới, chỉ báo MACD cũng xuất hiện tín hiệu tương tự thì triển vọng ngắn hạn sẽ càng tiêu cực hơn.

I. PHÂN TÍCH THỊ TRƯỜNG CHỨNG KHOÁN CƠ SỞ NGÀY 09/09/2024

- Các chỉ số chính quay lại giảm điểm trong phiên giao dịch ngày 09/09. Cụ thể, VN-Index kết phiên giảm 0.49%, đạt 1,267.73 điểm. HNX-Index giảm 0.51%, về còn 233.46 điểm.

- Khối lượng khớp lệnh trên HOSE đạt gần 434 triệu đơn vị, giảm 15.7% so với phiên hôm trước. Trong khi đó, khối lượng khớp lệnh trên HNX tăng 19.1% so với phiên trước, đạt hơn 52 triệu đơn vị.

- Khối ngoại bán ròng trên sàn HOSE với giá trị hơn 538 tỷ đồng và bán ròng nhẹ trên sàn HNX với giá trị hơn 1.5 tỷ đồng.

Giá trị giao dịch NĐTNN của HOSE, HNX và UPCOM theo ngày. Đvt: Tỷ đồng

Giá trị giao dịch ròng theo mã cổ phiếu. Đvt: Tỷ đồng

- Thị trường chứng khoán chìm trong sắc đỏ ngay phiên đầu tuần. Mặc dù một số nhóm ngành đơn lẻ nỗ lực tạo điểm sáng nhưng lực cầu vẫn không có sự lan tỏa, phe bán chiếm hoàn toàn ưu thế suốt phiên giao dịch. Khối ngoại cũng quay lại đà bán ròng sau phiên mua ròng nhẹ cuối tuần trước. Việc thiếu đi động lực từ dòng tiền lớn cũng như nhóm cổ phiếu dẫn dắt khiến tâm lý nhà đầu tư vẫn đang tỏ ra rất thận trọng. Kết phiên 09/09, VN-Index giảm 6.23 điểm, tương đương 0.49%, về mức 1,267.73 điểm.

- Về mức độ ảnh hưởng, VHM, VIC và BID là những cổ phiếu tác động tiêu cực nhất, lấy đi hơn 2 điểm của VN-Index. Trong khi đó, GAS, HPG và NAB nỗ lực giúp chỉ số thoát khỏi phiên giảm sâu, tuy nhiên mức độ tác động chưa quá lớn.

- VN30-Index kết thúc phiên giảm 0.63%, về mức 1,307.15 điểm. Phe bán chiếm thế áp đảo, ghi nhận 23 mã giảm, 3 mã tăng và 4 mã đứng giá. Trong đó, VIC, VHM và BVH giảm mạnh nhất, khoảng 2%. Trái lại, HPG, GAS và SSB là 3 cổ phiếu duy nhất đi ngược xu hướng chung, tuy nhiên mức tăng cũng chỉ khiêm tốn dưới 1%.

Hầu hết các nhóm ngành đều bị áp lực bán chi phối. Trong đó, 2 nhóm viễn thông và bất động sản “đội sổ” với mức giảm hơn 1%. Ảnh hưởng chủ yếu bởi các cổ phiếu vốn hóa lớn trong ngành là VNZ (-14.93%), VGI (-0.79%), ELC (-2.1%); VHM (-2.05%), VIC (-2.13%), BCM (-1.11%), TCH (-2.19%), CEO (-1.24%),…

Nhóm tài chính cũng gây nhiều áp lực cho chỉ số hôm nay khi đây là nhóm chiếm tỷ trọng vốn hóa cao nhất. Trong đó có nhiều cổ phiếu lao dốc trên 2% như MIG (-3.86%), VAB (-3.13%), SHS (-2.56%), EVF (-2.51%), HBS (-2.41%) và CSI (-2.28%).

Ở phía ngược lại, nhóm năng lượng đi ngược thị trường, tăng 1.5%. Nhờ lực gánh chính của cổ phiếu BSR (+2.18%), PVS và PVD tăng nhẹ lần lượt 0.49% và 0.75%. Nhóm cổ phiếu thép tạo điểm nhấn trong phiên sáng khi có lúc chỉ số chung ngành này tăng hơn 2%, tuy nhiên lại “hụt hơi” chỉ còn tăng hơn 1% khi kết thúc phiên chiều. Mặc dù vậy, ngoài anh cả HPG, nhiều cổ phiếu vẫn ghi nhận mức tăng vượt trội như HSG (+2.26%), TVN (+4.44%), NKG (+2.64%), VGS (+2.27%) và TIS (+6.35%).

VN-Index giảm điểm khá mạnh trong bối cảnh thanh khoản liên tục suy yếu và duy trì dưới mức trung bình 20 ngày. Hiện tại, chỉ báo Stochastic Oscillator tiếp tục hướng xuống sau khi cho tín hiệu bán trong vùng quá mua (overbought). Nếu trong các phiên tới, chỉ báo MACD cũng xuất hiện tín hiệu tương tự thì triển vọng ngắn hạn sẽ càng tiêu cực hơn.

II. PHÂN TÍCH XU HƯỚNG VÀ DAO ĐỘNG GIÁ

VN-Index - Chỉ báo Stochastic Oscillator có khả năng rời khỏi vùng quá mua

VN-Index giảm điểm khá mạnh trong bối cảnh thanh khoản liên tục suy yếu và duy trì dưới mức trung bình 20 ngày.

Hiện tại, chỉ báo MACD có khả năng cho tín hiệu bán trở lại khi dần thu hẹp khoảng cách với Signal Line. Bên cạnh đó, chỉ báo Stochastic Oscillator tiếp tục hướng xuống sau khi cho tín hiệu bán trong vùng quá mua (overbought). Nếu trong các phiên tới chỉ báo rời khỏi vùng này thì tình hình của chỉ số sẽ càng tiêu cực hơn.

HNX-Index - Chỉ báo MACD cho tín hiệu bán trở lại

HNX-Index tiếp tục nối dài chuỗi giảm điểm với 9 phiên liên tiếp trong thời gian vừa qua cho thấy tâm lý nhà đầu tư rất tiêu cực. Đồng thời, chỉ số đã cắt xuống cả hai đường SMA 50 ngày và SMA 200 ngày khiến tình hình trở nên bi quan hơn.

Hiện tại, chỉ báo MACD đã cho tín hiệu bán trở lại sau khi cắt xuống Signal Line. Nếu trong thời gian tới chỉ báo tiếp tục cắt xuống ngưỡng 0 thì rủi ro điều chỉnh sẽ càng tăng cao.

Phân tích Dòng tiền

Biến động của dòng tiền thông minh: Chỉ báo Negative Volume Index của VN-Index cắt lên trên đường EMA 20 ngày. Nếu trạng thái này tiếp tục trong phiên tới thì rủi ro sụt giảm bất ngờ (thrust down) sẽ được hạn chế.

Biến động của dòng tiền từ khối ngoại: Khối ngoại tiếp tục bán ròng trong phiên giao dịch ngày 09/09/2024. Nếu nhà đầu tư nước ngoài duy trì hành động này trong những phiên tới thì tình hình sẽ càng bi quan hơn.

III. THỐNG KÊ THỊ TRƯỜNG NGÀY 09/09/2024

Bộ phận Phân tích Kinh tế & Chiến lược Thị trường, Phòng Tư vấn Vietstock

FILI

|