|

Những rủi ro khi lãi dự thu tăng mạnh ở các ngân hàng thương mại

Tổng thu nhập hoạt động của ngành ngân hàng trong quý 2/2024 tăng 16% so với cùng kỳ năm trước, được thúc đẩy bởi sự cải thiện mạnh mẽ trong thu nhập lãi thuần, với mức tăng 19.6% so với cùng kỳ. Tuy nhiên, cùng với sự tăng trưởng tốt của thu nhập lãi, nhiều ngân hàng chứng kiến mức tăng mạnh về lãi dự thu. Lãi dự thu không chỉ là con số dự báo lợi nhuận mà còn là một yếu tố cảnh báo về rủi ro tài chính, đòi hỏi sự kiểm soát chặt chẽ từ các cơ quan quản lý của ngành.

Kết quả kinh doanh trong nửa đầu năm của nhiều ngân hàng đã ghi nhận sự gia tăng mạnh mẽ về lãi dự thu, phản ánh sự bùng nổ của hoạt động tín dụng. Một xu hướng phổ biến là các ngân hàng tăng trưởng tín dụng trên 10% so với đầu năm của nhiều ngân hàng. Trong đó, một số ngân hàng quy mô nhỏ như LPBank, KLB, VBB đều chứng kiến mức tăng trưởng tốt về mức thu nhập lãi thuần đáng kể từ 50 - 100% so với cùng kỳ. Mặt khác, tỷ lệ nợ xấu đã luôn là vấn đề quan tâm từ đầu năm 2024, khi Thông tư 02 về cơ cấu nợ tiếp tục được kéo dài thêm 6 tháng đến hết năm nhưng tỷ lệ nợ xấu nội bảng tiếp tục gia tăng.

Về bản chất, lãi dự thu là khoản lãi từ cho vay khách hàng và đầu tư mà ngân hàng chưa thu được nhưng được phép ghi nhận trước vào báo cáo thu nhập. Trong khi đó, số ngày lãi phải thu là chỉ tiêu đánh giá hiệu quả hoạt động của các ngân hàng, thông qua việc phản ánh số ngày cần thiết để thu các khoản lãi phải thu đã ghi nhận vào thu nhập. Số ngày phải thu càng lớn thể hiện mức lãi đã ghi vào lợi nhuận nhưng vẫn chưa thu được càng lớn. giống như khoản phải thu của doanh nghiệp, khi lợi nhuận được ghi nhận lúc bán hàng nhưng tiền thực tế lại chưa thu được. Nếu không thu được các khoản lãi phải thu, ngân hàng chịu tác động kép, vừa phải chuyển nhóm nợ của khách hàng, vừa thoái lãi dự thu trước đó đã ghi nhận vào thu nhập. Vì vậy, lãi dự thu được theo dõi như một chỉ báo sớm về nguy cơ tiềm ẩn về nợ xấu và chất lượng lợi nhuận của ngân hàng.

Tăng trưởng nhanh số ngày lãi dự thu ở phần lớn ngân hàng

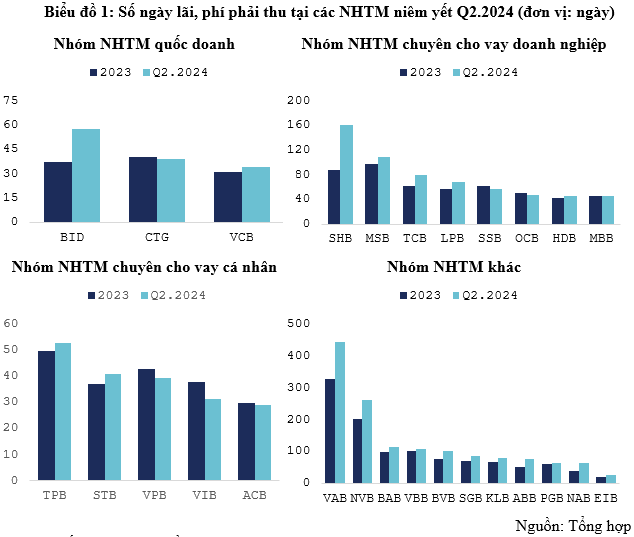

Lãi dự thu của ngành ngân hàng đã trải qua giai đoạn thu hẹp trong 2021- 2022, đến 2023 – 2024, khoản mục này tăng mạnh trở lại, dao động từ 10-20% so với cùng kỳ. Tại quý 2/2024, lãi dự thu của toàn ngành tăng gần 14% so với cùng kỳ và 10% so với cuối năm 2023, số ngày lãi dự thu đã gia tăng từ 50 ngày đến 59 ngày vào cuối quý 2. Với danh mục cho vay khác nhau và chiến lược cho vay đa dạng, các nhóm ngân hàng cho thấy sự phân hóa về tỷ trọng lãi dự thu trong cơ cấu tài sản cũng như số ngày lãi dự thu. Trong đó, các NHTM với quy mô nhỏ có số ngày lãi dự thu cao nhất khi lên đến hơn 100 ngày tại uý 2.2024. Đối với các nhóm ngân hàng quy mô lớn thì số ngày phải thu chỉ vào khoảng 40-50 ngày.

Hầu hết các ngân hàng đều có sự gia tăng số ngày lãi phải thu trong quý 2/2024. Các ngân hàng có mức tăng trưởng tín dụng cao trong 6 tháng đầu năm có khuynh hướng tăng mạnh về chỉ tiêu số ngày phải thu, tuy nhiên, có mức độ phân hóa lớn giữa các nhóm. Đối với nhóm NHTM quốc doanh, đều duy trì tỷ trọng lãi phải thu dưới 1% trong cơ cấu tài sản nhờ chính sách quản lý rủi ro thận trọng và nghiêm ngặt của nhóm. Cũng chính vì để đảm bảo an toàn, số ngày phải thu của nhóm duy trì thấp hơn so với mức trung bình ngành, mặc dù đã có sự gia tăng nới lỏng từ 37 ngày cuối năm 2023 lên 45 ngày tại quý 2. Cụ thể, số ngày lãi phải thu của BID cao nhất nhóm với 58 ngày, CTG thì giảm nhẹ còn 39 ngày, VCB thấp nhất nhóm khi duy trì con số dưới 35 ngày. Đối với nhóm NHTM chuyên cho vay cá nhân, việc quản lý khoản vay nhỏ lẻ cho cá nhân đòi hỏi sự chặt chẽ trong việc thu hồi các khoản nợ, do đó, thời gian thu hồi nợ ở các ngân hàng này cho thấy xu hướng thận trọng tương tự nhóm quốc doanh. VIB với gần 85% cho vay cá nhân và VPB chuyên cho vay tiêu dùng là 2 ngân hàng giảm mạnh số ngày phải thu trong nhóm, lần lượt giảm 7 ngày và 4 ngày so với cuối năm trước.

Ngược lại, đối với việc thu hồi khoản lãi từ quy mô vay lớn hơn của doanh nghiệp, nhóm NHTM chuyên cho vay doanh nghiệp có số ngày lãi phải thu cao hơn. SHB đứng đầu với số ngày phải thu lên đến 161 ngày, tương đương chu kỳ 6 tháng trả lãi 1 lần, điều này lại phản ánh đặc thù danh mục cho vay doanh nghiệp nhỏ lẻ của riêng ngân hàng, chủ yếu là xây dựng, bất động sản và thương mại bán buôn – bán lẻ. Các ngân hàng cho vay doanh nghiệp điển hình như Techcombank, LPBank dao động từ 50 – 80 ngày, cũng thể hiện xu hướng tăng trưởng mạnh trong 6 tháng vừa qua.

NHTM khác có số ngày lãi phải thu lớn, đây cũng là nhóm có tỷ lệ nợ xấu dao động hơn 3%. Điều này phản ánh sự bất lợi của nhóm trong việc quản lý và thu hồi đúng hạn các khoản lãi phát sinh trong kỳ. VAB có hơn 7% tài sản nằm ở các khoản lãi phải thu và với danh mục cho vay chủ yếu là doanh nghiệp, con số gần gấp ba so với nhóm chuyên cho vay doanh nghiệp, với số ngày phải thu gần đây vượt ngưỡng 400 ngày, đây cũng là một dấu hiệu cần quan tâm trong khả năng quản lý thu hồi nợ của ngân hàng. Mức phổ biến của các ngân hàng còn lại trong nhóm là từ 60 – 115 ngày. Khi số ngày lãi phải thu cao, đồng nghĩa với việc ngân hàng đang chấp nhận rủi ro lớn hơn và nới lỏng chính sách thu hồi hơn đối với các khoản lãi vay. Điều này sẽ gây áp lực lớn lên chất lượng tài sản của ngân hàng.

Rủi ro tiềm ẩn từ lãi dự thu

Lãi dự thu, khi được ghi nhận trên sổ sách, giúp các ngân hàng tăng cường khả năng sinh lời, nhưng đồng thời cũng tiềm ẩn rủi ro nợ xấu nếu các khoản vay không được thu hồi đúng hạn. Trong bối cảnh nền kinh tế vẫn đang trong quá trình phục hồi sau đại dịch, việc lãi dự thu tăng mạnh đã trở thành con dao hai lưỡi. Nhiều ngân hàng có thể ghi nhận lãi dự thu lớn trong ngắn hạn, nhưng nếu các khoản vay này không thể trả đúng hạn, nợ xấu sẽ gia tăng, gây áp lực lên bảng cân đối kế toán và làm giảm lợi nhuận thực tế. Đây là nguy cơ mà nhiều ngân hàng phải đối mặt trong nửa cuối năm 2024.

|

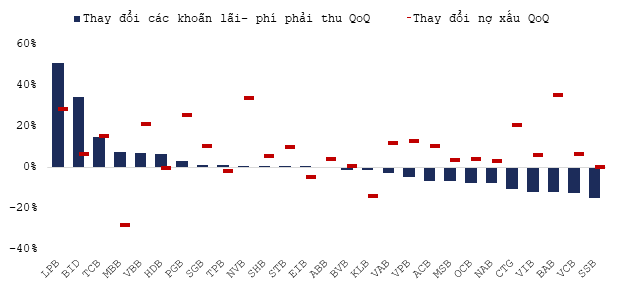

Biểu đồ 2: Thay đổi các khoản lãi phí phải thu Q2/2024 so với quý trước của các NHTM niêm yết

Nguồn: Tổng hợp

|

Quy định về hạch toán lãi dự thu cũng là một yếu tố quan trọng ảnh hưởng đến lợi nhuận của các ngân hàng. Khi thực hiện cho vay khách hàng và đầu tư, đến cuối kỳ kế toán, ngân hàng vẫn có thể ghi nhận vào báo cáo thu nhập các khoản lãi chưa thu được với điều kiện các khoản này khả năng cao sẽ thu được trong tương lai. Chính vì vậy, lãi phải thu chỉ được phản ánh đối với các khoản nợ Nhóm 1 - nhóm được đánh giá có đầy đủ khả năng thanh toán nên phần lãi suất chưa thu sẽ được ghi nhận vào dự thu mà không phải trích dự phòng rủi ro. Song, khi ngân hàng không thực thu được các khoản này, ngân hàng chịu tác động kép, vừa phải chuyển nhóm nợ của khách hàng, vừa thoái lãi dự thu trước đó đã ghi nhận vào thu nhập.

Mặt khác, khoản mục lãi dự thu có thể tăng lên một cách nội sinh, theo sự mở rộng của tín dụng. Việc đánh giá so sánh tốc độ tăng trưởng tín dụng và tăng trưởng lãi phải thu một cách đồng thời sẽ cho thấy xu hướng chuyển biến của chất lượng nợ. Cụ thể, khi tín dụng tăng nhanh hơn tốc độ tăng của lãi dự thu, quá trình kiểm soát chất lượng tín dụng và việc xử lý – thu hồi các khoản nợ trễ hạn đang có hiệu quả. Ngược lại, khi tỷ lệ lãi dự thu tăng cao trong cơ cấu tài sản, cũng như tốc độ tăng của lãi dự thu lớn hơn tốc độ tăng tín dụng, thì lãi phải thu lại trở thành một dấu hiệu cảnh báo về rủi ro nợ xấu tăng cao, đặc biệt là khi các xu hướng này kéo dài.

Trong giai đoạn 2023 - 2024, quá trình phục hồi kinh tế vẫn cần nhiều sự trợ giúp nguồn vốn từ phía ngân hàng. Sức khỏe tài chính của nhiều doanh nghiệp nhạy cảm hơn trước những biến động từ bối cảnh tiêu dùng thấp từ quốc tế đến nội địa, dẫn đến việc thanh toán các khoản vay bị chậm trễ, gia tăng áp lực lên các ngân hàng. Đứng đầu về tăng trưởng lãi phải thu so với quý trước là LPBank, khoảng 51%, so với mức tăng trưởng cho vay là 3.15%, điều này có thể do chính sách giãn hoãn thời hạn trả nợ nhưng tỷ lệ nợ xấu tăng cao trong quý 2 cho thấy vấn đề quản lý tín dụng cần được chú ý. Trong khi đó, phía bên phải của biểu đồ 2, hàng loạt ngân hàng giảm lãi phải thu so với quý trước, bao gồm SSB, VCB, VIB, trong khi BAB dù giảm về con số lãi phải thu nhưng tăng trưởng nợ xấu cao.

Sự tăng trưởng của lãi dự thu tại các ngân hàng là một dấu hiệu cần sự lưu tâm của giới điều hành bởi những tiềm ẩn rủi ro về nợ xấu, đặc biệt khi nền kinh tế đang dần phục hồi. Để đảm bảo an toàn tài chính, các ngân hàng cần phải kiểm soát chặt chẽ quá trình thu hồi lãi dự thu và theo dõi sát sao sức khỏe tài chính của các khách hàng vay. Việc quản lý tốt lãi dự thu sẽ giúp giảm thiểu rủi ro nợ xấu, góp phần duy trì sự ổn định của hệ thống ngân hàng, nhất là khi Thông tư 02 sẽ hết hiệu lực sau 6 tháng cuối năm nay.

Lê Hoài Ân, CFA - Nguyễn Thị Ngọc An - HUB

FILI

|