|

HTN muốn dùng 434 tỷ đồng từ đợt chào bán cho cổ đông hiện hữu để trả nợ cho BIDV và MSB

Ngày 12/09, HĐQT CTCP Hưng Thịnh Incons (HOSE: HTN) đã thông qua triển khai phương án chào bán thêm hơn 89 triệu cp cho cổ đông hiện hữu với giá chào bán 10,000 đồng/cp.

Với số cổ phiếu chào bán bằng với số cổ phiếu đang lưu hành, tỷ lệ thực hiện quyền mua của cổ đông HTN là 1:1 (với mỗi cổ phiếu đang sở hữu, cổ đông được mua 1 cp phát hành thêm). Sau đợt phát hành, cổ đông được quyền tự do chuyển nhượng số cổ phiếu chào bán thêm.

Thời gian thực hiện đợt chào bán dự kiến là quý 4/2024 và/hoặc quý 1/2025, ngay sau khi được Ủy ban Chứng khoán Nhà nước cấp giấy chứng nhận đăng ký chào bán cổ phiếu ra công chúng.

Trong trường hợp chào bán thành công 100%, HTN có thể thu về tối đa gần 891.2 tỷ đồng. Công ty cho biết sẽ ưu tiên sử dụng vốn theo thứ tự sau:

Ưu tiên 1 là thanh toán các khoản nợ vay của HTN đối với các ngân hàng và tổ chức tín dụng, dự kiến 360 tỷ đồng trả cho Ngân hàng TMCP Đầu tư và Phát triển Việt Nam – chi nhánh Bắc Sài Gòn (BIDV) và gần 74.4 tỷ đồng trả cho Ngân hàng TMCP Hàng hải Việt Nam – chi nhánh TPHCM (MSB).

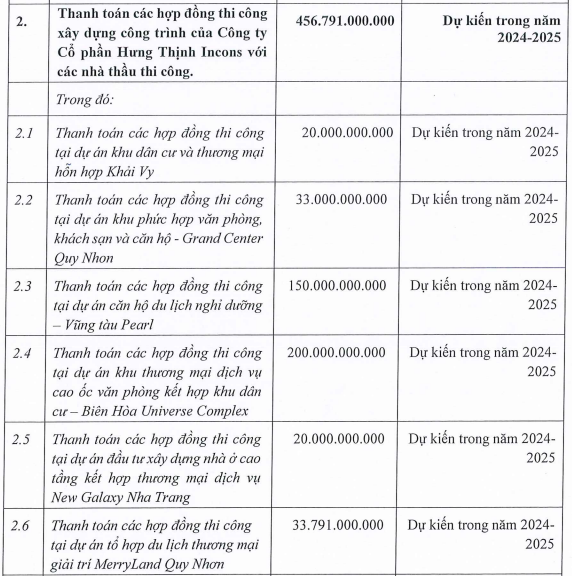

Ưu tiên 2 là thanh toán các hợp đồng thi công xây dựng công trình cho các nhà thầu thi công với tổng số tiền gần 456.8 tỷ đồng.

|

Các hợp đồng thi công cần sử dụng vốn từ đợt chào bán cổ phiếu

Nguồn: HTN

|

Trong trường hợp số tiền thu được không đủ để sử dụng cho toàn bộ các mục đích sử dụng vốn, HTN sẽ thực hiện 1 số phương án xử lý như: lựa chọn bán cho nhà đầu tư khác với giá không thấp hơn giá chào bán cho cổ đông hiện hữu; cân nhắc lựa chọn, điều chỉnh phương án sử dụng vốn; cân nhắc phương án vay lưu động từ ngân hàng.

Về kết quả kinh doanh, HTN ghi nhận lần lượt 900.5 tỷ đồng doanh thu thuần và hơn 13 tỷ đồng lãi ròng trong 6 tháng đầu năm 2024, giảm 55% và 49% so với cùng kỳ. Nguyên nhân là sản lượng thi công của Công ty chỉ đạt 890 tỷ đồng, giảm hơn 55%.

Tại thời điểm 30/06/2024, tổng nợ vay của HTN ở mức gần 2.1 ngàn tỷ đồng, gần như đi ngang so với đầu năm. Trong đó, dư nợ tại hai ngân hàng được đề cập trong phương án sử dụng vốn lần lượt là hơn 561 tỷ đồng tại BIDV chi nhánh Bắc Sài Gòn (gần 557 tỷ đồng nợ ngắn hạn và gần 4 tỷ đồng nợ dài hạn) và hơn 387 tỷ đồng nợ ngắn hành tại MSB chi nhánh TPHCM.

Đáng chú ý, đơn vị kiểm toán BCTC soát xét bán niên 2024 của HTN đã nghi ngờ về khả năng hoạt động liên tục của Công ty. Theo đó, khả năng hoạt động liên tục sẽ phụ thuộc vào khả năng thu xếp nguồn vốn của HTN.

Hà Lễ

FILI

|