|

TẬP SAN IR AWARDS 2024

PHÁT TRIỂN BỀN VỮNG

Tổng Giám đốc Từ Tiến Phát (ACB): Chiến lược kinh doanh linh hoạt, kịp thời nắm bắt cơ hội để bứt phá

Ông Từ Tiến Phát - Tổng Giám đốc Ngân hàng TMCP Á Châu (HOSE: ACB) cho biết, hoạt động quan hệ nhà đầu tư (IR) luôn gắn kết với cổ đông, đi liền với kết quả kinh doanh và chiến lược phát triển kinh doanh.

Là ngân hàng đầu tiên công bố báo cáo phát triển bền vững, ACB tiên phong trong việc minh bạch thông tin, đáp ứng kịp thời thông tin của các bên hữu quan không chỉ về tài chính mà cả các yếu tố phi tài chính. Tổng Giám đốc Từ Tiến Phát cho biết, Ngân hàng xác định rõ việc nâng cao chất lượng hoạt động quan hệ nhà đầu tư (IR) là một trong những yếu thúc đẩy phát triển bền vững cũng như thu hút đối tác đầu tư. Khi các thông tin minh bạch, tuân thủ pháp luật, nhà đầu tư sẽ hiểu rõ được hoạt động kinh doanh của doanh nghiệp, từ đó mới có thể ra quyết định đầu tư.

ACB thực hiện công bố thông tin theo đúng quy định của Bộ Tài chính và các quy định liên quan của Ngân hàng Nhà nước (NHNN). ĐHĐCĐ thường niên được tổ chức thành công với tỷ lệ cổ đông tham dự và tán thành cao. Hoạt động IR của ACB đảm bảo một kênh tiếp cận thông tin công bằng và thống nhất cho các nhà đầu tư trong và ngoài nước. Thông tin về Ngân hàng được cập nhật và công bố trên trang thông tin điện tử bằng tiếng Việt và tiếng Anh.

Ban IR luôn sẵn sàng trao đổi và cung cấp thông tin qua các kênh điện thoại, email (ir@acb.com.vn) họp trực tuyến hoặc họp trực tiếp tại văn phòng hội sở theo yêu cầu của nhà đầu tư.

Ngoài ra, Ngân hàng cũng chủ động tổ chức hội nghị nhà đầu tư hàng quý; đều đặn tham gia gặp gỡ các nhà đầu tư trong và ngoài nước qua các hội thảo kết nối do các công ty chứng khoán lớn tổ chức nhằm tăng cường giao lưu, tạo mối quan hệ thân thiện, dễ tiếp cận cho các nhà đầu tư.

Là trung tâm thanh toán quan trọng trong nền kinh tế, hệ thống ngân hàng cũng nhận thức được tầm quan trọng của việc đưa các tiêu chuẩn ESG vào hệ thống quản trị và hoạt động. NHNN đã ban hành nhiều chính sách, thông tư nhằm thúc đẩy phát triển ngân hàng xanh, tín dụng xanh và hướng đến phát triển bền vững.

Lên kế hoạch cho lộ trình phát triển bền vững từ năm 2013, ACB định hướng rõ phát triển bền vững theo tiêu chuẩn ESG là một trong những nội dung quan trọng trong chiến lược kinh doanh.

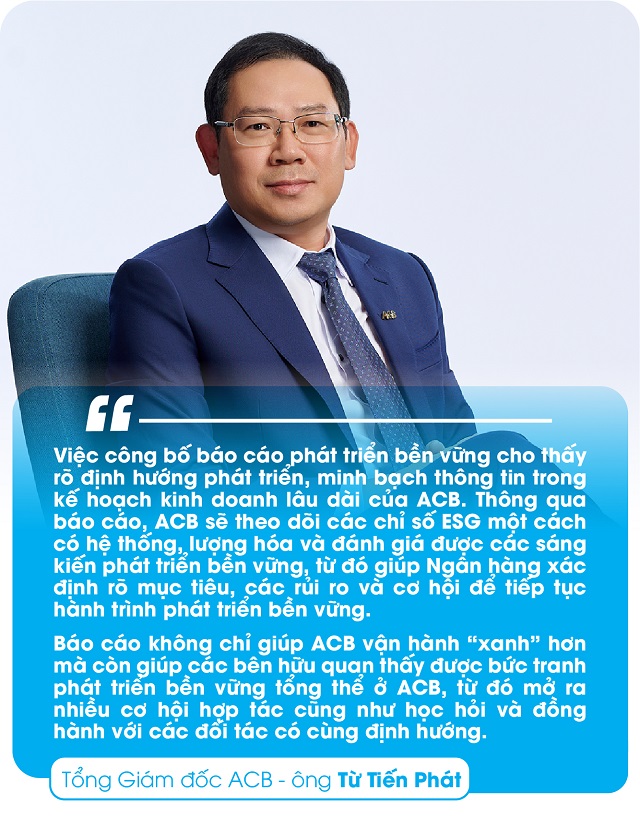

Theo Tổng Giám đốc Từ Tiến Phát, ACB trở thành ngân hàng đầu tiên tại Việt Nam công bố báo cáo riêng về Phát triển bền vững (ESG) vào ngày 27/10/2023. Các chỉ số phát triển bền vững được ACB lựa chọn và trình bày dựa trên cơ sở tham chiếu theo các Tiêu chuẩn công bố thông tin được Ủy ban tiêu chuẩn báo cáo bền vững toàn cầu (GSSB) thiết lập cũng như tham chiếu theo các Mục tiêu phát triển bền vững (SDGs) của Liên hiệp quốc.

“Việc công bố báo cáo phát triển bền vững cho thấy rõ định hướng phát triển, minh bạch thông tin trong kế hoạch kinh doanh lâu dài của ACB. Thông qua báo cáo, ACB sẽ theo dõi các chỉ số ESG một cách có hệ thống, lượng hóa và đánh giá được các sáng kiến phát triển bền vững, từ đó giúp Ngân hàng xác định rõ mục tiêu, các rủi ro và cơ hội để tiếp tục hành trình phát triển bền vững.

Báo cáo không chỉ giúp ACB vận hành “xanh” hơn mà còn giúp các bên hữu quan thấy được bức tranh phát triển bền vững tổng thể ở ACB, từ đó mở ra nhiều cơ hội hợp tác cũng như học hỏi và đồng hành với các đối tác có cùng định hướng”, ông Phát cho biết.

ACB cũng xây dựng khung quản lý rủi ro tổng thể cho các loại rủi ro trọng yếu cũng như các loại rủi ro mới nổi. Khung rủi ro toàn diện bao gồm: (i) Chính sách, khẩu vị, hạn mức rủi ro; (ii) Hệ thống dữ liệu và các phương pháp quản lý rủi ro, (iii) Quy định và quy trình toàn diện, đầy đủ các bước: nhận diện, đo lường, theo dõi, kiểm soát rủi ro, (iv) Hệ thống và phương pháp thực hiện kiểm tra căng thẳng đối với các tình huống rủi ro tác động đến Ngân hàng.

Riêng đối với rủi ro ESG - loại rủi ro mới nổi cũng được triển khai. Theo đó, việc quản lý rủi ro ESG được lồng ghép trong hoạt động quản lý các loại rủi ro trọng yếu hiện hữu của Ngân hàng. Các yếu tố rủi ro thuộc rủi ro ESG được sử dụng như nhân tố kích hoạt quy trình quản lý rủi ro, hỗ trợ việc thiết lập chính sách - khẩu vị - hạn mức rủi ro.

Song song với việc định hình và áp dụng chuẩn ESG, ban lãnh đạo ACB đã có chiến lược cụ thể cho việc phát triển tín dụng xanh theo lộ trình. Đầu tiên là xây dựng năng lực nhân sự thông qua củng cố nhóm chuyên trách, xây dựng lộ trình đào tạo bài bản. Thứ hai là phát triển, mở rộng danh mục tín dụng xanh thông qua các hội thảo ý tưởng sản phẩm xanh, mở rộng khoản vay xanh, phát triển nhóm khách hàng xanh.... Cuối cùng và không kém phần quan trọng là việc quản lý rủi ro môi trường xã hội trong hoạt động cấp tín dụng, thông qua cải thiện hệ thống ESMS hiện tại, đào tạo để hiểu và thực hành E&S.

Tổng Giám đốc Từ Tiến Phát cho rằng, muốn tăng trưởng tín dụng xanh, phải dựa trên những tiêu chuẩn xanh cụ thể; nhưng hiện nay, NHNN chưa có các khung hướng dẫn cụ thể. ACB thuê tư vấn từ bên thứ 3 về khung tín dụng xanh để áp dụng. Do đó, có thể trong danh mục của ACB hiện nay đã có danh mục xanh trước đó, nhưng không đo đếm vào tín dụng xanh. Từ lúc có khung tín dụng xanh do đối tác tư vấn, ACB mới tính vào danh mục tín dụng xanh.

Hiện nay, tại ACB, ưu đãi cho tín dụng xanh được áp dụng bao gồm lãi suất cho vay thấp hơn quy định 0.5-2% và miễn phí/giảm phí trả nợ trước hạn.

“Hiện quy mô tín dụng xanh còn khá khiêm tốn nhưng đang tăng trưởng rất nhanh. Chúng tôi kỳ vọng tăng nhanh tỷ trọng tín dụng xanh trên tổng quy mô tín dụng của ACB với sự đồng hành rất tích cực từ khách hàng của chúng tôi”, ông Phát chia sẻ thêm.

Tổng Giám đốc Từ Tiến Phát cho biết, hoạt động quan hệ nhà đầu tư luôn gắn kết với cổ đông, đi liền với kết quả và chiến lược phát triển kinh doanh. Trong chiến lược đổi mới ACB giai đoạn 2019-2024 được Hội đồng quản trị thông qua cuối năm 2018, tầm nhìn của ACB là trở thành ngân hàng hàng đầu Việt Nam về khả năng sinh lời cao với chiến lược nhất quán ở 3 mảng kinh doanh: Khách hàng cá nhân, doanh nghiệp nhỏ và vừa, doanh nghiệp lớn.

Sau gần 5 năm chuyển đổi toàn diện, ACB đã hoàn thành mục tiêu trở thành ngân hàng bán lẻ hàng đầu Việt Nam, các chỉ số tài chính tăng trưởng vượt bậc.

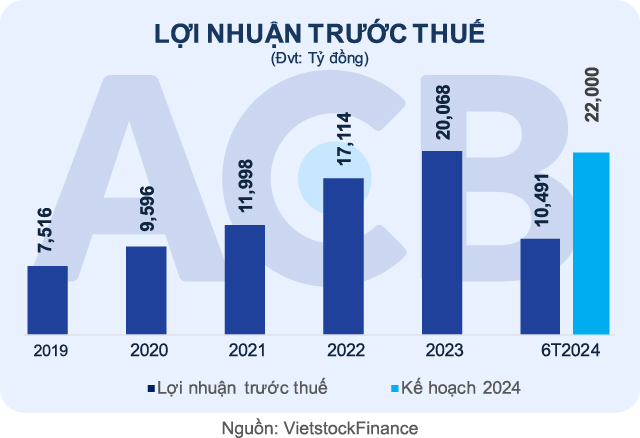

Lợi nhuận trước thuế năm 2023 đầy ấn tượng với hơn 20,000 tỷ đồng, tăng trưởng bình quân 28%/năm trong giai đoạn 2019-2023 (tỷ lệ tăng trưởng kép CARG từ 19-23%). ACB nỗ lực hoàn thành mục tiêu lợi nhuận năm 2024 trong bối cảnh nền kinh tế còn nhiều khó khăn. Lũy kế 6 tháng đầu năm 2024, lợi nhuận trước thuế của ACB đạt gần 10,491 tỷ đồng, hoàn thành gần 50% mục tiêu cả năm 2024 đề ra (22,000 tỷ đồng).

Tỷ suất sinh lời ROE hàng năm luôn duy trì ở mức cao, trên 20%. Huy động và tín dụng luôn tăng trưởng vượt xa bình quân ngành.

Tỷ lệ CASA dẫn đầu trong nhóm ngân hàng bán lẻ. Với danh mục khách hàng vay của ACB hầu hết đều có sức khỏe tài chính tốt, đồng thời 98% danh mục cho vay được đảm bảo, ACB thuộc nhóm ngân hàng có tỷ lệ nợ xấu thấp nhất thị trường, đảm bảo hoàn thành mục tiêu dưới 2% theo kế hoạch chiến lược 2019-2024.

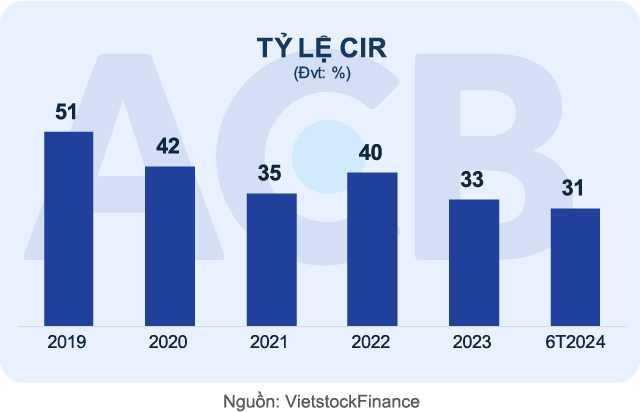

Song song đó, nhờ đẩy mạnh chuyển đối số, nâng cao hiệu quả hoạt động, ACB đã tiết giảm được chi phí hoạt động nhưng vẫn nâng cao về chất lượng sản phẩm, dịch vụ cho khách hàng. Tỷ lệ CIR giảm từ 51% (năm 2019) xuống còn 33% (năm 2023). Đến quý 2/2024, tỷ lệ này còn 31%.

Với phương châm “khách hàng là trọng tâm”, ACB đã triển khai nhiều dự án tái định vị phân khúc khách hàng chiến lược, đồng thời cung cấp các sản phẩm, dịch vụ chuyên biệt và toàn diện cho từng phân khúc, nhằm nâng cao trải nghiệm liền mạch, mang đến sự an tâm cho khách hàng. Tính đến cuối quý 2/2024, số lượng khách hàng tin dùng ACB đã tăng hơn gấp đôi so với cuối năm 2019, với hơn 7.4 triệu khách hàng (năm 2019 gần 3.3 triệu khách hàng).

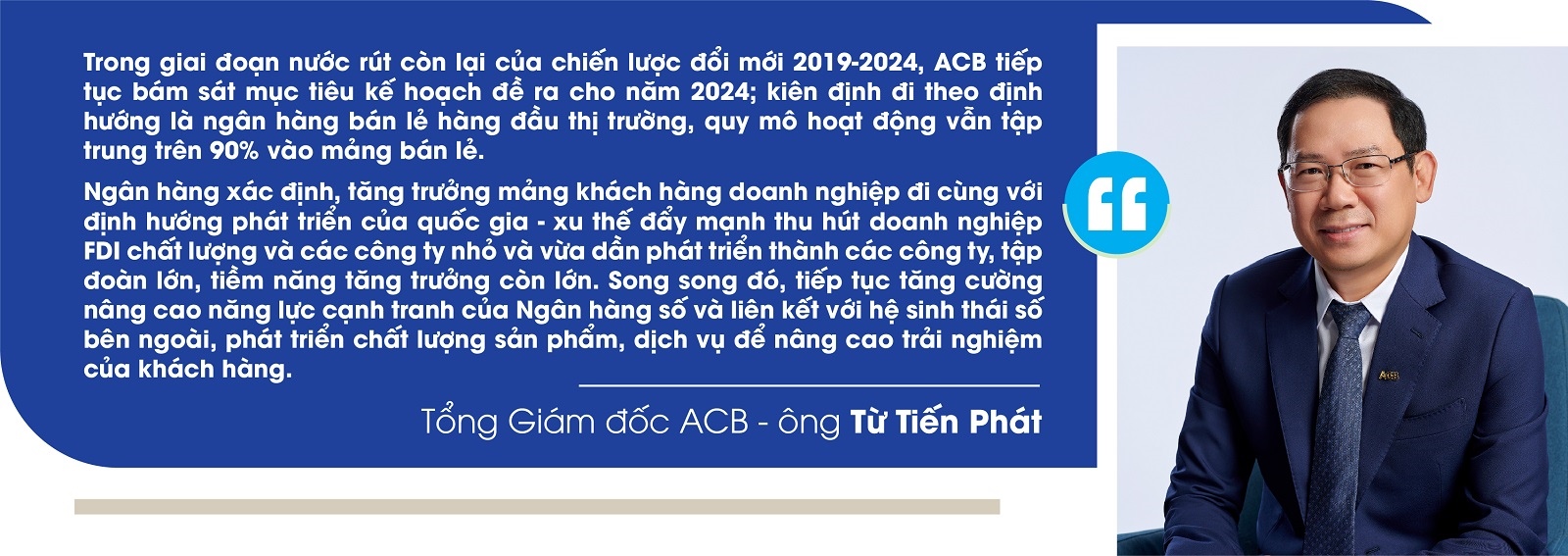

“Trong giai đoạn nước rút còn lại của chiến lược đổi mới 2019-2024, ACB tiếp tục bám sát mục tiêu kế hoạch đề ra cho năm 2024; kiên định đi theo định hướng là ngân hàng bán lẻ hàng đầu thị trường, quy mô hoạt động vẫn tập trung trên 90% vào mảng bán lẻ.

Ngân hàng xác định, tăng trưởng mảng khách hàng doanh nghiệp đi cùng với định hướng phát triển của quốc gia - xu thế đẩy mạnh thu hút doanh nghiệp FDI chất lượng và các công ty nhỏ và vừa dần phát triển thành các công ty, tập đoàn lớn, tiềm năng tăng trưởng còn lớn. Song song đó, tiếp tục tăng cường nâng cao năng lực cạnh tranh của Ngân hàng số và liên kết với hệ sinh thái số bên ngoài, phát triển chất lượng sản phẩm, dịch vụ để nâng cao trải nghiệm của khách hàng”, vị Tổng Giám đốc cho biết thêm.

Cũng theo ông Phát, trong bối cảnh kinh tế nhiều biến động và ngành tài chính ngân hàng gặp không ít thách thức, ACB triển khai chiến lược kinh doanh vừa thận trọng vừa linh hoạt, thích nghi với những chuyển biến liên tục của thị trường cũng như tuân thủ nghiêm túc các định hướng điều hành của NHNN và Chính phủ. Đồng thời, nhìn nhận và nắm bắt kịp thời những điểm sáng của thị trường để tạo sự đột phá cho Ngân hàng.

Đầu tiên, ACB tiếp tục chiến lược tăng trưởng cân bằng giữa phân khúc khách hàng cá nhân và khách hàng doanh nghiệp, tập trung tăng ở các sản phẩm lõi của ngân hàng. Duy trì khẩu vị rủi ro thấp, với chính sách quản lý rủi ro chặt chẽ, không đánh đổi chất lượng tài sản để lấy tăng trưởng (tỷ lệ nợ xấu luôn duy trì dưới 2%).

Thứ hai, ngân hàng chú trọng vào chất lượng sản phẩm và dịch vụ, giới thiệu và tư vấn đầy đủ theo đúng nhu cầu của khách hàng.

Thứ ba là tiếp tục đẩy mạnh đầu tư vào công nghệ, thực hiện chuyển đổi số mạnh mẽ nhằm tối ưu quy trình vận hành cũng như nâng cao độ bảo mật và liền mạch, đảm bảo thông tin của khách hàng được bảo vệ một cách an toàn.

Cuối cùng, tiếp tục triển khai chiến lược phát triển ESG giúp nâng cao uy tín đánh giá của các tổ chức xếp hạng; chiến lược thu hút khách hàng FDI và tăng cho vay xanh, trái phiếu xanh.

| Hãy bình chọn Doanh nghiệp niêm yết có hoạt động IR tốt nhất năm 2024 cho ACB từ ngày 01/08/2024 đến 14/08/2024 tại website của Chương trình IR Awards 2024 (ir.viestock.vn).

|

Cát Lam

Thiết kế: Tuấn Trần

FILI

|