Tỷ giá đô la Mỹ/tiền đồng liên tục đi xuống trong thời gian gần đây, trên cả thị trường chính thức lẫn thị trường không chính thức. Ngoài ảnh hưởng từ việc đô la Mỹ trên thị trường quốc tế cũng lao dốc, còn có yếu tố nào khác tác động đến xu hướng này?

Ảnh hưởng từ quốc tế

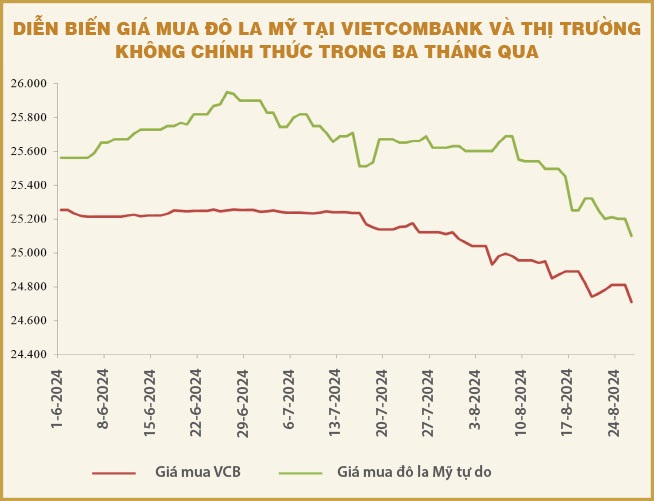

Đầu tuần này (26-8-2024), các ngân hàng thương mại đồng loạt giảm giá mua – bán đô la Mỹ từ 100-130 đồng. Đơn cử như Vietcombank giảm đều 100 đồng ở cả hai chiều mua và bán, xuống còn 24.710-25.050 đồng/đô la – mức thấp nhất trong gần bốn tháng qua. VietinBank thậm chí giảm mạnh hơn, tới 130 đồng. Techcombank giảm 128 đồng ở chiều mua và giảm 129 đồng ở chiều bán, còn các ngân hàng khác giảm phổ biến 110-120 đồng.

Từ đầu tháng 8-2024, tỷ giá đô la Mỹ/tiền đồng tại các ngân hàng đã liên tục đi xuống. So với đầu tháng 8, giá đô la Mỹ tại nhiều ngân hàng đã giảm gần 400 đồng, tương ứng giảm gần 1,5%. Đây cũng là tháng thứ 2 liên tiếp giá giao dịch tại các ngân hàng giảm mạnh, sau chuỗi tăng đáng kể trong nửa đầu năm, đặc biệt là giai đoạn quí 2-2024.

Giá đô la Mỹ trên thị trường không chính thức cũng cùng chung xu hướng, khi đã giảm 430 đồng so với thời điểm cuối tháng 7. Trong vòng hai tháng qua, giá đô la Mỹ trên thị trường không chính thức đã giảm 700 đồng, tương đương giảm gần 3%; theo đó thu hẹp mức tăng so với thời điểm đầu năm xuống chỉ còn quanh 500 đồng, tương ứng tăng gần 2%. Hiện giá mua vào trên thị trường không chính thức chỉ còn cao hơn giá mua vào tại các ngân hàng chưa đến 400 đồng, trong khi giá bán ra cao hơn 150 đồng, đánh dấu mức chênh lệch thấp nhất kể từ tháng 11-2023 đến nay.

Xu hướng đi xuống liên tục của đô la Mỹ trên thị trường quốc tế được xem là một trong những yếu tố chính tác động đến đà giảm của đô la Mỹ ở thị trường trong nước. Từ đầu tháng 7-2024 đến nay, chỉ số USD Index đã giảm đến 5%, xuống còn quanh 100,7 điểm tính đến đầu tuần này – mức thấp nhất trong vòng một năm qua. Sự đi xuống của đô la Mỹ có thể sẽ còn tiếp tục, khi khả năng giảm lãi suất cơ bản của Cục Dự trữ liên bang Mỹ (Fed) đang ngày càng đến gần.

Theo công cụ CME Fedwatch tính đến ngày 26-8, xác suất Fed giảm lãi suất 0,25 điểm phần trăm vào cuộc họp tháng 9 tới đang ở mức 63,5%. Đáng lưu ý, xác suất giảm 0,5 điểm phần trăm đã tăng lên 36,5% từ mức 11,3% cách đây một tháng, cho thấy kỳ vọng ngày càng cao hơn về một đợt giảm lãi suất mạnh tay hơn có thể xuất hiện ngay trong lần giảm trở lại đầu tiên. Rủi ro suy thoái kinh tế cùng với lạm phát đang tiến dần về mục tiêu là yếu tố có thể hỗ trợ cho hành động quyết liệt hơn của Fed khi quyết định đảo chiều chính sách.

Trong ba lần họp cuối cùng của năm nay, giới đầu tư đặt cược Fed sẽ giảm lãi suất tổng cộng nhiều hơn 0,75 điểm phần trăm. Và với xu hướng lãi suất đô la Mỹ sẽ còn tiếp tục đi xuống trong giai đoạn kế tiếp, diễn biến đáng chú ý gần đây là xuất hiện hoạt động giao dịch chênh lệch lãi suất (carry-trade) trở lại, nhưng lần này là với đô la Mỹ thay vì là yen Nhật. Theo báo cáo gần đây của Citigroup, các quỹ phòng hộ (hedge fund) đang vay đô la Mỹ làm đồng tiền cấp vốn, đầu tư vào các thị trường mới nổi có lãi suất cao hơn, từ đó càng gây áp lực giảm giá lên đô la Mỹ.

Đến tình hình trong nước

Đầu tiên, nguồn cung ngoại tệ trong nước tiếp tục cải thiện và dồi dào hơn, chủ yếu đến từ thặng dư thương mại hàng hóa và dòng vốn đầu tư trực tiếp nước ngoài (FDI) giải ngân. Điều này đã góp phần kéo tỷ giá đô la Mỹ/tiền đồng đi xuống. Chỉ tính riêng hai hoạt động này đã mang lại hơn 27 tỉ đô la Mỹ trong bảy tháng đầu năm nay, chưa tính các hoạt động kiều hối và du lịch vốn đang phục hồi mạnh mẽ trở lại. Dự kiến năm nay Việt Nam sẽ tiếp tục ghi nhận xuất siêu giá trị lớn khi đơn hàng xuất khẩu đang hồi phục tích cực trong những tháng qua, trong khi dòng vốn FDI vẫn đang chuyển dịch sang Việt Nam để hưởng các cơ chế ưu đãi từ các hiệp định thương mại tự do (FTA).

|

Nếu như trong những tháng đầu năm, lãi suất vay mượn đô la Mỹ giữa các ngân hàng cao hơn lãi suất tiền đồng từ 3-4%/năm, thậm chí có lúc lên đến 5%/năm, từ đó kích thích nhiều ngân hàng chuyển dịch sang đô la Mỹ để cho vay – vừa ăn chênh lệch lãi suất vừa kỳ vọng hưởng lợi tỷ giá, thì hiện nay mức chênh lệch lãi suất này còn chưa đến 0,9%/năm từ kỳ hạn qua đêm cho đến hai tuần.

|

Yếu tố hỗ trợ thứ hai là thị trường vàng trong nước đã được bình ổn tốt hơn trong thời gian gần đây. Cơ chế bán vàng qua các ngân hàng thương mại nhà nước cùng với các hoạt động thanh, kiểm tra chặt chẽ đã gây áp lực lên các hoạt động đầu cơ, giúp thu hẹp đáng kể mức chênh lệch giữa giá vàng trong nước và giá thế giới quy đổi, từ đó cũng giảm áp lực lan tỏa lên thị trường ngoại hối. Từ đỉnh cao chênh lệch đến 20 triệu đồng/lượng, hiện giá vàng miếng SJC trong nước chỉ còn cao hơn giá thế giới quy đổi chưa đến 5 triệu đồng/lượng, dù giá thế giới đã tăng mạnh vượt mốc 2.500 đô la Mỹ/ounce trong những ngày gần đây.

Yếu tố thứ ba là chênh lệch lãi suất tiền đồng và đô la Mỹ trên thị trường liên ngân hàng (thị trường 2) trong nước đã thu hẹp đáng kể so với giai đoạn trước, do đó cũng làm giảm áp lực đầu cơ tỷ giá và lướt sóng ăn chênh lệch lãi suất của các ngân hàng. Cụ thể, nếu như trong những tháng đầu năm, lãi suất vay mượn đô la Mỹ giữa các ngân hàng cao hơn lãi suất tiền đồng từ 3-4%/năm, thậm chí có lúc lên đến 5%/năm, từ đó kích thích nhiều ngân hàng chuyển dịch sang đô la Mỹ để cho vay – vừa ăn chênh lệch lãi suất vừa kỳ vọng hưởng lợi tỷ giá, thì hiện nay mức chênh lệch lãi suất này còn chưa đến 0,9%/năm từ kỳ hạn qua đêm cho đến hai tuần.

Với việc mặt bằng lãi suất huy động tiền đồng được các ngân hàng điều chỉnh tăng liên tục từ đầu quí 2 đến nay, lãi suất tiền đồng trên thị trường 2 tăng theo và duy trì ở mức cao là điều có thể hiểu được. Bên cạnh đó, chính lãi suất trên thị trường mở (OMO) và phát hành tín phiếu của Ngân hàng Nhà nước (NHNN) cũng neo ở mức cao nên cũng khiến lãi suất thị trường 2 khó giảm xuống được. Gần đây, dù nhà điều hành có động thái giảm lãi suất OMO và tín phiếu, nhưng vẫn đang giữ trên mốc 4%.

Ngoài ra, thanh khoản tiền đồng của nhiều ngân hàng đã không còn dồi dào để phục vụ cho các hoạt động đầu cơ tỷ giá. Với tăng trưởng tín dụng từ đầu năm đến nay của hệ thống nói chung và các ngân hàng nói riêng cao hơn rất nhiều so với tăng trưởng tiền gửi, lượng vốn dư thừa để lướt sóng ngoại tệ trên thị trường 2 đã giảm đi đáng kể. Các hoạt động lướt sóng đầu cơ tỷ giá gần đây ngược lại càng đối mặt với rủi ro tỷ giá khi tiền đồng đang tăng giá trở lại cùng với chi phí vay đã lên cao hơn.

Việc nhà điều hành chủ động bán ra ngoại tệ trong những tháng gần đây cũng góp phần thu hẹp thanh khoản tiền đồng và tăng cung ngoại tệ cho thị trường, cũng là một trong những chính sách cho thấy hiệu quả trong việc kéo tỷ giá đô la Mỹ/tiền đồng đi xuống. Tuy nhiên, theo giới phân tích, nếu xu hướng đô la Mỹ tiếp tục đi xuống trong thời gian tới, không loại trừ khả năng NHNN sẽ đảo chiều mua ngoại tệ trở lại để tích lũy dự trữ ngoại hối trở lại, cũng như đảm bảo giữ tỷ giá đô la Mỹ/tiền đồng biến động trong tầm kiểm soát.